2024年8 月 / インサイト

変動性が高い株式市場環境、乗り越えるためにはバランスが重要に

サマリー

- 地政学的リスク、長期化するインフレ、業績伸び率鈍化の可能性などが、ボラティリティを生み出す要因として存在することから、株式市場は不安定な時期が続きそうです。

- 2024年は少数の企業がパフォーマンスをけん引してきましたが、これからの期間はより複雑になり、目先の業績が投資家心理を左右することになるでしょう。

- 長期かつ持続的な投資テーマへのエクスポージャーと、ディフェンシブな特性を持つ分野とを組み合わせた、よりバランスの取れたポートフォリオが重要になる環境が訪れると見ています。

今年の株式市場は好調に推移してきましたが、そのリターンの多くは人工知能(AI)と人工インクレチン(GLP-1)という一部の分野によるものでした。しかし、足元で重要な決算期を迎えており、年初来で大幅にアウトパフォームしてきた企業の多くは、リターンの改善速度が鈍化し始める可能性があります。これまでの運用経験のなかで、相対的なパフォーマンスとバリュエーションにとってファンダメンタル・モメンタムは短期的により重要である傾向があり、見通しとのズレに対する許容は小さくなります。

2つの革命:人工知能と人工インクレチンへの投資(2つのAI)

多くの大手テクノロジー企業やヘルスケア企業の企業業績は、過去1年半にわたって好調に推移しています。しかし、AIのインフラ構築に関しては、導入の初期段階は明らかに過ぎており、AIに対する投資における最も重要な変転期を迎えていると考えています。現在の設備投資の増加ペースを今後も維持できるかどうかを見極めるべき時期が訪れているのです。業績ガイダンスが期待外れなものとなれば、AI関連銘柄から資金が流出する可能性があり、こうした点は特にファクター・リスクの観点から、戦略的に管理する必要があります。

私たちはしばらくの間、いわゆるマグニフィセント・セブン(M7:アップル、マイクロソフト、アルファベット、アマゾン・ドット・コム、エヌビディア、メタ・プラットフォームズ、テスラ)を他の銘柄と切り分け、別のセクターとして扱ってきました。これにより、特に市場インデックス内でM7にウェイトが大きく偏っていることを考慮すると、ベンチマークに対する相対リターンへの影響をうまく管理することが可能です。現在、M7への業績期待は非常に高く、その期待を超えられないリスクを十分に考慮する必要があります。

AIの初期のインフラ整備サイクルはピークを迎えているかもしれませんが、他の分野におけるAIの潜在的な活用はまだ始まったばかりです。今後数年のうちに、企業がAIを活用することで、スピード、生産性、イノベーションの面で加速度が増すと予想されます。その可能性はテクノロジー業界に留まらず、エネルギー、資本財、そして不動産までもが、AIサイクルの恩恵を受ける可能性があります。

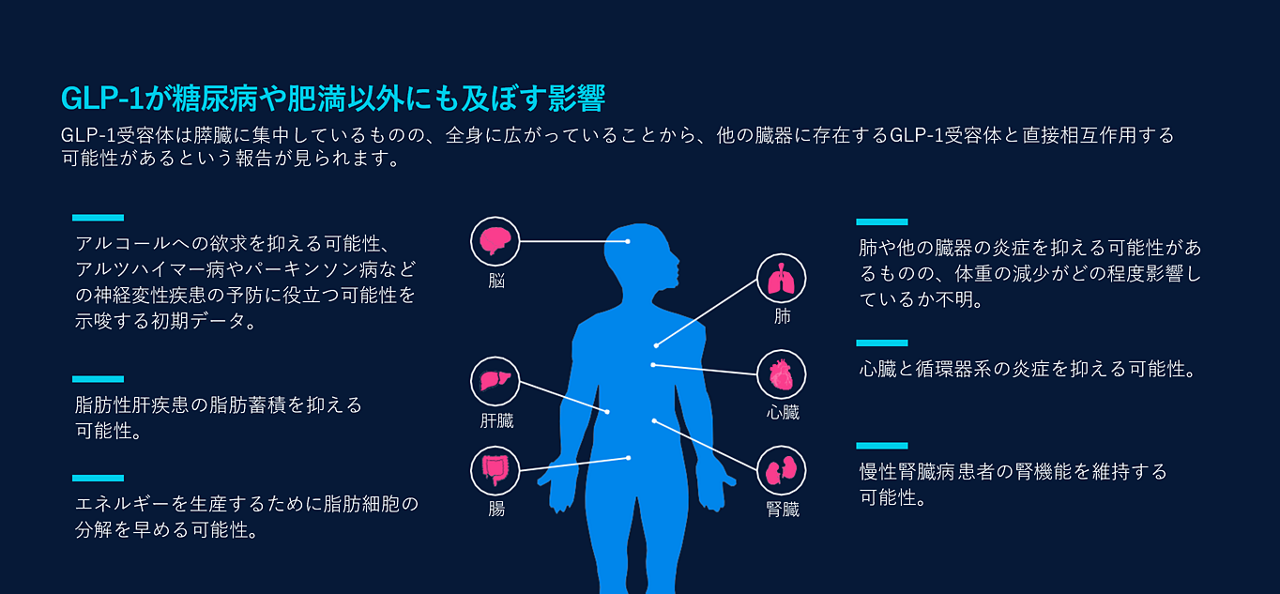

近年のもうひとつの革新は、医療技術革新、特にGLP-1の開発です。私たちは、GLP-1について短期的にはかなり前向きに捉えています。GLP-1製剤の利点は拡大し続けており(上図参照)、今後10年以内に肥満が治る可能性があるという主張を含め、注目されています。また、比較的低コストで体重を調整できるこの薬剤の能力は、社会と経済の双方にとって大きな潜在的利益をもたらすという点でも大きな反響があります。

GLP-1の経口剤の開発が進んでおり、早晩発売されるでしょう。経口剤によって、GLP-1はより広く普及する可能性があり、それに伴ってメーカーの収益の向上も期待されます。しかし、成長見通しは生産キャパシティの制約が、需要増に見合う形で解消されるかが鍵となります。

バランスのとれたポートフォリオ構築の重要性

バリュエーションが上昇し、投資サイクルが伸長しているため、マーケット・ローテーションの可能性を考慮する必要があります。現在進行中の2つのAIの発展を考慮すると、テクノロジーとヘルスケアを組み入れたポートフォリオを構築することは、重要です。しかし、エネルギー、金融、資本財、さらには消費者関連など、他のセクターとのバランスを取る必要があります。これらのセクターは歴史的にディフェンシブな性質と安定した成長性を備えており、市場のボラティリティに対するバッファーを提供する可能性があります。

より広範なマクロ経済的背景も重要な検討事項です。これまで述べてきたように、現在はパラダイム・シフトの初期段階にあると考えています。リソースが潤沢な経済から不足する経済へ変化しているのです。粘着質なインフレは続き、金利はより長期で高い水準が続くでしょう。地政学的リスクもこうした変化に影響を与えます。より危険な世界は、天然資源に対するリスクプレミアムの上昇を意味し、サプライチェーンの独立性がより重要になります。米国の大統領選挙は、さまざまな政策に影響を与えることから、環境をより一層複雑化しています。

このような様々な変化が寄り集まった世界では、投資環境も変化していることを意味します。そして、このような環境こそ、アクティブ運用が真価を発揮することが出来る環境だと言えます。ゲームが変われば、戦略も変更することが重要です。しかし、この新たな均衡への途上において、より優れたリスク・プロファイルを構築できる可能性とともに、幅広い新たな投資機会を発掘できる可能性も高まっています。

資料内に記載されている個別銘柄につき、説明のみを目的に言及したものであり、売買を推奨するものでも、将来の価格の上昇または下落を示唆するものでもありません。

重要情報

当資料は、ティー・ロウ・プライス・アソシエイツ・インクおよびその関係会社が情報提供等の目的で作成したものを、ティー・ロウ・プライス・ジャパン株式会社が翻訳したものであり、特定の運用商品を勧誘するものではありません。また、金融商品取引法に基づく開示書類ではありません。当資料における見解等は資料作成時点のものであり、将来事前の連絡なしに変更されることがあります。当資料はティー・ロウ・プライスの書面による同意のない限り他に転載することはできません。

資料内に記載されている個別銘柄につき、売買を推奨するものでも、将来の価格の上昇または下落を示唆するものでもありません。また、当社ファンド等における保有・非保有および将来の組入れまたは売却を示唆・保証するものでもありません。投資一任契約は、値動きのある有価証券等(外貨建て資産には為替変動リスクもあります)を投資対象としているため、お客様の資産が当初の投資元本を割り込み損失が生じることがあります。

当社の運用戦略では時価資産残高に対し、一定の金額までを区切りとして最高1.265%(消費税10%込み)の逓減的報酬料率を適用いたします。また、運用報酬の他に、組入有価証券の売買委託手数料等の費用も発生しますが、運用内容等によって変動しますので、事前に上限額または合計額を表示できません。詳しくは契約締結前交付書面をご覧ください。

「T. ROWE PRICE, INVEST WITH CONFIDENCE」および大角羊のデザインは、ティー・ロウ・プライス・グループ、インクの商標または登録商標です。

ティー・ロウ・プライス・ジャパン株式会社

金融商品取引業者関東財務局長(金商)第3043号

加入協会:一般社団法人 日本投資顧問業協会/一般社団法人 投資信託協会/一般社団法人 第二種金融商品取引業協会