2024年8 月 / グローバル・アセット・アロケーションの視点と投資環境

グローバル・アセット・アロケーションの視点と投資環境 2024年8月号

作成基準日:2024年8月16日

1. 市場見通し

- 世界経済はインフレ圧力が低下するなか、成長鈍化の兆しが強まっている。

- 雇用、消費、企業など足元の経済指標は米国景気の減速を示唆。欧州経済はサービス業に支えられる一方、製造業は依然出遅れ。日本経済は1-3月期のマイナス成長から回復が見込まれる。中国は景気安定のため住宅市場と消費の支援策を拡大。

- 景気減速を示す証拠が増える中、米連邦準備制度理事会(FRB)は利下げにおいて後手に回っているとの懸念が強まっている。欧州中央銀行(ECB)はハト派スタンスを維持しており、追加利下げが予想されている。日本銀行は景気が軟調な中でも予想外の利上げを強行し、市場を驚かせた。

- グローバル市場の主なリスクは、経済成長の急減速、金融政策ミスの可能性、世界各国で行われる選挙、地政学的緊張、中国の成長軌道など。

2. 市場テーマ

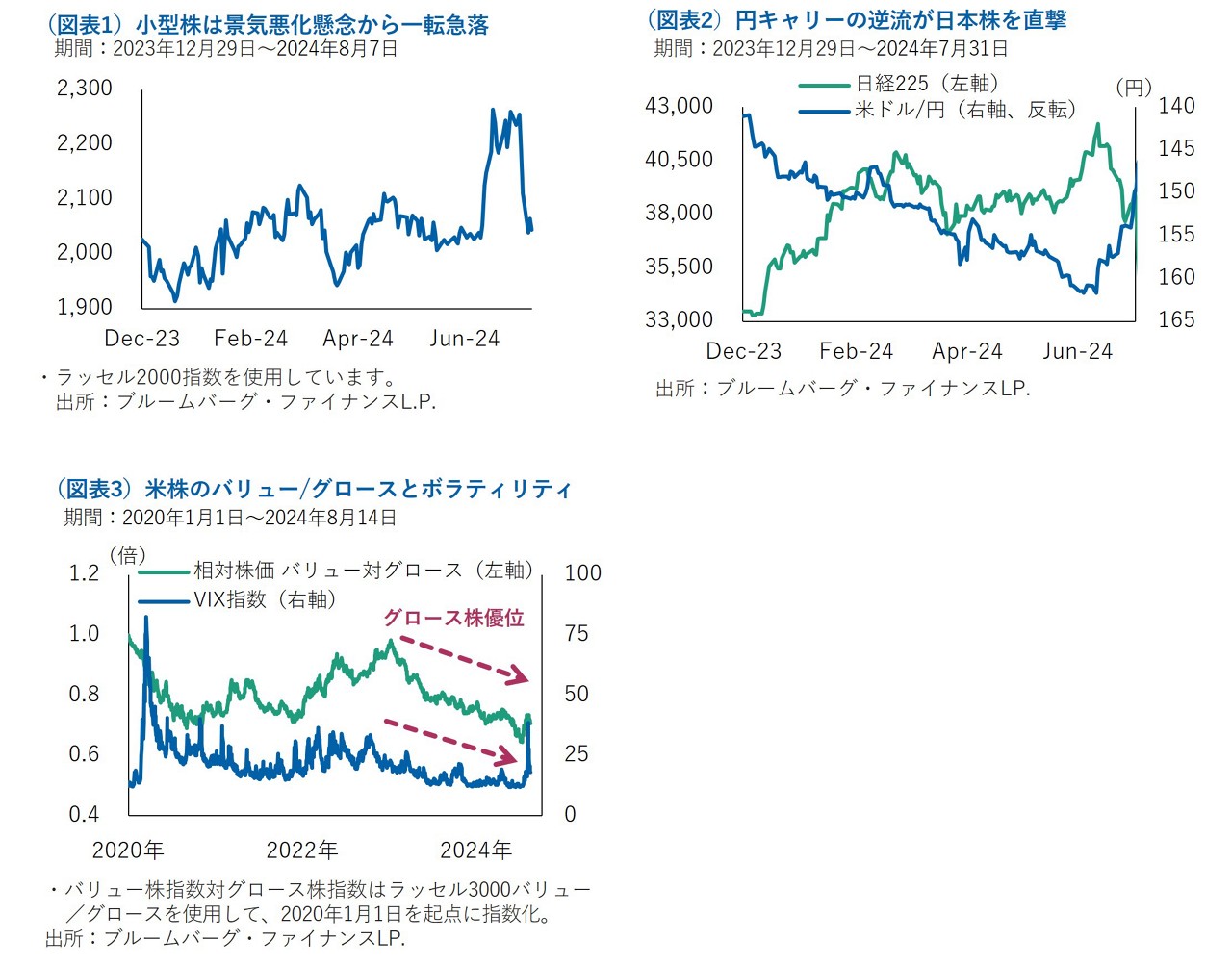

金利か景気か、翻弄される小型株

直近のFRBの会合にかけ、利下げ開始が示唆されるとの期待から米国小型株は、大型株を約10%アウトパフォームしました。ところが、回復を待ち望んできた小型株の投資家には残念なことに、この上昇分はあっという間に消えてしまいました(図表1)。「近く予想される利下げは小型株の支援材料になる」という見方は、その後発表された弱い米雇用統計を受け、「既に悪化している米国景気を下支えするには手遅れ」という見方へ180度変わりました。製造業や家計の弱さを示唆する経済指標も観測され、「金利上昇に脆弱な小型株の特性は利下げにより和らぐ」という見通しよりも、「景気敏感特性から景気後退の影響を受ける」という見方が市場ではより嫌気されているようです。米国景気のソフト・ランディングが疑問視され始めたなか、景気の安定が明確になるまでは、利下げだけでは小型株がアウトパフォームする材料としては不十分となる可能性があります。

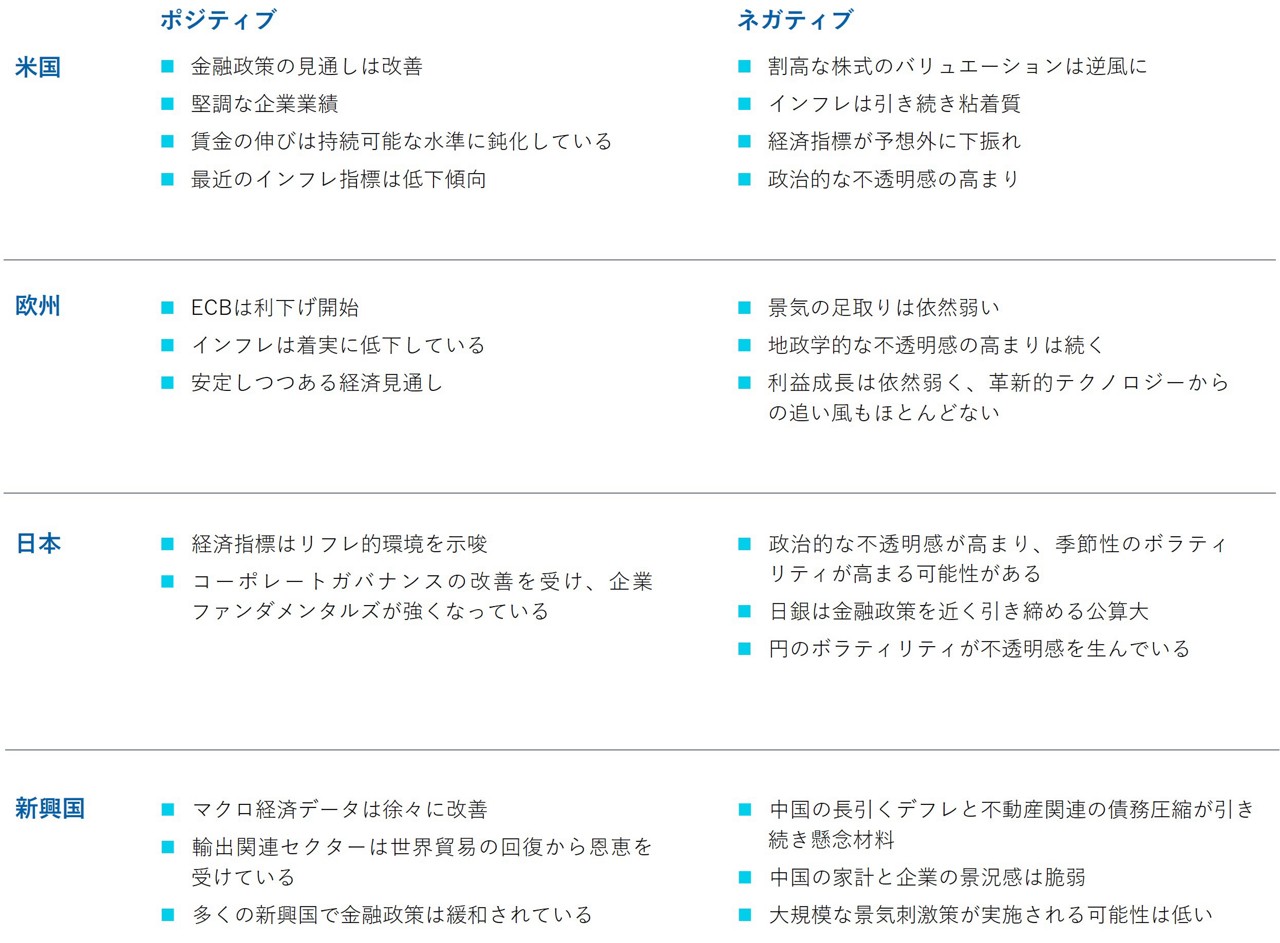

不幸が重なって暴落した日本株

7月末から8月初めにかけて、日銀が行った予想外の利上げとFRBによる利下げ先送り、その後の米雇用統計の減速が重なり、世界のリスク資産は軒並み急落しました。中でも投資家心理の改善とリフレ期待を背景に昨年から大きく上昇していた日本株は、投資家が金利の低い円で資金を調達し、高金利通貨で運用する「円キャリー取引」の解消を迫られ、円が急騰したこともあり、下げ幅が大きくなりました(図表2)。当面は、レバレッジを利用した投機的なポジション損失を被った投資家から追加的なポジション削減のための売りが発生する可能性があることは懸念材料です。また、市場による米国景気への楽観的な見方が「FRBは後手に回っている」との懸念に変わったことから、FRBと日銀がより難しい舵取りを求められる可能性もあるでしょう。

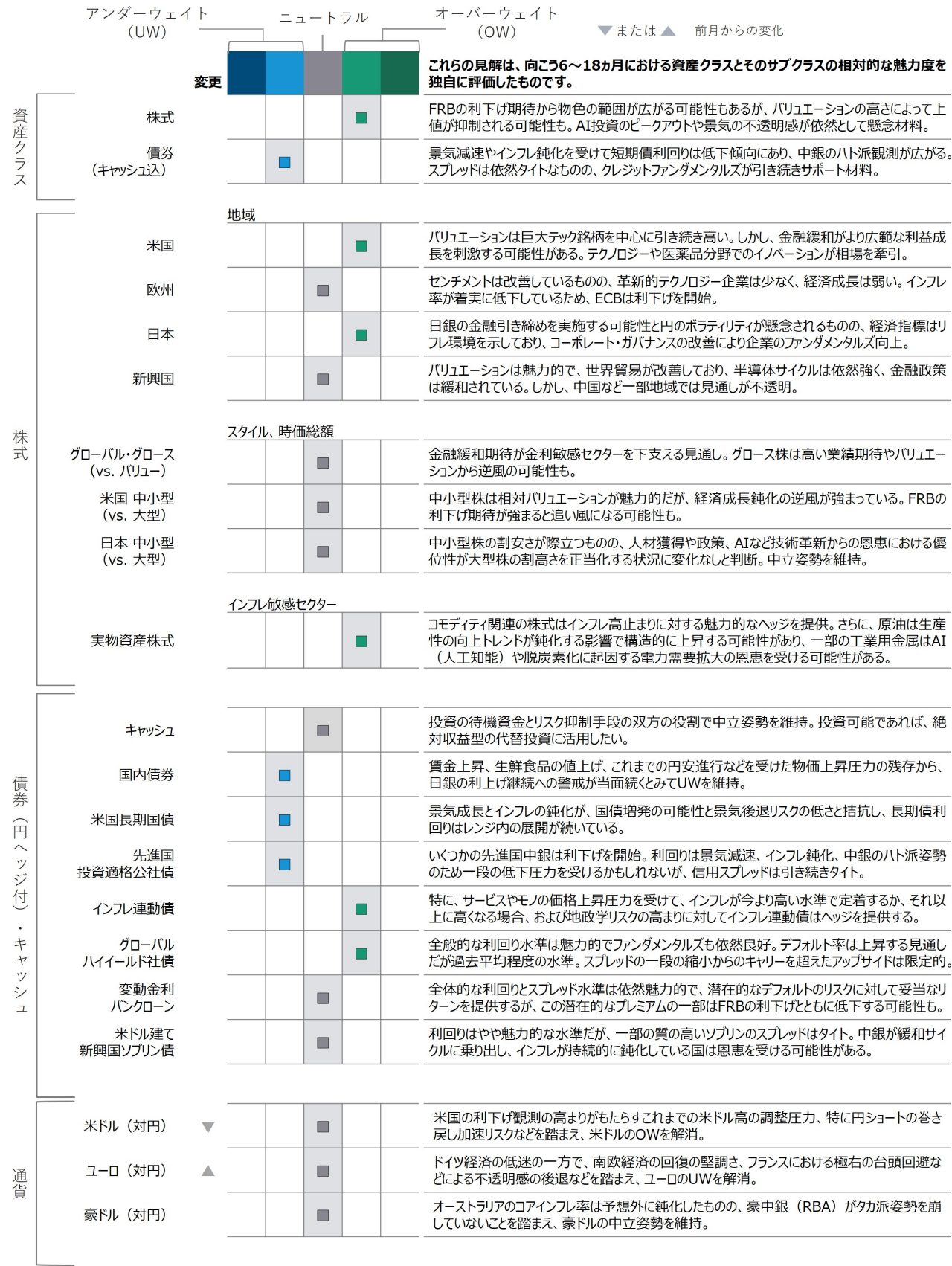

ローテーションとボラ上昇

2023年初以降、米国株式市場ではボラティリティの低下と少数のグロース株優位(マグニフィセント7への集中)の状況が長期にわたって続き(図表3)、参加者が同じようなポジショニングを強いられてきたことから、小さな外的ショックであっても大きな変動を誘いやすくなっていました。その点では、この7月に発生したマグニフィセント7からバリュー株や中小型株への物色対象の変化(ローテーション)と、それに続く株式市場の動揺は「起こるべくして」起きたと言えなくもありません。ただし、このローテーションは溜まったマグマが噴き出したことによる「一時的なショート・カバー」の側面が強く、人工知能(AI)のような長期的な投資テーマを収益化しやすい大型テクノロジー株をしのいでバリュー株や中小型株優位の展開が今後のトレンドとして定着するかどうかは未知数です。一方、ボラティリティについては、米国の景気減速が深刻化する可能性も、米大統領選の行方次第でインフレが再燃する可能性も存在し、中国や地政学リスクなどの外部環境も過去の事例が参考にならない状況下、株価・金利・為替ともに当面は高止まりしやすいと想定されます。

3. 各国・地域の経済環境

4. ポートフォリオ・ポジショニング

- 株式は小幅なオーバーウェイトを継続。足元の株価急落によりバリュエーションが幅広く改善した。一部の大型テクノロジー銘柄への人気の偏りが続いているが、同銘柄群以外のバリュエーションは妥当な水準にあり、好業績が下支え。

- 7月には米国中小型株が大きく上昇するも、長期での上昇局面は想定しづらいため、大型株との相対的なポジショニングではニュートラルを維持。

- 債券はアンダーウェイト、キャッシュはニュートラルで維持。キャッシュを待機資金として保持し、市場環境の変化に備えた流動性を確保。

- 債券資産内の配分では、インフレおよび地政学リスクへのヘッジとしてインフレ連動債やファンダメンタルズが総じて良好で利回りが魅力的なハイイールド債を引き続き選好。

5. アセット・アロケーション・コミッティのポジショニング

重要情報

当資料は、ティー・ロウ・プライス・アソシエイツ・インクおよびその関係会社が情報提供等の目的で作成したものを、ティー・ロウ・プライス・ジャパン株式会社が翻訳したものであり、特定の運用商品を勧誘するものではありません。また、金融商品取引法に基づく開示書類ではありません。当資料における見解等は資料作成時点のものであり、将来事前の連絡なしに変更されることがあります。当資料はティー・ロウ・プライスの書面による同意のない限り他に転載することはできません。

資料内に記載されている個別銘柄につき、売買を推奨するものでも、将来の価格の上昇または下落を示唆するものでもありません。また、当社ファンド等における保有・非保有および将来の組入れまたは売却を示唆・保証するものでもありません。投資一任契約は、値動きのある有価証券等(外貨建て資産には為替変動リスクもあります)を投資対象としているため、お客様の資産が当初の投資元本を割り込み損失が生じることがあります。

当社の運用戦略では時価資産残高に対し、一定の金額までを区切りとして最高1.265%(消費税10%込み)の逓減的報酬料率を適用いたします。また、運用報酬の他に、組入有価証券の売買委託手数料等の費用も発生しますが、運用内容等によって変動しますので、事前に上限額または合計額を表示できません。詳しくは契約締結前交付書面をご覧ください。

「T. ROWE PRICE, INVEST WITH CONFIDENCE」および大角羊のデザインは、ティー・ロウ・プライス・グループ、インクの商標または登録商標です。

ティー・ロウ・プライス・ジャパン株式会社

金融商品取引業者関東財務局長(金商)第3043号

加入協会:一般社団法人 日本投資顧問業協会/一般社団法人 投資信託協会/一般社団法人 第二種金融商品取引業協会