2024年10 月 / インサイト

退職後における支出の変動に備えるために

サマリー

- データによると、一般的に退職後の生活費などの支出は減少するものの、その減少の道筋は変動しやすい傾向にあります。

- 住居費などの非裁量的支出が退職後の支出を変動させる主な要因ですが、これは収入によって異なります。

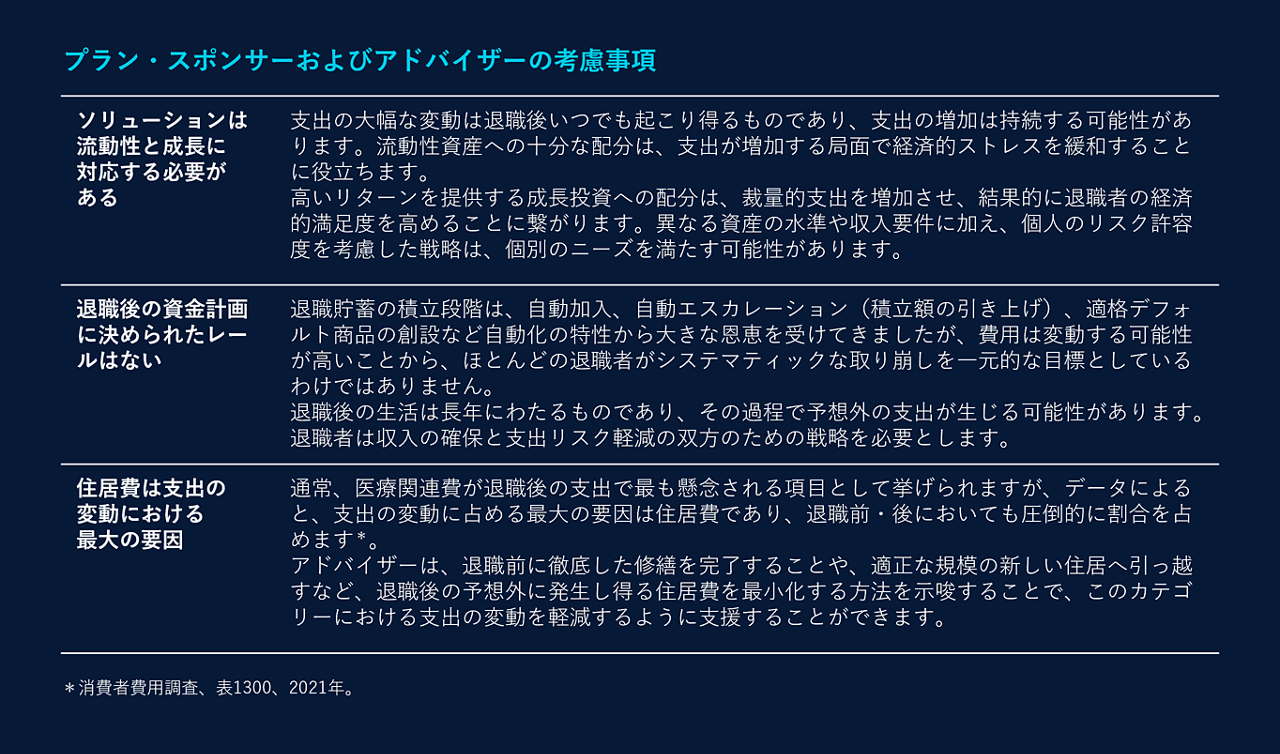

- 退職後収入ソリューションは、キャッシュフローを生み出すだけでなく、流動性を維持するとともに、退職後の資産残高を維持・改善する可能性が ある成長投資も求められます。

退職者は、退職後の生活において支出水準の上昇と低下の双方、すなわちボラティリティ(変動)を経験すると見込まれます。そうした支出の変動への対策を立て、適応する準備をしておくことによって、退職者は豊かな老後生活を送れる可能性を高めることができます。

米国では確定拠出型(DC)退職貯蓄制度が成熟し、注目の焦点が積立段階から支出段階のソリューションに徐々に移るなかで、老後資産形成業界が解決するべき次の重大な問題は、退職後収入です。有効な退職後収入ソリューションを設計するために、プロバイダーは退職後の支出パターンに対する理解を深める必要があります。

データによると、一般的に退職後の生活費などの支出は減少するものの、その道筋は滑らかな減少ではなく、時間の経過とともに相当程度の増加と減少を繰り返します。こうした支出の変動は、潜在的な収入ソリューション、特に最適な流動性や換金可能性、株式エクスポージャーの水準などの要因の決定に重大な影響を及ぼします。

当レポートでは、米国の健康と退職に関する調査(HRS)およびその補足である消費と活動に関するメール調査 (CAMS)のデータを分析しました1。その結果、年間家計支出が平均して退職後に約2%減少したことが分かりました2。しかし、すべての退職者の支出が同じように減少するわけではありません。

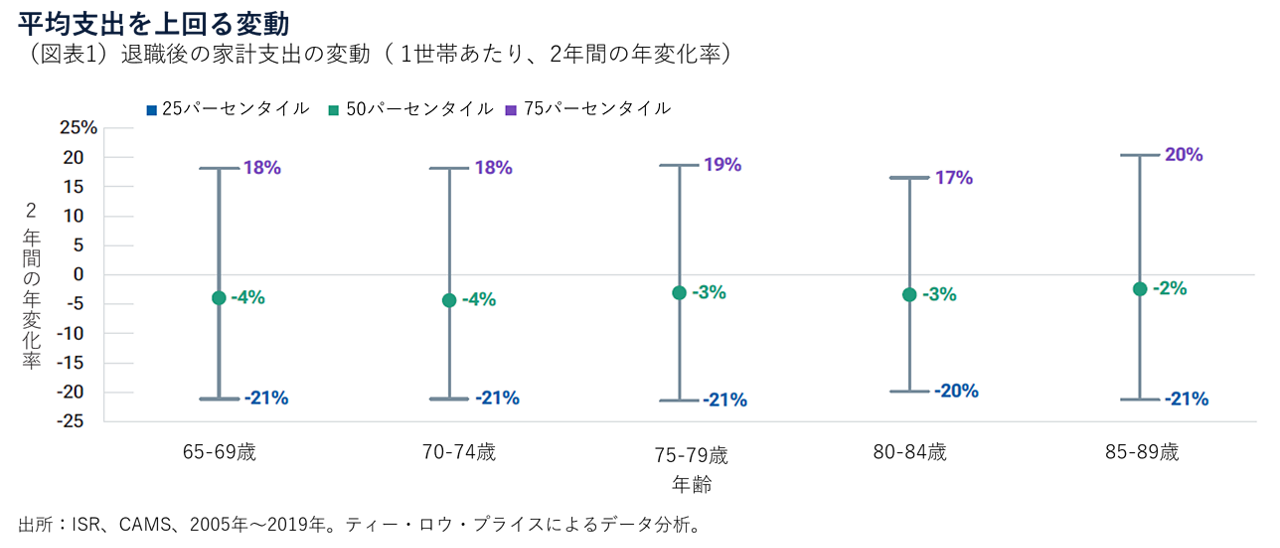

図表1に示されるように、支出は退職後に大きく変動することが分かりました。平均すると、退職者の4人に1人は年間支出が2年間で少なくとも17%~20%増加した一方、別の4人に1人は年間支出が同期間に20%~21%減少しました。Moran氏らの調査でも、退職への移行局面において様々なグループで同水準の支出の変動が確認されています3。Farrell氏、Greig氏の調査では、高齢世帯ほど費用の変動が大きくなりやすいことが報告されています4。

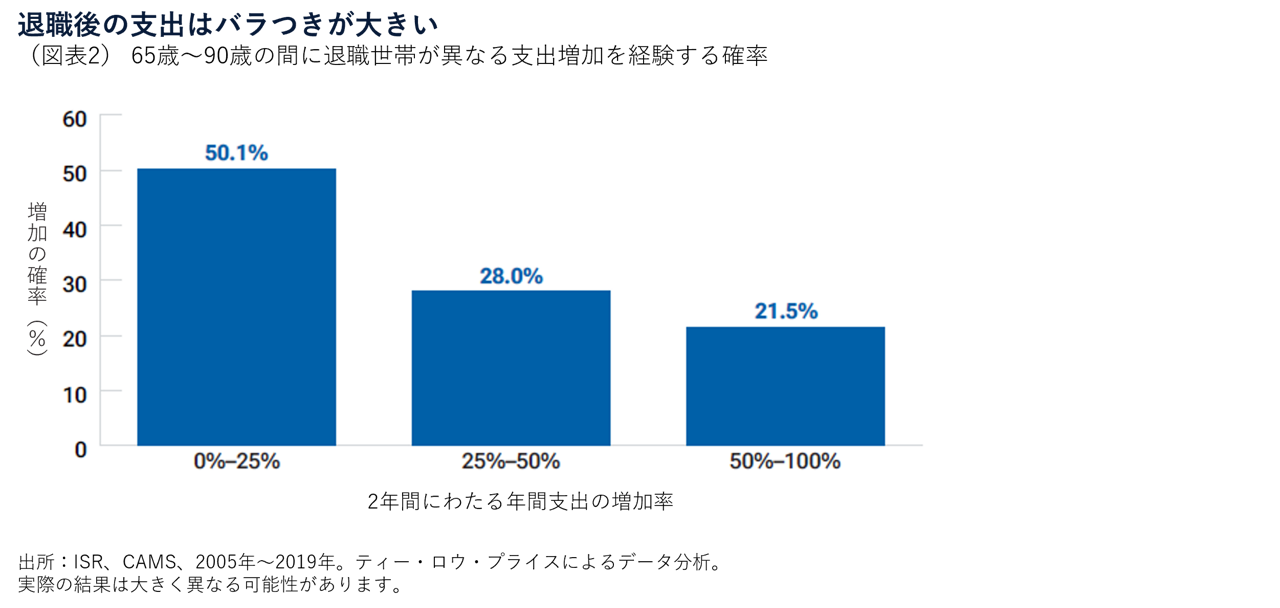

当社の分析によると、退職後のある時点において大幅な支出の増加を経験するリスクがあることが分かっています(図表2)。とりわけ、退職者の2人に1人(50.1%)は65歳~90歳の間に0%~25%の支出増を経験しました。さらに、4人に1人(28%)は退職後に25%~50%の支出増を経験し、5人に1人以上(21.5%)は50%~100%の支出増を経験しました。

支出の増加が変動し得る範囲を考慮すると、退職者が潜在的な不足に対応するためにポートフォリオで保有するべき流動性資産の金額は異なります。一般的に、収入や予想される費用、健康状態、世帯の状況、リスク選好などの個人的な要因に依存します。

支出の変動は変化するか?

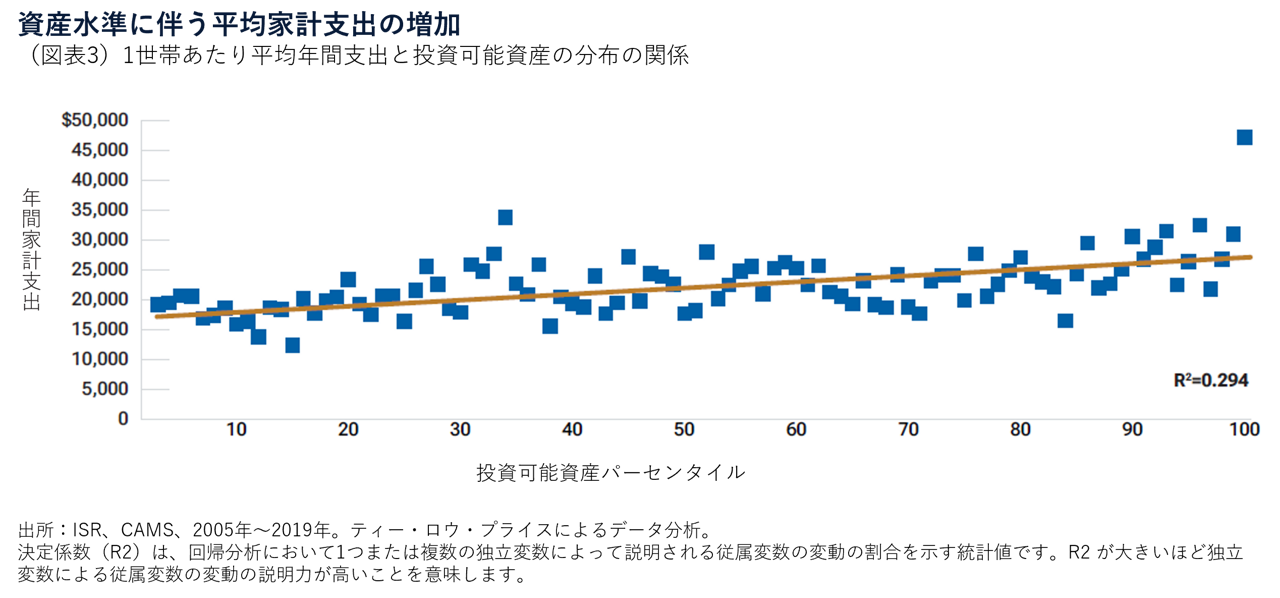

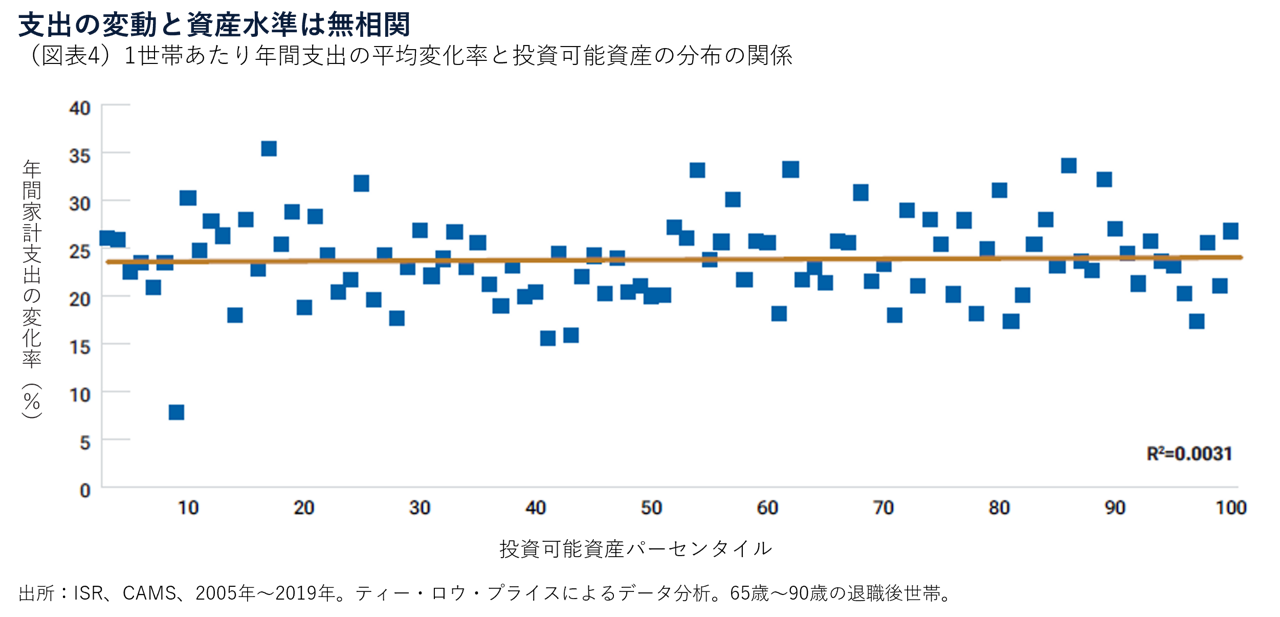

支出水準は投資可能資産または家計収入との関連性が高かったものの、支出の変動は異なります。平均支出は投資可能資産の増加に伴い増加した(図表3)一方、家計支出(絶対値で計測)の平均変化率は投資可能資産に応じて変動しませんでした(図表4)。家計の収入水準についても同様でした。

これは、退職者が投資可能資産または収入の水準を問わず高水準の支出の変動に見舞われる可能性があり、それに応じて対策を立て、準備する必要があることを意味します。

支出の増加は一時的か?

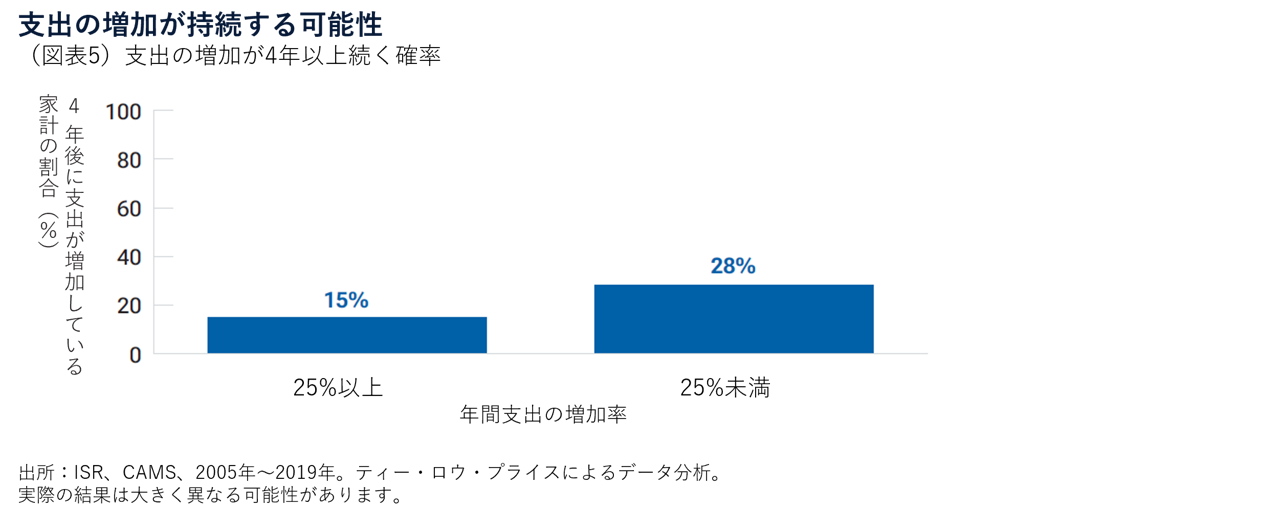

単発的な支出の増加は最小限の影響で吸収される可能性がある一方、長期にわたって支出の増加が持続する場合、大きな懸念となり、追加対策を必要とする可能性があります。当社の分析によると、非常に多くの退職者が大幅かつ長期にわたる支出の増加を経験しました(図表5)。例えば、25%以上の支出増を経験した家計の15%は、4年後の支出も同じように高水準かそれ以上でした。

大幅に増加した支出水準が持続すれば、退職者は自己の運用資産を再評価し、取り崩し方法を調整する必要があるでしょう。例えば、退職世帯の家族が資産の一部を年金化して継続的な費用を賄い、残りを長期証券に投資している場合、支出の増加が持続するならば、それらの証券を満期前に換金することを検討しなければなりません。

また、別の退職者は、ライフスタイルを変えることで、適正な支出水準まで調整し、資産枯渇リスクを最小化する必要があるかもしれません。

支出の変動の原因

一般的に、退職後にある程度支出が変動することは予想されており、望ましい可能性さえあります。例えば、長く計画していた旅行や夢を叶えるための購入、慈善団体への寄附など裁量的支出の決定が変動の原因であれば、流動性の懸念は大きくありません。しかし、後述するようにその他の重要な影響を及ぼす可能性がある点には留意が必要です。

また一方で、変動が非裁量的または必要不可欠な支出による予定外の増加に起因するものであれば、流動性不足の懸念を生じさせる可能性があります。

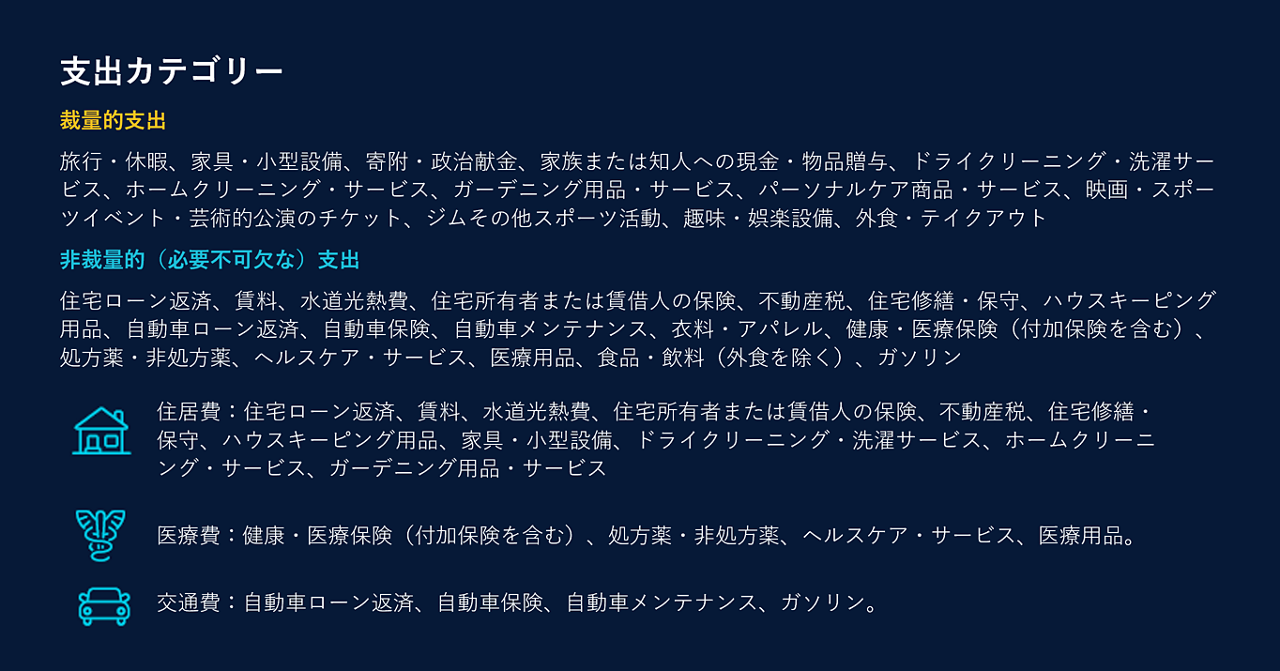

当社の分析において、退職者の総支出の変動のうち大きな割合を占めたのは、非裁量的または必要不可欠な支出によるものでした(図表6)。総じて、住居・住居関連費などのカテゴリーが変動の最大の割合を占め、大きく離れて医療関連費と交通費が続きました。

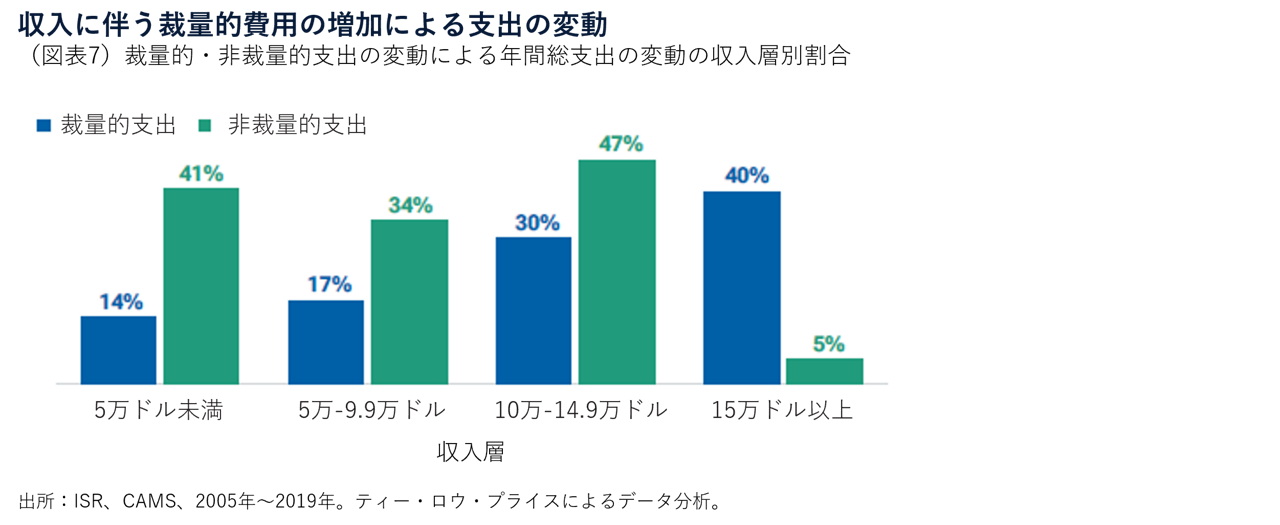

異なる収入層にわたる支出の変動を調査すると、より興味深い事実が浮かび上がりました。年間収入が15万ドル未満のほとんどの退職者は、支出全体の変動が主に非裁量的支出によるものだった一方、収入水準が15万ドル以上の退職者は、支出の変動の大部分が裁量的支出の変化によるものでした(図表7)。

非裁量的支出の増加は、即時支払いを必要とする可能性があります。退職者がこれらの支払いに対応するための十分な流動性資産を保有していない場合、長期投資運用資産から予定していない時期での引き出しを余儀なくされる可能性があります。その結果、退職後の充実した生活を享受する機会が低下する可能性に繋がりかねません。

図表7に示されるように、支出の変動のうち裁量的支出の変化に帰属する割合は収入に伴い増加しました。これは、退職後により多くの収入を創出できれば、これらの退職者の裁量的支出が増加するという望ましい結果につながる可能性があることを示唆します。

裁量的支出による経済的満足度の向上

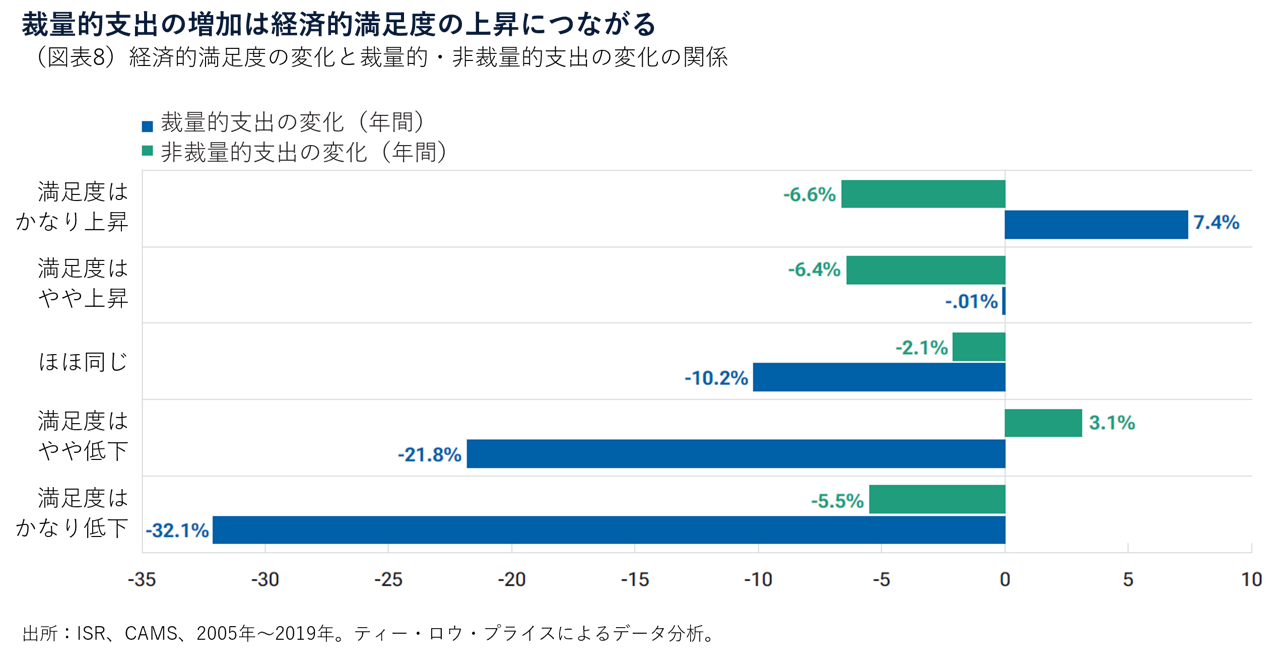

2019年に行われたCAMSでは家計状況に対する満足度が過去6年間でどのように変化したかを調査しました。当社は、退職者の裁量的項目と非裁量的項目への支出が2013年~2019年の間にどのように変化したか、それらの変化が経済的満足度とどのような相関があるか推定しました(図表8)。

簡易的な線形確率モデルを用いて、この相関の強度を検証しました5。

非裁量的支出の変化と経済的満足度の間には最小限の相関が見られました。「満足度はかなり低下」と回答した者と「満足度はかなり上昇」と回答した者は、ともに2013年~2019年の間に非裁量的支出の5%~7%の減少を経験しました。

しかし、満足度の上昇は裁量的支出の増加を伴いました。2019年に「満足度はかなり低下」した者は裁量的支出の32%減少を報告した一方、「満足度はかなり上昇」した者は7.4%増加しました。そのため、裁量的支出の増加は好ましいと言えます。

支出の変動と退職後収入ソリューション

退職世帯は支出の変動を経験し、多くの世帯がこれらの変動に適応しました。そのため、ある程度の変動に対応し得る保証のない退職後収入商品は、その他の退職後収入や貯蓄の目標を満たすならば、退職者の行動に合致する可能性があります。

また、当社の分析によると、多くの退職者は「流動性イベント」(支出の突然かつ大幅な増加)を経験し、その引出ニーズを十分に満たす容易に換金可能な流動性資産を保有する必要があります。近年、退職貯蓄から安定したキャッシュフローを生み出す方法に関する議論が注目を集めていますが、流動性の問題には十分な注意が払われていないと見ています。保証された収入の確保と流動性の保全の間での選択を伴うトレードオフ関係がある限りにおいて、流動性ニーズに関する理解を深める必要があります。

支出の個人差も注目すべきです。当社の分析によると、支出全体の変動は収入水準によって変わらなかったものの、その変動の内訳は、収入の増加に伴い非裁量的支出から裁量的支出に移行する傾向がありました。裁量的支出の変化は経済的満足度の変化に連動したため、裁量的支出の増加に起因する変動は好ましいと言えます。

この点について、支出の変動を抑えることは2つの側面で問題となる可能性があります。一方では、非裁量的支出に起因する変動の影響を軽減するように努めるべきですが、もう一方では、裁量的支出の増加に役立つように、収入の増加や投資リターンの向上も目指すべきです。これは、異なる資産水準や収入要件および様々なリスク許容度に対応できる個別の資産配分戦略に集約されるでしょう。

最後に

従業員には、通常、そのキャリアを通じて、日々の費用を賄う収入の獲得、流動性(緊急時に直ちに換金できる貯蓄)の維持、資産の形成といった3つの経済的な基本目標があります。それらの目標は退職後も当てはまります。労働から得ていた収入に換わるキャッシュフローを得ることが主たる目標ですが、他の目標である流動性の維持および資産の増大がなくなるわけではありません。

そのため、退職資産形成業界は、退職者が積立段階から順調な取り崩し段階に移行するなかで、これらの目標に注目すべきだと考えています。

付録A

調査間の支出の変化は、報告(測定)誤差の存在により増幅される可能性があります(調査対象は2005年~2019年の期間における世帯のうち、2005年のCAMSにおいて存在しており、年齢が65歳以上で、少なくとも3回連続でCAMSの調査を受けた世帯グループです)。直近の調査結果は2021年8月に公表されました。当社は分析において測定誤差の効果を軽減するため複数の措置を講じました。第1に、支出分布の上位1%と下位1%のすべての観測データ(家計調査)を排除しました。第2に、一部の支出カテゴリーはCAMSの初期の調査において分割されました。CAMSは2005年~2019年の間に39の支出カテゴリーを一貫して報告しました。そのため、2005年~2019年のデータに限定しました。第3に、少なくとも3回連続でCAMSの調査を受けた世帯にサンプルを限定しました。最後に、家計調査間の総支出の変化が(金額ベースで)150%を超える観測データを除きました。

付録B

(図表6と7に示されるように)異なる支出項目により総支出の変動がどれだけ説明されるかを推定するため、家計固定効果のパネル回帰分析を利用しました。特に、R2は各支出項目により説明される全時点にわたる家計内の変動について報告されています。各回帰分析において使用した説明変数は、R2が報告される支出項目だけです。言い換えると、一定時点の推定ではなく、変動全体のうち各支出項目により説明される割合のみに主たる関心があるため、人口統計データなど他の共変量は使用していません。

付録C

経済的満足度の変化と異なる支出タイプの変化の相関を推定するため、まず、バイナリー変数を設定しました。「満足度はやや低下」または「満足度はかなり低下」と報告した者は「不満足」グループに分類されました。その他の者はすべてその他(基本)グループに分類されました。このバイナリー変数を線形確率モデルにおける結果変数として使用し、満足度の変化と支出タイプ(裁量的支出と非裁量的支出)の変化の相関を推定しました。追加で使用した人口統計データは、性別、人種、年齢、配偶関係の変化、2012年~2018年における金融資産の変化でした。

実際の結果は当資料に提示された推定や確率とは大きく異なる可能性があります。当資料に示された分析の入力データが変われば、結果は異なる可能性があります。

重要情報

当資料は、ティー・ロウ・プライス・アソシエイツ・インクおよびその関係会社が情報提供等の目的で作成したものを、ティー・ロウ・プライス・ジャパン株式会社が翻訳したものであり、特定の運用商品を勧誘するものではありません。また、金融商品取引法に基づく開示書類ではありません。当資料における見解等は資料作成時点のものであり、将来事前の連絡なしに変更されることがあります。当資料はティー・ロウ・プライスの書面による同意のない限り他に転載することはできません。

資料内に記載されている個別銘柄につき、売買を推奨するものでも、将来の価格の上昇または下落を示唆するものでもありません。また、当社ファンド等における保有・非保有および将来の組入れまたは売却を示唆・保証するものでもありません。投資一任契約は、値動きのある有価証券等(外貨建て資産には為替変動リスクもあります)を投資対象としているため、お客様の資産が当初の投資元本を割り込み損失が生じることがあります。

当社の運用戦略では時価資産残高に対し、一定の金額までを区切りとして最高1.265%(消費税10%込み)の逓減的報酬料率を適用いたします。また、運用報酬の他に、組入有価証券の売買委託手数料等の費用も発生しますが、運用内容等によって変動しますので、事前に上限額または合計額を表示できません。詳しくは契約締結前交付書面をご覧ください。

「T. ROWE PRICE, INVEST WITH CONFIDENCE」および大角羊のデザインは、ティー・ロウ・プライス・グループ、インクの商標または登録商標です。

ティー・ロウ・プライス・ジャパン株式会社

金融商品取引業者関東財務局長(金商)第3043号

加入協会:一般社団法人 日本投資顧問業協会/一般社団法人 投資信託協会/一般社団法人 第二種金融商品取引業協会