2024年10 月 / インサイト

「パーソナル化」米国のターゲット・デート・ソリューションは次のフェーズへ

サマリー

- ターゲット・デート・ソリューションは、退職に向けて貯蓄を行う人々の資産形成に大きく貢献してきましたが、パーソナル化をすることで加入者の加齢に伴う貯蓄のバラつきに対応する機会が生まれます。

- パーソナル化をターゲット・デート・ファンド(TDF)の運用プロセスに統合することで、特に退職時期が近付いたDC加入者が目指す目標の達成に繋がる可能性が高まる効果を発揮します。

- 加入者がTDFからパーソナル化されたソリューションに移行するためには、一貫した投資手法とTDFと同じビルディング・ブロック(TDFに組み入れられる個別ファンド)へのアクセスが鍵となります。

ターゲット・デート・ファンド(TDF)は、米国の従業員が確定拠出(DC)プランにおいて退職貯蓄を行うための投資手段として活用されています。規制当局の規則に適合する適格デフォルト商品(QDIA)として指定されたターゲット・デート・ソリューションは、米国のリタイアメント市場で主要な資産形成手段であり、2023年にティー・ロウ・プライスのDCレコードキーピングを導入する顧客の98%がQDIAとしてTDFを提供しています1。

QDIAとしてのステータスと本来備わっている簡便さ(退職目標日に基づいてポートフォリオのリスクを自動的に調整)によって、TDFはDCプランにおいて最も知られている投資手段であり、退職に備えて資産運用を行う投資家の間で最も広く利用されています。

最近になって、DCプラン・スポンサーとそのコンサルタントおよびアドバイザーは、パーソナル化された投資ソリューションを加入者に提供する価値について検討しています。

DCプランにおけるマネージド・アカウント・ソリューションの採用が増加していることや、退職予定年齢を超えてさらにパーソナル化が可能なターゲット・デート・ソリューションの登場に鑑みると、パーソナル化への関心の高まりは明らかです。

効果的であれば戦略維持が得策

TDFは退職に向けて資産形成を行う投資家がめざす目標成果の達成を下支えするものであり、人気がある運用商品です。退職貯蓄の初期段階で成長性が高い資産に比重を置くことで、時間の経過に伴い高い複利の恩恵を受けることに繋がります。

投資家の資産配分比率は固定ではなく、投資家が年齢を重ねることで変動します。投資家の年齢に応じて、ニーズやリスク許容度を反映して株式から債券に自動的にリバランスされるからです。さらに、当社のリサーチによると、TDFに投資する投資家は、長期的な視点に立って運用する傾向があります2。市場のボラティリティが高い局面では、高リスク資産を運用する投資家の場合、最悪のタイミングで資産の売却を余儀なくされる可能性があります。同様に、市場が過熱している局面では、勢いに乗じて個人投資家が投機的な資産を最高値で購入してしまう傾向があります。これとは対照的に、TDFの投資家は市場に踊らされることなく、通常通りの投資を維持しています3。

パーソナル化

「2024年米国リタイアメント市場の見通し」において、当社は消費者がいかに生活の全側面でパーソナル化(個人に合わせて最適化すること)への期待を高めているかを論じました4。また、TDFの利点については各種レポートで解説されているものの、DC業界ではパーソナル化に対する関心が高まっており、個人の財務実態を反映しパーソナル化された戦略が価値をもたらし、結果を改善する可能性があることが広く受け入れられ始めています。

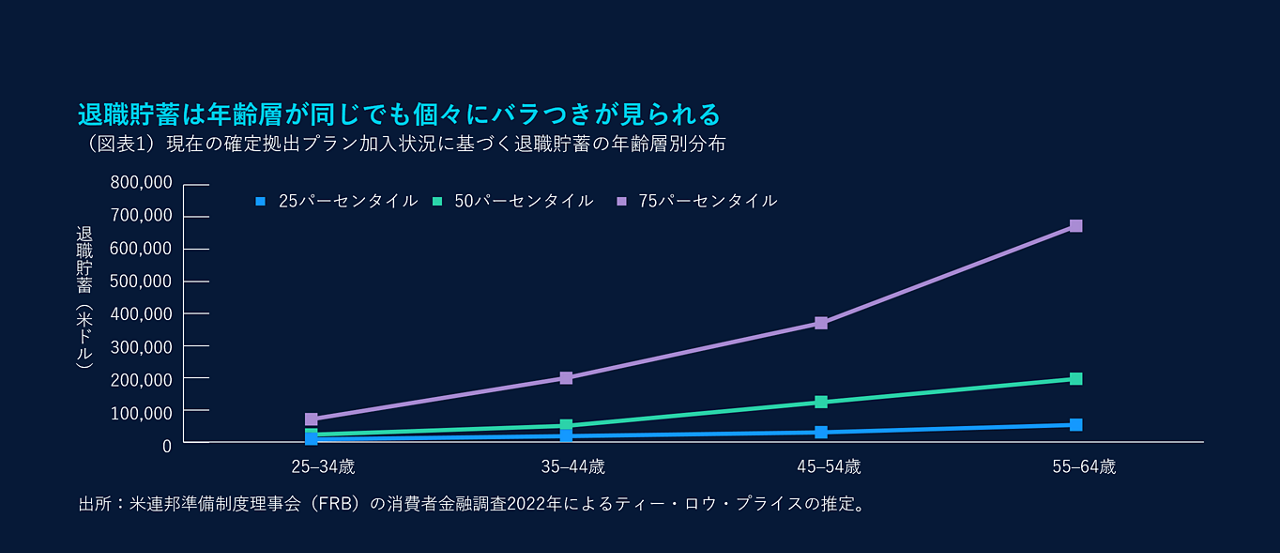

従業員は多様であり、そのキャリアパスも大きく異なるとともに、退職貯蓄を行う余力も人によって差があります。その結果、貯蓄格差は時間の経過とともに拡大する傾向があり、退職時期が近づくにつれて退職後の備えに著しいバラつきが生じます。このような状況は、米連邦準備制度理事会(FRB)による直近の消費者金融調査(SCF)における、現在DCプランに加入している世帯の調査データに基づく当社の分析によって示唆されています。同じ年齢層であっても貯蓄総額5は世帯ごとに大きく異なることが分かりました(図表1)。

例えば、55~64歳の年齢層を見ると、25パーセンタイルに含まれる世帯の退職貯蓄は、平均で中央値(50パーセンタイルの世帯の貯蓄)の約0.3倍でした。一方、75パーセンタイルの個人の退職貯蓄は、中央値の約3.5倍でした。

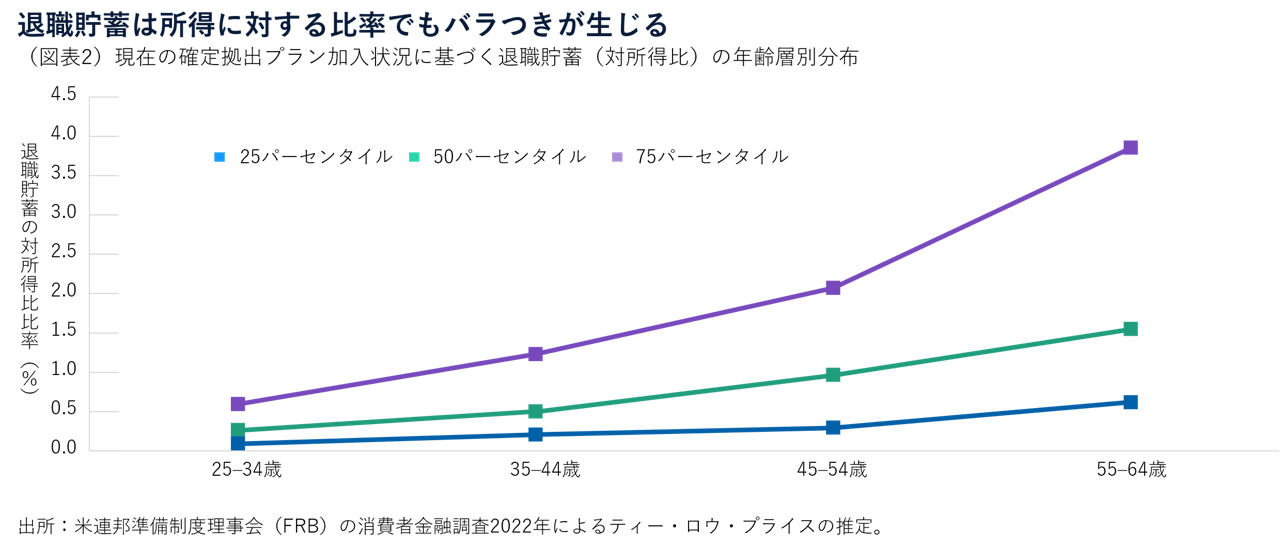

この違いは著しく、多くの場合、所得水準の違いがその貯蓄格差を生じさせる最も有力な原因として挙げられます。すなわち、高所得層は貯蓄残高が多く、したがって、貯蓄の対所得比が全労働者に関して同じであれば、追加のパーソナル化を必要としないことを示唆しています。この仮定を検証するため、データを精査し、各年齢層で世帯ごとに年間所得に対してどの程度貯蓄しているかを調査しました。興味深いことに、各年齢層内の退職貯蓄の水準は、所得に関わりなく、同じように格差があることが分かりました(図表2)。

ここでも年齢が高くなると貯蓄格差が拡大する状況がうかがえます。

55~64歳の貯蓄者の場合、25パーセンタイルに含まれる世帯の貯蓄は、平均で年間所得の約0.6倍ですが、一方、75パーセンタイルに含まれる世帯の貯蓄は、年間所得の約3.9倍となっています。

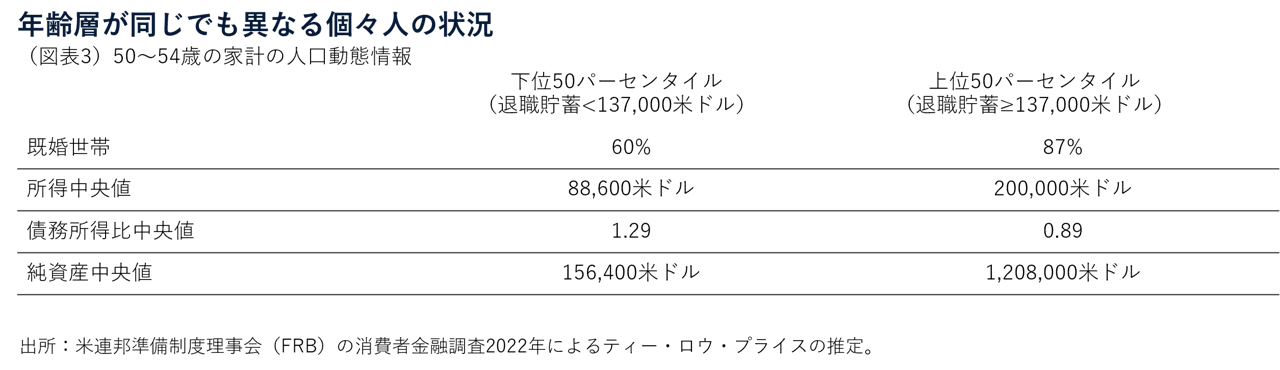

50~54歳の投資家について、配偶関係、所得、債務比率、純資産など人口動態および個人的な要因をさらに確認すると、この年齢層における投資家の財務状況は人によって大きく異なりました(図表3)。

技術の進歩に伴う能力の進化

前セクションで述べたように、変化する米国リタイアメント市場におけるTDFの有用性は大いに称賛されるものの、当社の分析は、TDFが個別の投資家の特殊な事情やニーズをより適切に認識できるように進化する機会があると見ています。

ティー・ロウ・プライスでは、グライド・パスの手法とポートフォリオ構築を段階的に改良・強化してきました。イノベーションを反復的に実施し継続的に再検証を行うことが、有効なリタイアメント・ソリューションを構築するための鍵であると考えています。

様々なプラットフォームやベンダーを対象にコミュニケーションと統合を可能にするレコードキーピング・テクノロジーが継続的に進化するにつれ、効果的かつコスト効率の高い方法で、TDFがこれまで以上にパーソナル化される機会が増えています。個人の家計が複雑化し、退職目標に差が生じるとともに、人口動態の特性が年齢に伴って拡大するなかで、TDFの延長としてパーソナル化の利点を取り入れ、資産配分を最適化することができます。

最近「ジャーナル・オブ・ポートフォリオ・マネジメント」に掲載された「パーソナル化されたターゲット・デート・ファンド」と題する論文において、当社のプロフェッショナルは、個人レベルで最適な資産配分を行うための個人情報の利用方法について説明しました6。モンテカルロ・シミュレーションに基づき、このような最適化を通じてリスク調整後の追加的な支出を増やすことができると見ています。

ターゲット・デートかつ パーソナル化によるアプローチ

DC業界における「パーソナル化」とは、人によって全く異なる意味を持つ単語です。ティー・ロウ・プライスでは、パーソナル化を単独の投資手法としてではなく、良好な結果をもたらすことに役立つ追加的なツールとして捉えています。パーソナル化は、TDFの運用プロセスに統合できる機能、すなわちTDFの能力の進化であると見ています。

現在、ほとんどのDCプランがターゲット・デート・ソリューションをQDIAとして利用しています。加入者は年齢に基づいてターゲット・デートに基づく年ごとにマッピングされ、各年齢層の加入者は全員が同じグライド・パスに従います。

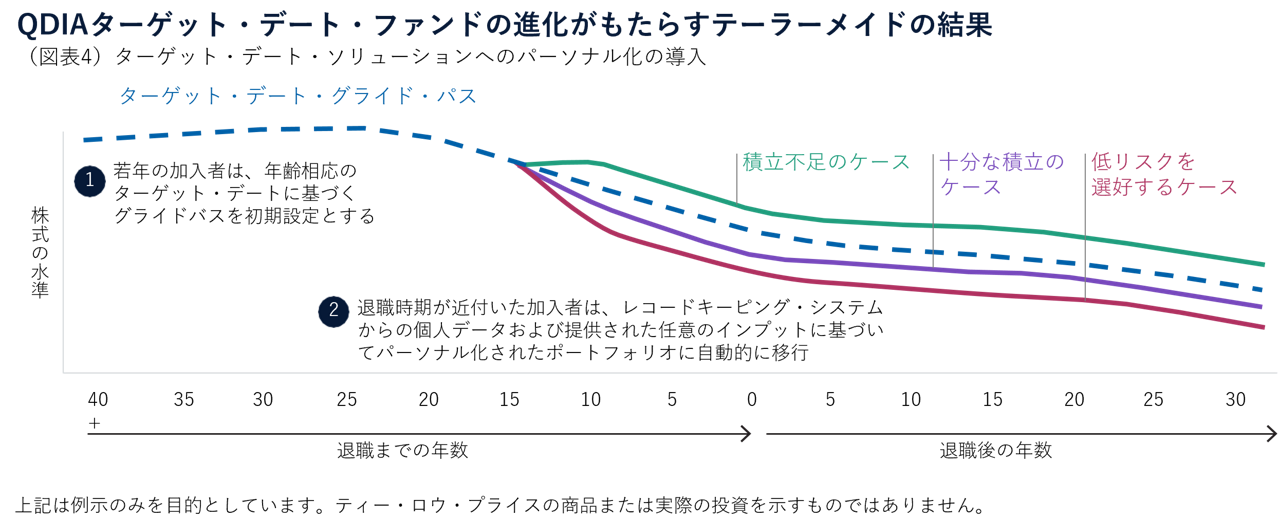

パーソナル化を追加能力としてターゲット・デート・ソリューションに導入することで、プラン・スポンサーは、キャリアの初期段階にある若年の加入者向けに従来のTDFを利用する一方で、退職時期が近づいている加入者向けにはパーソナル化を導入することができます。

提供するターゲット・デート・ファンドに対して強い信念を持ち、加入者の投資経験をパーソナル化する機会の提供に関心を寄せるプラン・スポンサーにとって、パーソナル化をターゲット・デート・ソリューションに導入することは最適な方法です。ターゲット・デート「または」パーソナル化シナリオの二者択一ではなく、ターゲット・デート「かつ」パーソナル化を両軸とするアプローチの採用を推奨しています。

プラン・スポンサーからのよくある質問:

1. プラン加入者全員にパーソナル化が必要ですか?

ライフサイクルおよびターゲット・デートに応じたグライド・パス・モデルを構築してきた当社の知見から見ると、キャリアの初期から中期段階においてパーソナル化を取り入れる必要性は低いと見ています。

これらの年齢層は、ポートフォリオのバラつきが少なく、当該期間中におけるポートフォリオへのアドバイスも類似したものが提供されるためです。これは加入者がそれぞれ異なる投資機会やライフイベントを経験しないということではなく、大半の加入者にとって成長重視のポートフォリオが最適であることを意味し、これらの加入者がこの段階でパーソナル化によって有意な配分変更を行う可能性が低いことを意味します。

図表1、2、3に示されるように、この状況は加入者が年齢を重ねることで変化します。人口動態の特性は概して範囲が広くなり、個人の財務が複雑化し、退職目標に違いが生じます。

年齢に応じてデフォルト商品を変更するダイナミックQDIAや2段階QDIAは、パーソナル化の導入を後押しします。この構造において、加入者は年齢に応じたターゲット・デートに基づくグライドバスを初期設定とし、次に退職予定日の約15年前に、自動的に初期設定に戻すか、またはパーソナル化されたポートフォリオを選択する機会が与えられます(図表4)。

2. TDFとマネージド・アカウントの提供は異なるグライド・パスに繋がる可能性があるか?

現在、パーソナル化された経験を提供したいと考える雇用主は、様々なプロバイダーを組み合わせるケースが多いでしょう。例えば、若年の加入者にはプロバイダーXによるTDFが提供され、高齢の加入者にはプロバイダーYによるマネージド・アカウントが提供されるといったケースが想定されます。

これは、異なる資産配分手法、資本市場の見通し、投資のビルディングブロック(TDFに組み入れられる個別ファンド)、コスト構造に基づいてポートフォリオ間を移行することになるため、プラン・スポンサーと加入者の双方にとって運用体験が断ち切れる可能性があります。さらには、加入者の個人的な事情とは関係ない理由で資産配分が変更される危険もあります。

同じリサーチ・プロセス、分析モデル、投資のビルディング・ブロックを基盤とするTDFおよびパーソナル化されたソリューションを実行することによって、プラン・スポンサーは、一貫したフレームワークを利用しつつ、より多様な運用ジャーニーをプラン加入者にもたらすことができます。

導入オプションおよび潜在的なコスト

パーソナル化された従来のアドバイスやマネージド・アカウント・サービスのカテゴリーにおいてソリューションをより幅広く利用するにあたって主な課題は、(1)資産配分に関する詳細な情報を提供する個人の負担および(2)高額かつ、複数の段階に分かれた複雑な価格構造が挙げられます。初期設定に準じる加入者と資産配分を調整したい加入者の双方を意図的に支援する新しい設計は、次世代のDCプラン内ソリューションにとって極めて重要です。

現在、加入者の資産配分はレコードキーピング・システムから入手可能であり、加入者のサービスへの関与を必要としない残高、繰延率、所得などの「基礎的な」要因を用いてパーソナル化することが可能です。さらに、加入者は、退職目標、配偶者やパートナーの資産、世帯で加入しているDCプラン外の資産、その他の関連する要因など、レコードキーパーが保有しておらず、資産配分に影響を及ぼす可能性がある追加データを提供する機会もあるでしょう。

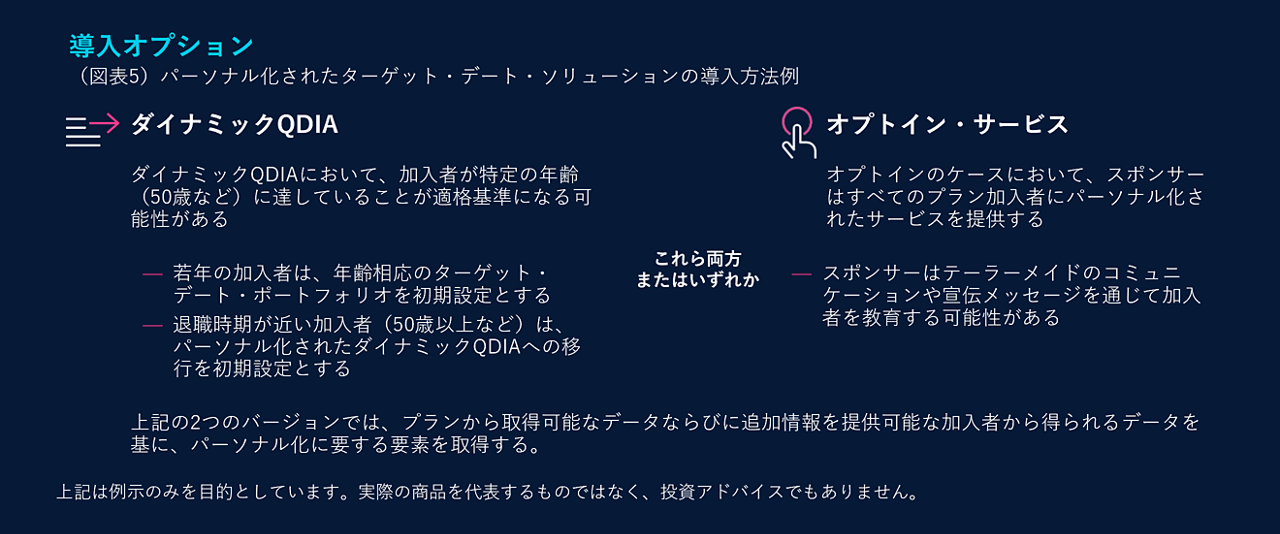

次に、プラン・スポンサーがどのように、またいつパーソナル化を実施したいのかが重要です。パーソナル化されたソリューションは、(初期設定の)ダイナミックQDIAやオプトイン・ソリューションとしての導入が最適だと考えています(図表5)。

この構造において、当社は加入者の退職貯蓄期間において価値を最大化することができるタイミングでパーソナル化を導入します。ダイナミックQDIAの場合、雇用主はパーソナル化したポートフォリオへの移行を加入者の初期設定とすることが可能です。その際、加入者が退職時期に近づくなかで年齢や残高が移行のきっかけになります。理想的なダイナミックQDIAであれば、設計上の相容れない点を取り除き、費用対効果を改善させるとともに、追加手数料が発生する場合には、より容易かつ明確に加入者に伝達することができます。

プラン・スポンサーが認識するべき事項

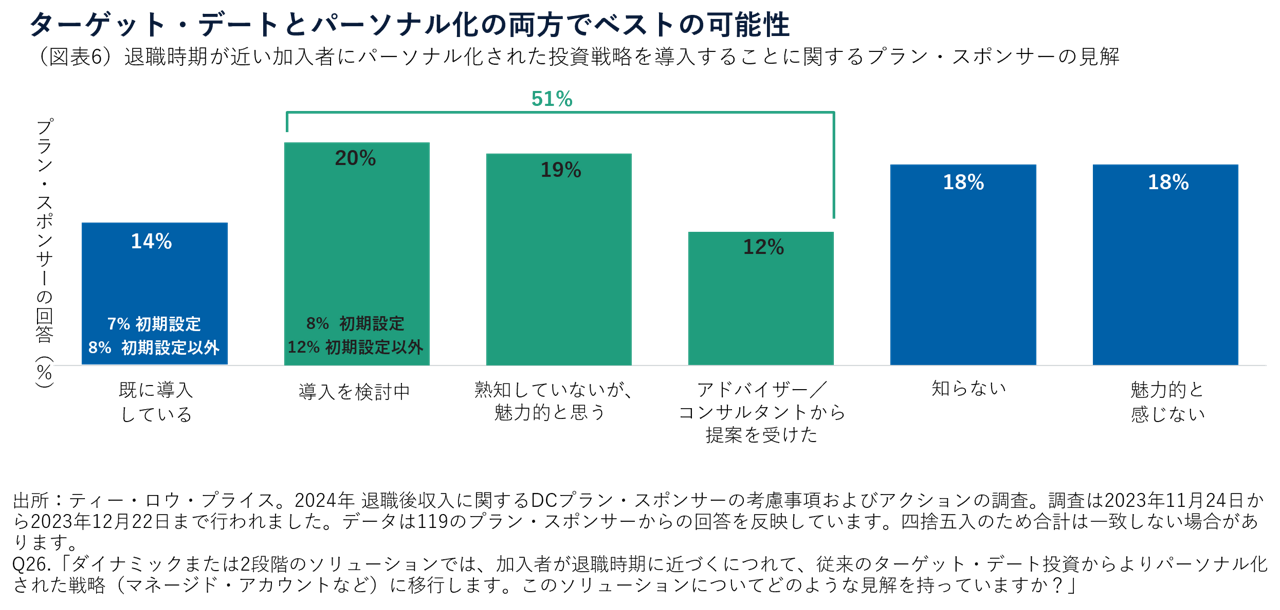

1.ダイナミックまたは2段階ソリューションへの関心の高まり:当社が最近行ったプラン・スポンサー調査のデータによると、プラン・スポンサーの14%が現在、加入者が退職時期に近づいたタイミングで、従来のTDFからよりパーソナル化された戦略に移行するダイナミック・ソリューションを提供していることがわかります。また、51%がそれらを前向きに検討しているか、関心を強めています(図表6)。

2.一貫した投資手法の維持が鍵:パーソナル化されたターゲット・デート・ソリューションの投資哲学と手法は、プランが提供するTDFと乖離するべきではありません。パーソナル化されたソリューションがTDFとは異なるモデルやエンジンを利用する場合にこのような乖離が起こりえます。これは、加入者個人の事情を考慮することなく、特定の年齢で異なるグライド・パスに移行することに他なりません。

3.組み入れられるビルディング・ブロックが重要:TDFおよびパーソナル化されたソリューションに投資する加入者にとって、一貫したエクスペリエンスを維持するために、同じ複数のビルディング・ブロック(TDFに組み入れられる個別ファンド)に投資可能な環境を整えることが重要です。言い換えると、パーソナル化されたソリューションへ移行することで、投資機会を変更または制限するべきではありません。これはパーソナル化されたソリューションがTDFとは異なるビルディング・ブロックを利用する場合に起こる可能性があります。

まとめ

ターゲット・デート・ソリューションがDC退職貯蓄制度の健全性に著しく寄与してきたことは周知の事実です。その仕組みの分かり易さとデフォルト商品としての立ち位置は、強力な優位性です。テクノロジーの進歩とデータの活用・強化能力を考慮すると、ターゲット・デート・ソリューションにパーソナル化を導入することで、優位性をさらに発展させるチャンスがあると考えられます。さらに、もはやターゲット・デート・ソリューションかパーソナル化のどちらか一方に絞る必要はなく、両方を採用することも可能です。

ターゲット・デート投資リスク:ターゲット・デート・ファンドにおける投資商品の元本価値は、ターゲット・デート(通常は、投資家である加入者が退職を予定している日―65歳と想定)またはそれ以降の日を含め、いかなる時点においても保証されていません。また特定の金額の収入を保証するものでもありません。

この投資商品は、一般的には株式、債券、短期投資商品など幅広い資産クラスに投資を行うため、市場の様々な分野に内在するリスクの影響を受ける可能性があります。ターゲット・デートの前後で株式に対してある程度の資産配分を行うと、短期的にボラティリティの変動が激化する場合があります。加えて、ターゲット・デート投資の目的は、時間の経過とともに変化し、より保守的な方向性へとシフトするのが一般的です。

記載がある場合、モンテカルロ・シミュレーションは、将来の不確実性をモデル化します。平均結果を生成するツールとは異なり、モンテカルロ・シミュレーションによる分析は、確率に基づく結果の範囲を創出することで、将来の不確実性を取り入れています。予測は本質的に仮想的なもので、実際の投資結果を反映したものではなく、将来の結果を保証するものでもありません。シミュレーションは仮説に基づいており、結果が起こりうる範囲を示すに留まります。

重要情報

当資料は、ティー・ロウ・プライス・アソシエイツ・インクおよびその関係会社が情報提供等の目的で作成したものを、ティー・ロウ・プライス・ジャパン株式会社が翻訳したものであり、特定の運用商品を勧誘するものではありません。また、金融商品取引法に基づく開示書類ではありません。当資料における見解等は資料作成時点のものであり、将来事前の連絡なしに変更されることがあります。当資料はティー・ロウ・プライスの書面による同意のない限り他に転載することはできません。

資料内に記載されている個別銘柄につき、売買を推奨するものでも、将来の価格の上昇または下落を示唆するものでもありません。また、当社ファンド等における保有・非保有および将来の組入れまたは売却を示唆・保証するものでもありません。投資一任契約は、値動きのある有価証券等(外貨建て資産には為替変動リスクもあります)を投資対象としているため、お客様の資産が当初の投資元本を割り込み損失が生じることがあります。

当社の運用戦略では時価資産残高に対し、一定の金額までを区切りとして最高1.265%(消費税10%込み)の逓減的報酬料率を適用いたします。また、運用報酬の他に、組入有価証券の売買委託手数料等の費用も発生しますが、運用内容等によって変動しますので、事前に上限額または合計額を表示できません。詳しくは契約締結前交付書面をご覧ください。

「T. ROWE PRICE, INVEST WITH CONFIDENCE」および大角羊のデザインは、ティー・ロウ・プライス・グループ、インクの商標または登録商標です。

ティー・ロウ・プライス・ジャパン株式会社

金融商品取引業者関東財務局長(金商)第3043号

加入協会:一般社団法人 日本投資顧問業協会/一般社団法人 投資信託協会/一般社団法人 第二種金融商品取引業協会