2024年7 月 / インサイト

プラン・スポンサーによるマッチングが与える影響

サマリー

- 当社のモデル分析において、プラン・スポンサー(雇用主)によるマッチングの充実度よりも加入者の貯蓄行動がグライド・パスの設計に大きな影響を与えることが判明。

- DBプランが導入されていない企業においても、雇用主によるマッチング拠出の充実度によっては、各年齢における最適とされるグライド・パスに対して、株式比率を5%弱引き下げる影響があった。

- これらの分析結果は、加入者の退職後の主な収入源がDCプランとなる場合、(雇用主マッチングではなく)加入者自身が最終的な資産運用結果を決定するという考え方を裏付けるものである。

過去のリタイアメント・レポート・シリーズでは、確定給付(DB)プランと併用する確定拠出(DC)プランに組み入れられるターゲット・デート・ファンドのグライド・パスにどのように影響を与えるかを探ってきました。そして、生活費の調整、一時金の有無、給付発生パターンなどの要素がグライド・パスの設計に影響を与え得るかを示しています1。

DCプランにも自動加入や、拠出率の自動引上げ機能、特定の投資ラインアップなど設計における幅広い特徴がありますが、雇用主によるマッチング拠出はグライド・パスの適切性に関して最も多くの質問を受ける特徴のひとつです。

雇用主の拠出は様々な形式で行われますが、マッチングの利点は、加入者のより良い貯蓄行動を促し、結果として長期的に収支バランスを高める傾向があることです。マッチングは、当社が米国で展開しているレコードキーピング・プラットフォームにおいても、最も一般的な拠出の特徴でもあります。本稿では、雇用主の3つの異なるマッチング方式が当社のモデル分析においてどのように最適なグライド・パスの設計に影響を及ぼしたかを確認します2。

プラン設計の評価

様々なマッチング方式に基づいて適切なグライド・パスがどれだけ変化するかを評価するため、4つの仮想プランの設計をモデル化しました。

- 基本プラン:雇用主は、授業員による給与繰延の最初の3%に対して全額(100%)、次の2%に対して半額(50%)のマッチングを行い、給与の最大4%を拠出。

- 限定プラン:雇用主は、授業員による給与繰延の最初の4%に対して半額(50%)のマッチングを行い、給与の最大2%を拠出。

- 平均プラン:雇用主は、授業員による給与繰延の最初の6%に対して半額(50%)のマッチングを行い、給与の最大3%を拠出。

- 充実プラン:雇用主は、授業員による給与繰延の最初の6%に対して全額(100%)のマッチングを行い、給与の最大6%を拠出。

限定プラン、平均プラン、充実プランは、当社のレコードキーピング・プラットフォームを通じて、プラン・スポンサーが提供するマッチング方式の約半分を占めており、最も一般的な方式は平均プランです。これらの設計は雇用主による適切なサポート事例と考えていますが、当社の分析ではこれらよりもより限定的、または充実したマッチング方式も存在します。

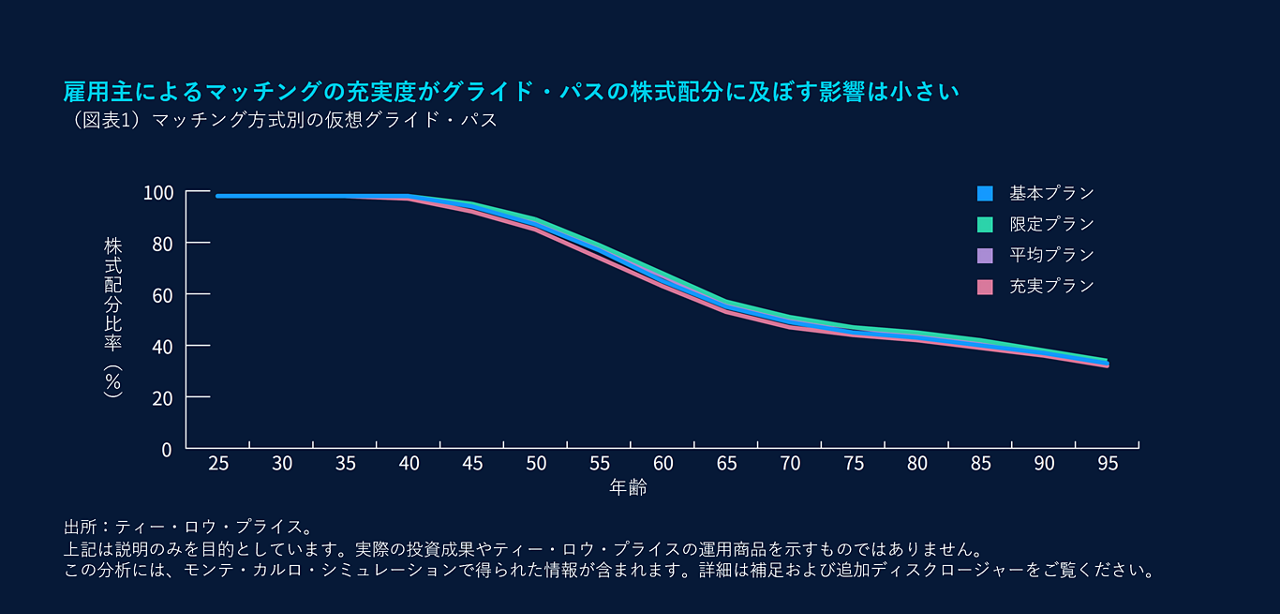

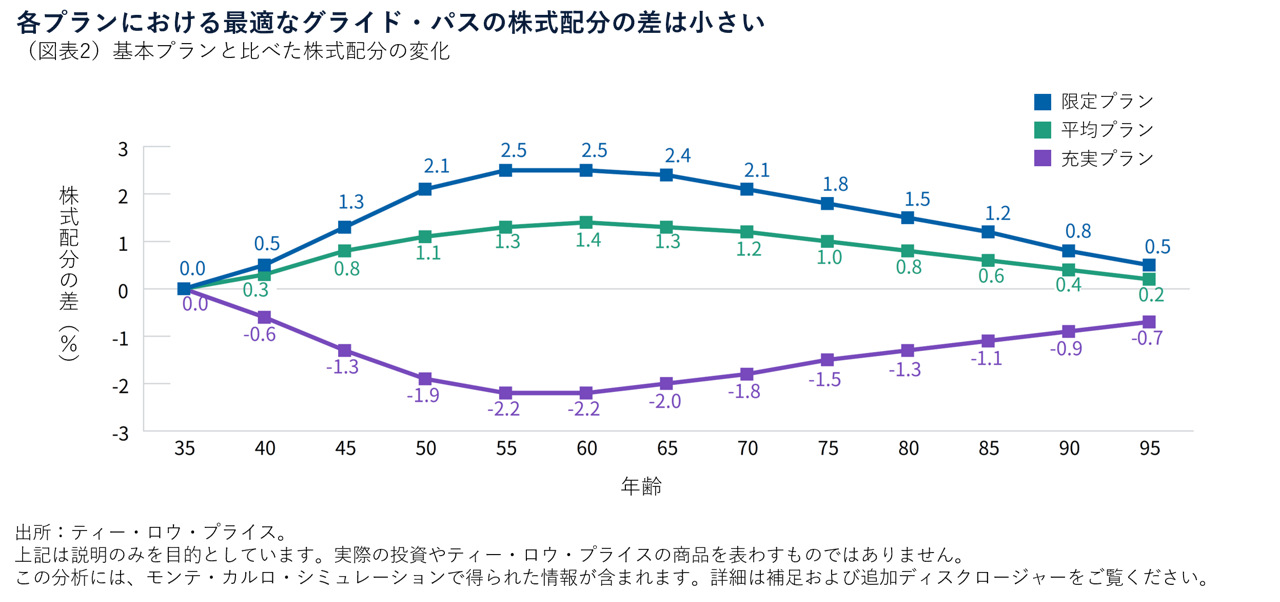

図表1は、4つの仮想プランに対する当社モデルにて最適とされる仮想グライド・パスを示しています。限定プランと平均プランのグライド・パスにおける株式配分は、基本プランをわずかに上回りましたが、最大の差はいずれの年齢でも2.5%以下に留まりました(図表2)。充実プランのグライド・パスは、40歳以上でわずかに低い株式水準となっています。それは、当該プランの加入者は、全体の貯蓄水準が相対的に高いことから、退職後の収入目標を達成するために市場リスクを取る必要性が低いことを反映しています。

全年齢において、株式配分の最大の差(充実プランと限定プランのグライド・パス間)は5%以下でした。マッチング方式がDCプラン運営のコストに最も大きな影響を与えることを踏まえると、相対的にわずかな差しか生まれない点は驚くべきことかもしれません。しかし、後で見るように、マッチング方式のみを変えた場合、必ずしもグライド・パスの適切性に重大な影響を及ぼすとは限りません3。

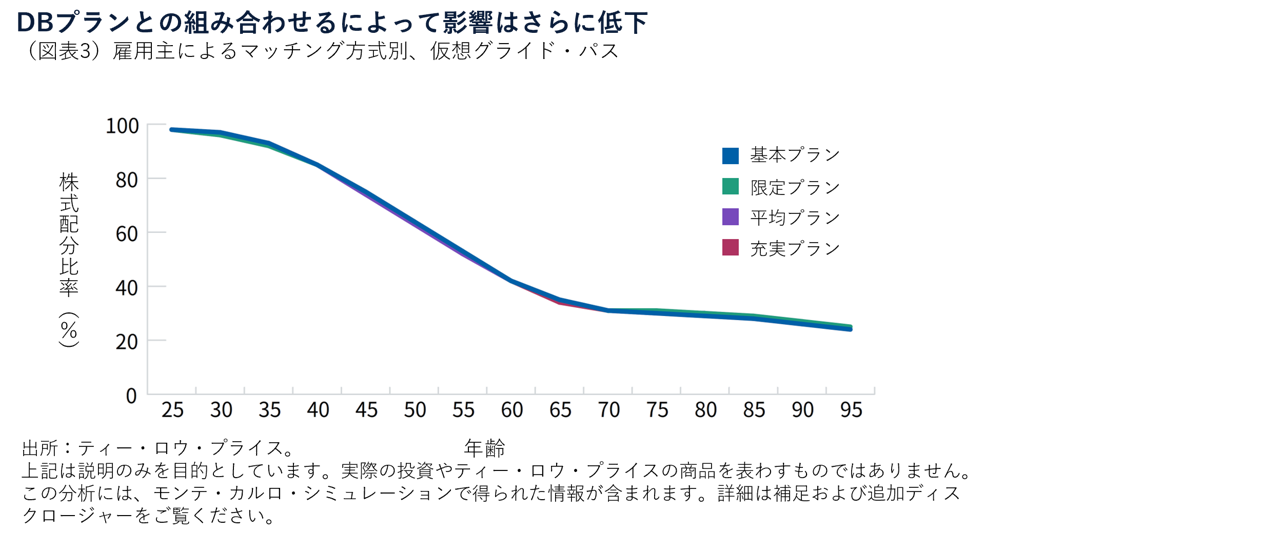

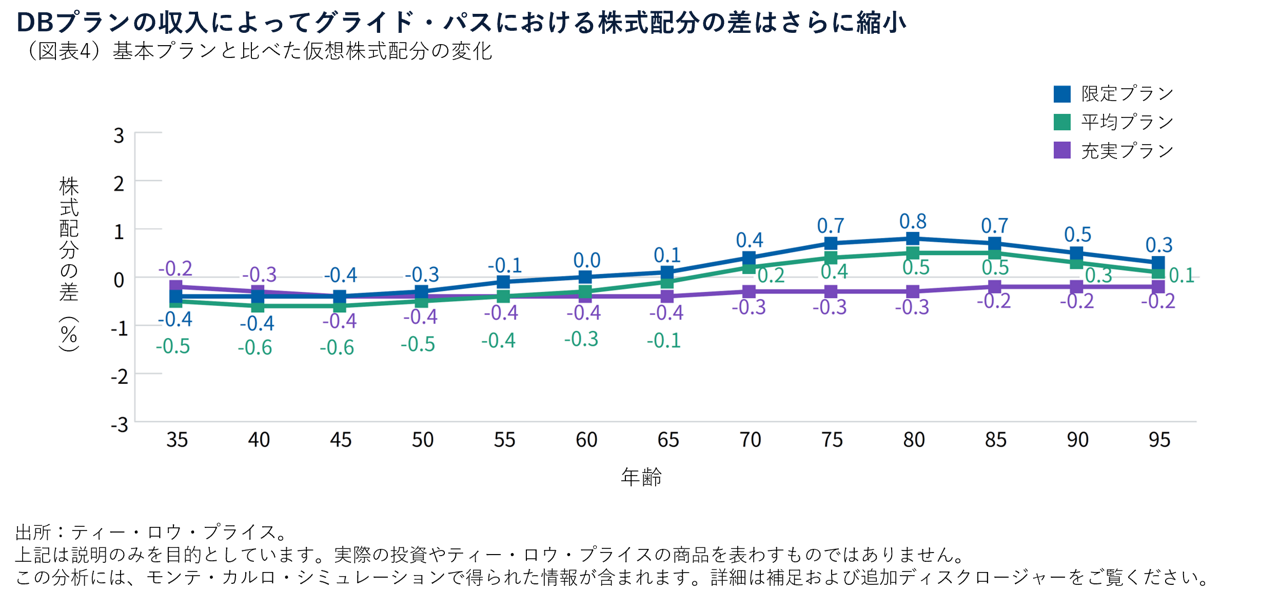

当社モデルにおいて、DCプランと最終給与比例方式のDBプランを組み合わせると、マッチング方式の違いがグライド・パスに与える影響はさらに低下しました(図表3、4)。それは、加入者がDBプランから収入を得ることによって、DCプランにおける雇用主の拠出が退職資産全体に占める割合がさらに小さくなるからです。

流動性の確保を追求するプラン・スポンサーは、企業型DBプランにおける規制上の最低拠出義務や一部の公的DBプランにおける法律上の拠出義務の回避を目指すよりも、DCプランにおけるマッチング方式を停止する方が裁量余地が大きいという事実は、当社モデルによる分析結果を後押しするものです。

2008年~2009年の世界金融危機や直近のコロナ禍を通して、複数の企業がこの柔軟性を活用しました。

従業員のキャリア全体にわたって、同じマッチング方式を適用したとしても、当社モデルにおける最適なグライド・パスへの重大な影響は確認できませんでした。雇用主によるマッチングの一時的な停止は、この影響をさらに軽減します。

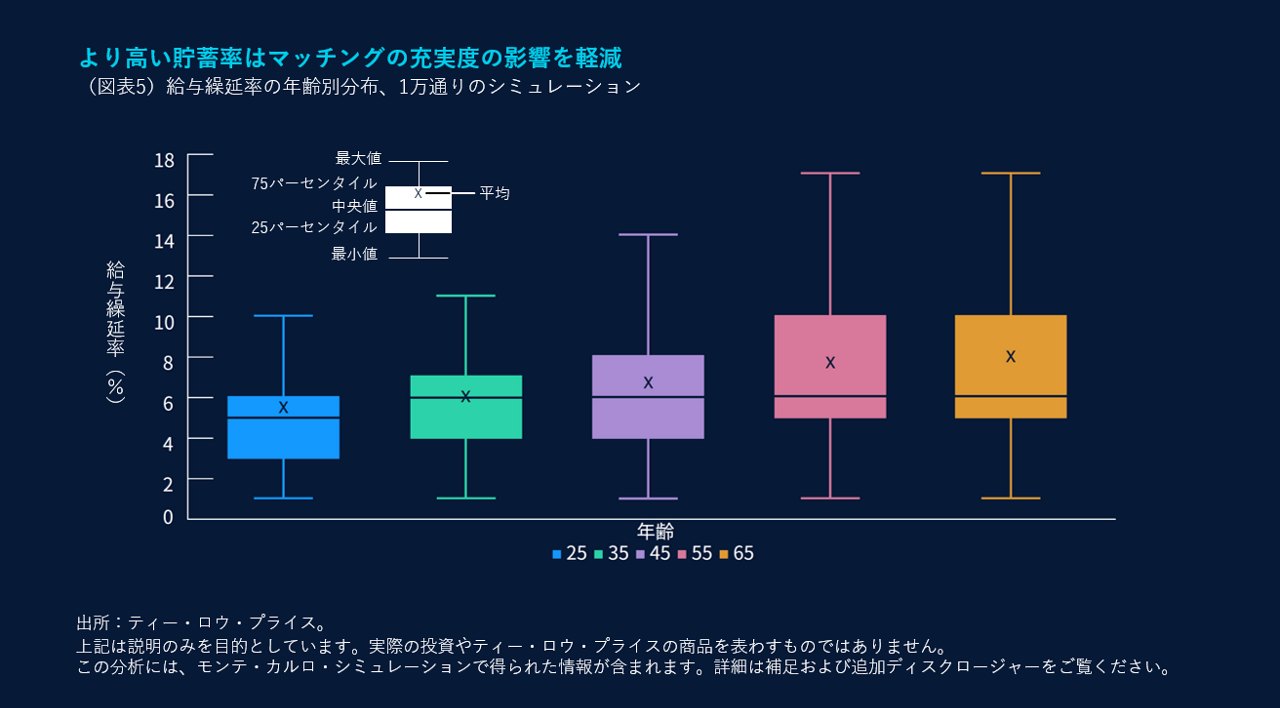

驚くべき結果の理由

ティー・ロウ・プライスのレコードキーピング・データでは、ほとんどの加入者がキャリアを通してインセンティブに合理的に反応することが判明しています。すなわち、少なくとも雇用主によるマッチングを最大化するために必要な水準で貯蓄を開始し、年齢とともに繰延する給与を増やしています。自動加入や拠出額の自動引上げ機能を利用するDCプランが増加することで、加入者の貯蓄行動を促し、当社の分析にも織り込まれています(図表5)。

足元では、プラン・スポンサーによる、低いマッチング比率が適用される給与繰延率の範囲を引き上げる(例えば、給与の最初の4%に対して全額(100%)ではなく、最初の8%に対して半額(50%)のマッチング拠出を行う)ことによって、加入者の貯蓄をさらに奨励する動きが見られています。

雇用主によるマッチング方式のみの設計変更は、当社モデルで示された最適なグライド・パスにおける株式配分にはわずかな影響しか与えませんでした。従業員の貯蓄行動にまで影響を与えるか、明示的にモデル化をしていませんが、特に従業員がマッチングを全面的に受けるために高い繰延率を必要とするマッチング方式が与える影響は、さらに探求する価値がある調査分野です。

本稿の仮定で使用した加入者集団は、2020年時点で当社が有するレコードキーピング・プラットフォームのデータに基づいています。加入者の70%は給与の4%以上から、50%は5%以上から繰り延べを開始しています。

また、加入者の50%以上は、30歳までに給与の最低6%を繰り延べており、これは当社がモデル化したすべてのプランにおいて雇用主の拠出を最大化する水準でした。

当社がモデル化した設計において、充実プランと限定プランの間で雇用主の最大拠出の差は給与の4%(2%~6%の範囲)に過ぎず、加入者の平均繰延率は、年齢に応じて給与の5.6%~8.1%の間で変動しました4。この観点から見ると、マッチングの充実度が当社のモデル化した仮想プランにおける最適な株式水準に与えた影響が比較的小さいことは驚きではありません。ほとんどの加入者は、そのキャリアの大半を通じて雇用主によるマッチング以上の繰延を行っていました。これは、プラン・スポンサーが手厚いマッチングを行うことができなくても、自動加入等の実施や加入者の貯蓄行動を奨励する措置によって、退職後の成果を改善させる機会があることを示唆します5。

まとめ

雇用主は他の報酬形態よりマッチング拠出を優先する可能性があるものの、当社の分析によると、最終的にグライド・パスにおける株式配分や退職後への備えに影響を与える最大の要素は、加入者の貯蓄行動です。当社のレコードキーピング・データによると、DCプラン・スポンサーは、加入者に貯蓄を増やすことの重要性を一定程度理解してもらうことで、結果的に雇用主の拠出が単独でグライド・パスの設計に与える影響を低減しています。

補足

プラン設計のモデル化における主な要素

仮想DCプラン:基本プランは、雇用主が給与繰延の最初の3%に対して全額(100%)、次の2%に対して半額(50%)のマッチングを行うセーフハーバー・プラン設計を仮定しました。また、ティー・ロウ・プライスのDCレコードキーピング・プラットフォームにおいてプラン・スポンサーが最も頻繁に利用している雇用主のマッチング方式に基づき、「限定プラン」、「平均プラン」、「充実プラン」もモデル化しました。すべての拠出は税引き前で行われ、時間の経過とともに独自の繰延率上昇モデルに従って増加すると仮定しています。

仮想DBプラン:以下の給付方式に従って単生年金を支払った最終給与比例方式プラン:通常の退職日の通常の退職給付は1% × 最終5年間の平均給与 × 勤続年数に相当。

人口動態分析:加入者の収入は、当社のレコードキーピング・プラットフォームにおいて調整した独自の給与増加モデルに従って増加すると仮定しました。加入者は65歳で退職し、退職後に一定水準のインフレ調整後支出を賄うために収入の取り崩しを開始すると仮定しています。

特定の結果が生じる可能性に関して生成された予測またはその他の情報は、将来の結果を保証するものではありません。この分析は仮定に基づいたものであり、予測された結果が達成される、または持続する保証はありません。実際の結果は様々であり、仮定したシナリオより良いまたは悪い結果となる場合があります。

当資料における見解等は資料作成時点のものであり、将来事前の連絡なしに変更されることがあります。

追加ディスクロージャー

モンテカルロ・シミュレーションは、将来の不確実性をモデル化します。平均的な結果を生成するツールとは異なり、モンテカルロ分析は、確率に基づく結果の範囲を生み出すことから、将来の不確実性を取り入れています。

重要な仮定:

—貯蓄率やキャッシュフローなど裏付けとなる経済面や行動面のインプットは、金融市場と経済全般の双方に関連する要因に加え、ティー・ロウ・プライスのレコードキーピング・プラットフォームの加入者に基づいて調整されたデータから構築された構造的モデルにより生成されています。

—死亡率はアクチュアリー協会から入手しています。退職年齢は65歳と仮定しています。

重要な制限:

—分析は仮定に加え、これらの仮定から幅広いリターン・シナリオを生成するリターン・モデルに依存します。最善の努力を尽くしているものの、仮定やモデルが資産クラスの将来のリターンの範囲を正確に予測する確証はありません。そのため、分析の結果は概算と見なされるべきであり、利用者は誤差を許容し、結果の見かけ上の正確性に過度に依拠するべきではありません。

—シミュレーションの利用時には、裏付けとなる要因の初期値を含むインプット・パラメータの変化が一見小幅であっても、結果に重大な影響を及ぼす可能性があり、(単に時間の経過とともに)繰り返し利用することにより、結果のばらつきが大きい可能性があることを念頭に置かなければなりません。

—極端な市場の動きはモデルの想定よりも頻繁に起こる可能性があります。

—市場危機が資産クラスの同等のパフォーマンスを引き起こし、予測リターンの仮定の正確性を低下させ、分析により捉えられない方法で分散(すなわち、多くの異なる資産クラスを利用する)効果を減じる可能性があります。結果として、投資家が実際に経験するリターンは、当社の分析で予測されたリターンより大きく変動する場合があります。

—リスク、リターン、「強気」相場や「弱気」相場の持続期間を含みますが、それらに限定されない資産クラスの動きは、モデル化されたシナリオにおける動きとは異なる可能性があります。

—分析はすべての資産クラスを使用していません。その他の資産クラスは使用された資産クラスと同等か、それより優れている場合があります。

—報酬および取引コストは考慮されていません。

—分析は運用商品ではなく資産クラスをモデル化しています。結果として、特定の運用商品における投資家の実際の経験は、運用商品の広範な資産配分がモデル化されている資産配分と同じであっても、シミュレーションにより生成された予測の範囲とは異なる場合があります。乖離する理由として、運用商品のマネジャーによるアクティブ運用が挙げられますが、それに限定されません。特定の運用商品におけるアクティブ運用、すなわち、この分析でモデル化された広範な資産クラスとは異なる個別銘柄ポートフォリオの選択により、運用商品のリターンはこの分析における予測の範囲より高いまたは低い可能性があります。

モデル化の仮定:

—この分析に使用された主な資産クラスは、株式と債券です。有効に分散されたポートフォリオには、理論上、株式、債券、不動産、外国投資資産、コモディティ、貴金属、通貨などすべての投資可能な資産クラスが含まれます。投資家がこれらの資産をすべて保有する可能性は低いことから、長期投資家に最も適切と考える資産を選別しました。

—分析は1万通りのシナリオを含みます。取り崩しは年一回、各年初に行われます。

—重要事項:様々な投資成果の可能性に関してティー・ロウ・ウライスが生成した予測またはその他の情報は、性質上仮想であり、実際の投資結果を反映しておらず、将来の結果を保証するものではありません。シミュレーションは仮定に基づきます。予測またはシミュレーションによる結果が達成される、または持続する保証はありません。図表は可能性のある結果の範囲のみを示しています。実際の結果は利用ごとおよび時間の経過とともに様々であり、シミュレーションによるシナリオより良いまたは悪い結果となる場合があります。お客様は、損失(または利益)がシミュレーションで示されたものより大きい可能性があることにご注意ください。

—結果は予測ではなく、合理的な推定として見なされるべきです。

重要情報

当資料は、ティー・ロウ・プライス・アソシエイツ・インクおよびその関係会社が情報提供等の目的で作成したものを、ティー・ロウ・プライス・ジャパン株式会社が翻訳したものであり、特定の運用商品を勧誘するものではありません。また、金融商品取引法に基づく開示書類ではありません。当資料における見解等は資料作成時点のものであり、将来事前の連絡なしに変更されることがあります。当資料はティー・ロウ・プライスの書面による同意のない限り他に転載することはできません。

資料内に記載されている個別銘柄につき、売買を推奨するものでも、将来の価格の上昇または下落を示唆するものでもありません。また、当社ファンド等における保有・非保有および将来の組入れまたは売却を示唆・保証するものでもありません。投資一任契約は、値動きのある有価証券等(外貨建て資産には為替変動リスクもあります)を投資対象としているため、お客様の資産が当初の投資元本を割り込み損失が生じることがあります。

当社の運用戦略では時価資産残高に対し、一定の金額までを区切りとして最高1.265%(消費税10%込み)の逓減的報酬料率を適用いたします。また、運用報酬の他に、組入有価証券の売買委託手数料等の費用も発生しますが、運用内容等によって変動しますので、事前に上限額または合計額を表示できません。詳しくは契約締結前交付書面をご覧ください。

「T. ROWE PRICE, INVEST WITH CONFIDENCE」および大角羊のデザインは、ティー・ロウ・プライス・グループ、インクの商標または登録商標です。

ティー・ロウ・プライス・ジャパン株式会社

金融商品取引業者関東財務局長(金商)第3043号

加入協会:一般社団法人 日本投資顧問業協会/一般社団法人 投資信託協会/一般社団法人 第二種金融商品取引業協会