Globaler Marktausblick zur Jahresmitte 2024

Wie könnte die Zentralbankpolitik Ihr Portfolio beeinflussen?

Die wichtigsten Faktoren für die Zinssenkungen in der zweiten Hälfte des Jahres 2024

Alle Augen auf den Zentralbanken

Wir freuen uns, Ihnen unseren Ausblick für die globalen Volkswirtschaften und Finanzmärkte für die zweite Hälfte des Jahres 2024 zu präsentieren.

In den sechs Monaten, die seit Veröffentlichung unseres globalen Marktausblicks für 2024 vergangen sind, hat sich das Marktumfeld in vielerlei Hinsicht verändert. Insbesondere haben sich die Konsenserwartungen an die Zinspolitik der Zentralbanken deutlich verschoben. Die aktuellen Preise für Zinsfutures spiegeln die Erwartung wider, dass die globalen Zentralbanken die Zinsen weit weniger stark senken werden, als es im Dezember 2023 noch allgemein erwartet wurde. Die Aktien- und Anleihemärkte preisen diese veränderte Stimmung entsprechend ein.

Die Europäische Zentralbank (EZB) hat auf ihrer Juni-Sitzung als erste große Industrieländer-Zentralbank eine Zinssenkung vorgenommen. Welchen Weg und welches Ausmaß die internationalen Währungshüter bei der Lockerung der Geldpolitik bis Jahresende wählen werden, ist jedoch weiterhin alles andere als sicher. In diesem Ausblick erläutern wir, welche Faktoren den Weg für die Notenbanken in den USA und anderen wichtigen Volkswirtschaften maßgeblich bestimmen werden.

Wir rechnen damit, dass die globale Wirtschaft auf einer breiteren Basis wachsen wird. Auch wenn die US-Wirtschaft immer noch robust läuft, deuten Frühindikatoren in anderen Ländern darauf hin, dass das Narrativ vom Sonderweg der USA an Kraft verlieren könnte.

Was bedeutet dieses Umfeld für die Finanzmärkte und die einzelnen Anlageklassen? Wir glauben, dass sich die Performance der US-Aktienmärkte breiter verteilen wird und sehen an einigen internationalen Aktienmärkten attraktive Wertpotenziale. Für Anleger, die ihre Barpositionen auflösen wollen, könnten sich attraktive Möglichkeiten in relativ kurzfristigen Anleihen sowie in Aktien bieten.

Vor allem aber glauben wir, dass der anhaltende Übergang von einem Umfeld, das nach der Finanzkrise 2008/2009 von extrem niedrigen Zinsen geprägt war, in ein Umfeld mit strukturell höheren Zinsen für aktive Portfoliomanager gute Bedingungen bietet, um eine Outperformance zu erzielen.

Wirtschaft

Ausblick stützt sich auf ein breiteres globales Wachstum und eine wieder anziehende Inflation

Noch vor einem halben Jahr erwartete der Konsens für die Weltwirtschaft bis Ende 2024 eine kontinuierlich sinkende Inflation und ein Abgleiten in die Rezession – und entsprechend aggressive Zinssenkungen der Zentralbanken. Dabei wurde bestenfalls erwartet, dass die Wirtschaft eine „sanfte Landung“ erlebt und die geldpolitischen Maßnahmen eine Rezession verhindern können. Die Anleger hofften, dass sich dieses optimistische Szenario bewahrheitet, was zur Folge hatte, dass die Märkte für Aktien, hochwertige Staatsanleihen und mit Kreditrisiken behaftete Anleihen gleichermaßen Zugewinne verzeichneten.

Doch ein paar wenige Monate können einen großen Unterschied machen: Heute erwartet der Konsens stattdessen, dass sich der Aufschwung kontinuierlich fortsetzt, sich der Inflationsdruck wieder beschleunigt und die Zentralbanken nur eine begrenzte geldpolitische Lockerung vornehmen. Wir schätzen den Wachstumsausblick etwas weniger optimistisch ein als dieses „No Landing“-Szenario. Dennoch scheint das Risiko einer Rezession zumindest in den kommenden sechs Monaten vom Tisch zu sein.

Breiteres globales Wachstum

Während der Konsens weiterhin davon ausgeht, dass die US-Wirtschaft ihren Sonderweg fortsetzt und etwas stärker wächst als andere Industrieländer, blieb das US‑Wachstum im ersten Quartal hinter den Erwartungen zurück. Indessen zeigen die Frühindikatoren in der Eurozone deutlich nach oben, weshalb allgemein ein breiter verteiltes globales Wachstum möglich scheint, das den Sonderweg der USA beenden könnte.

„ ... das Risiko einer Rezession (scheint)

zumindest in den kommenden sechs Monaten vom Tisch zu sein.“

Nikolaj Schmidt, Chief Global Economist

Mehr Wachstum, mehr Inflation in den USA

Abbildung 1: Verschiebung der Konsensprognosen seit Ende letzten Jahres

Stand: 30. April 2024.

Quelle: Bloomberg Finance L.P.

Wir übernehmen keine Gewähr dafür, dass sich Vorhersagen, die möglicherweise getätigt werden, bewahrheiten werden.

Die Konsensprognosen beziehen sich auf die BIP- und VPI-Zahlen für das Gesamtjahr 2024, die Ende Dezember bzw. Ende April ermittelt wurden.

Die EZB nahm auf ihrer Juni-Sitzung als erste große Industrieländer-Zentralbank eine Zinssenkung vor. Diesem Beispiel dürfte noch vor den britischen Parlamentswahlen am 4. Juli die britische Zentralbank (BoE) folgen, und später auch die amerikanische (Fed). Wir glauben, dass die EZB im Jahr 2024 die meisten Zinssenkungen vornehmen wird, da die wirtschaftliche Ausgangsbasis in der Eurozone schwächer ist. Zugleich könnte die Fed aufgrund der hartnäckigen Inflation gezwungen sein, nur eine oder möglicherweise zwei Zinssenkungen von jeweils 25 Basispunkten vorzunehmen.

Welchen Kurs nimmt die Geldpolitik im Jahr 2025?

Die zentrale Frage lautet, welchen Kurs die Geldpolitik im Jahr 2025 nimmt. Auch wenn die Zinsen im laufenden Jahr nur moderat gesenkt werden, könnte sich das Wachstum erneut beschleunigen – und damit auch die Inflation, was die Fed zwingen würde, die Zinsen im nächsten Jahr wieder anzuheben. Dem könnten andere wichtige Zentralbanken schnell folgen. Dies könnte bedeuten, dass die Zentralbanken ihre Politik straffen werden, sobald der Arbeitsmarkt vor der nächsten Rezession Schwäche zeigt.

Wir gehen davon aus, dass die Renditeunterschiede in einem solchen außergewöhnlichen Szenario steigen, da die Anleger die Auswirkungen auf die einzelnen Sektoren und Wertpapiere einpreisen. Zudem kommt es in einem solchen Umfeld entscheidend auf ein aktives Portfoliomanagement an, das den Schwerpunkt auf Fundamentalanalysen und die relativen Wertpotenziale legt.

US-Leitzins

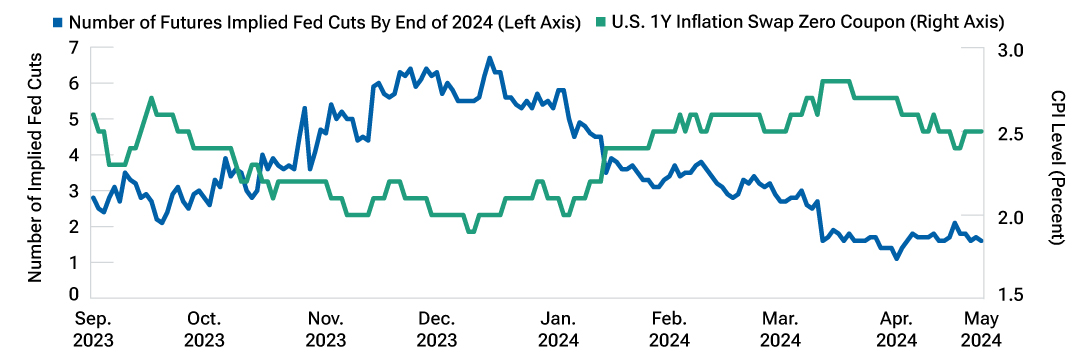

Trübes Umfeld könnte die Fed vor Herausforderungen stellen

Die Anleger haben ihre Erwartungen an Zinssenkungen durch die US-Notenbank im Jahr 2024 kontinuierlich wieder zurückgeschraubt. In vergangenen Wirtschaftszyklen war meist die Fed die erste Zentralbank, die eine Lockerung vornahm, doch dieses Mal war es die EZB. Wir sehen weiterhin eine kleine Chance, dass die Fed die Zinsen im Sommer senkt und dann auf ihrer Dezember-Sitzung nochmals um weitere 25 Basispunkte, wenn die im November anstehenden Wahlen vorbei sind.

Die US-Währungshüter scheinen 2024 eine oder zwei „vorsorgliche Senkungen“ vornehmen zu wollen, um einer Abschwächung vorzubeugen – vorausgesetzt, die Inflation geht zurück. Die Fed bezeichnet ihre aktuelle Geldpolitik als straff, sodass es nur eine moderate Schwäche am Arbeitsmarkt bräuchte, um die Zentralbank zu einer Zinssenkung zu bewegen.

Die Fed achtet tunlichst darauf, jedes Anzeichen zu vermeiden, sie wäre politisch beeinflusst oder motiviert. Daher dürfte sie auf den Sitzungen des Offenmarktausschusses (FOMC) im September und November nicht eingreifen. Tatsächlich könnte eine Zinssenkung im Juli früher erfolgen, als es der Fall wäre, wenn keine Wahlen bevorstehen würden.

Erhöhtes Potenzial für Überraschungen durch die Fed

Das Potenzial für Überraschungen durch die Fed ist dieses Mal weit größer als in einem typischen spätzyklischen Umfeld. Es besteht zunehmend die Wahrscheinlichkeit, dass die Fed aufgrund unzureichender Fortschritte beim Versuch, die jährliche Kerninflation auf 2 % zu drücken, die Zinsen für längere Zeit unverändert beibehalten muss. Wenn man das große Ganze betrachtet, kommt man zu dem Schluss, dass die Fed die Märkte jedoch eher mit weniger als mit mehr Zinskürzungen überraschen dürfte. Die Wahrscheinlichkeit, dass eine erneute Beschleunigung der Inflation die Fed zwingt, die Zinsen gegen Jahresende sogar wieder anzuheben, liegt unseres Erachtens bei etwa 20 %.

Für das Jahr 2025 schätzen wir die Aussichten, dass die Fed ihre Geldpolitik lockert, sogar noch pessimistischer ein. Die Märkte preisen für 2025 derzeit zwei bis drei Zinssenkungen ein – was uns zu optimistisch erscheint. Stattdessen sind im nächsten Jahr wohl eine oder zwei Zinssenkungen realistischer. Zugleich besteht das Risiko, dass die Fed durch „vorsorgliche Zinssenkungen“ die Inflation weiter anheizen und die Wahrscheinlichkeit erhöhen könnte, dass sie die Zinszügel im Jahr 2025 erneut anziehen muss.

Die Erwartungen an Zinssenkungen sind 2024 stetig gesunken

Abbildung 2: Steigende Inflationssorgen haben die Erwartung einer deutlichen Lockerung gedämpft

Stand: 22. Mai 2024.

Quelle: Bloomberg Finance L.P.

Die tatsächlichen Ergebnisse können erheblich von den Erwartungen abweichen.

Globale Leitzinsen

EZB und BoE dürften die Zinsen senken, während die BoJ einen Sonderkurs fährt

Abgesehen von Japan, wo die Zentralbank einen Sonderkurs verfolgt, ist die Geldpolitik sämtlicher Industrieländer-Zentralbanken derzeit recht straff. Sie werden alles tun um zu vermeiden, dass ihre Volkswirtschaften in eine Rezession abrutschen. Daher könnten sie Zinssenkungen vornehmen, ohne von ihrer straffen Politik abzurücken. Sofern die Inflationsdaten es zulassen, dürften sie jedoch proaktiv ihre Geldpolitik lockern. Denn wenn sie warten, bis die Konjunktur einbricht, bevor sie die Zinsen senken, werden sie weit hinter der Kurve zurückbleiben. Denn letztlich wird der Weg zurück zur Neutralität ein langer sein.[1]

Anhaltendes Lohnwachstum dürfte für Zurückhaltung der EZB bei der Lockerung sorgen

Abbildung 3: Die Wirtschaft der Eurozone könnte für eine abrupte Abkühlung am Arbeitsmarkt anfällig sein

Stand: 24. Mai 2024.

Quellen: EZB, Europäische Kommission.

Stand: 24. Mai 2024.

Quellen: Europäische Kommission, Eurostat.

Sorge um Risse am Arbeitsmarkt veranlasst EZB zu handeln

In der Eurozone ist die Inflation stark genug zurückgegangen, dass die EZB im Juni eine erste Zinssenkung vornehmen konnte. Die europäischen Währungshüter sind der Meinung, dass die Unternehmen in der Eurozone in den letzten 12 Monaten Arbeitskräfte gehortet haben, was die Wirtschaft der Region anfällig macht für einen abrupten Abschwung auf dem Arbeitsmarkt, wenn die Gewinnmargen der Unternehmen angesichts der schwächeren Endnachfrage unter Druck geraten.

Die entscheidende Frage lautet, wann die EZB ihre Geldpolitik abermals lockert – und wie stark sie die Zinsen weiter senkt. Während die Märkte ihre Erwartungen an die Zahl der Zinssenkungen stetig nach unten geschraubt haben, glauben wir, dass die EZB bis Jahresende 2024 zwei Zinssenkungen vornehmen wird – möglicherweise aber auch nur eine oder sogar drei.

BoE dürfte im dritten Quartal nachziehen

Es bestand Hoffnung, dass die BoE dem Beispiel der EZB folgen und die Zinsen im Juni ebenfalls senken würde. Wir glauben jedoch, dass sie damit noch etwas warten wird. Da erste Anzeichen eine Erholung der britischen Wirtschaft erwarten lassen, dürfte die BoE keine übermäßige Eile haben, die Zinsen zu senken, sondern bis Herbst abwarten.

Allmähliche Straffung durch die BoJ

Auch Japan kämpft mit der Inflation – allerdings eher mit deren Ausbleiben und nicht deren Beschleunigung. Nachdem die japanische Zentralbank (BoJ) Anfang 2024 endlich von ihrer Niedrigzinspolitik abgerückt ist, erwarten wir, dass sie die Straffung schrittweise fortsetzt und dabei expansiv genug vorgeht, damit der Markt ihre Bemühungen zur Ankurbelung der Inflation nicht zunichtemacht. Durch eine Straffung würde die BoJ auch den Yen stützen, der 2024 gegenüber anderen wichtigen Währungen auf ein so niedriges Niveau gefallen ist wie seit mehreren Jahrzehnten nicht mehr.

Inflation

Wiederbelebung der Inflation würde Zentralbanken zur Gratwanderung zwingen

Prognosen darüber, wie sich die Inflation entwickelt, sind bekanntermaßen schwierig – und bereiten den meisten Experten seit Ausbruch der Pandemie im Jahr 2020 immer wieder Kopfzerbrechen. Allerdings wird immer deutlicher klar, dass die erhöhte Inflation wohl nicht wieder verschwindet. Wir sehen sogar ein erhebliches Risiko für eine erneute Beschleunigung, wenn der Sonderweg der US-Wirtschaft endet und sich die Basis für das globale Wachstum verbreitert.

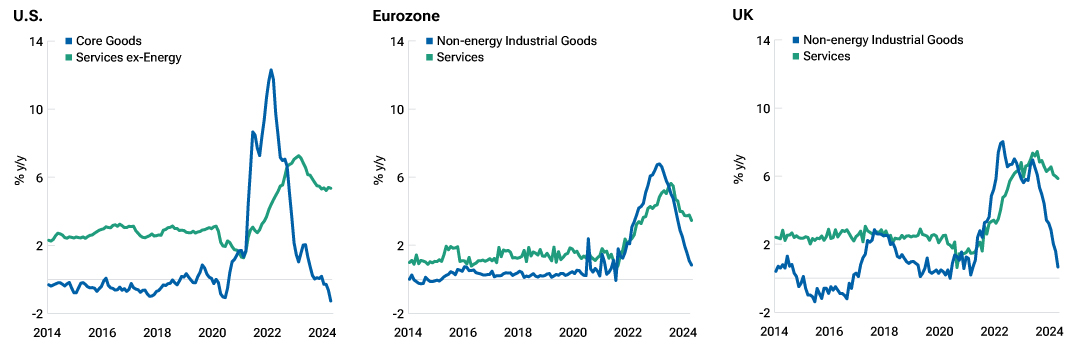

Die Inflation im Dienstleistungssektor der Industrieländer erweist sich als hartnäckig

Abbildung 4: Wareninflation geht viel schneller zurück

Stand: 30. April 2024.

y/y = Im Jahresvergleich.

Quelle: U.S. Bureau of Labor Statistics, EU Statistisches Amt der Europäischen Gemeinschaften, UK Office for National Statistics/Haver Analytics.

Verschiedene Risikofaktoren könnten die Inflation erneut anfachen

Der Grund dafür, dass die Inflation von 2022 bis 2023 deutlich eingedämmt werden konnte, lag in einer Verlangsamung der Wareninflation – der einfacheren Aufgabe im Kampf gegen die Inflation. Jetzt gilt es, auch die sich hartnäckig haltende Teuerungsrate bei den Dienstleistungen zu senken. Voraussetzung dafür wäre aber, dass der Arbeitsmarkt Raum für Anpassungen bietet. Die Inflation im Dienstleistungsgewerbe wird durch Lohndruck angetrieben, der nur bei einer höheren Arbeitslosigkeit unter Kontrolle gebracht werden kann. Dabei könnte Künstliche Intelligenz (KI) als Gegenkraft dazu beitragen, das Lohnwachstum im Dienstleistungssektor einzudämmen. Allerdings braucht es für den Ausbau von KI einige Zeit (und Investitionen), weshalb KI ein längerfristiger Einflussfaktor ist.

Zusätzlicher Aufwärtsdruck auf die Inflation entsteht in Wahljahren außerdem durch die Fiskalpolitik. Zugleich stellen die Energiepreise einen Risikofaktor dar, die im Jahr 2022 nach dem russischen Einmarsch in der Ukraine die Gesamtinflation nach oben getrieben haben und schnell wieder steigen könnten, wenn der Konflikt im Nahen Osten eskaliert oder weitere geopolitische Krisenherde ausbrechen.

Diese Faktoren würden die ohnehin schwierige Gratwanderung der Zentralbanken zwischen der Stützung des Wachstums und der Eindämmung der Inflation zusätzlich erschweren.

In einem Umfeld, in dem wir einen erhöhten Aufwärtsdruck auf die Inflation sehen, sind für Anleger Investitionen in Sachwerte (z. B. Rohstoffe wie Gold und Silber und Immobilien) oder in inflationsgeschützte Staatsanleihen interessant. Sachwerte entwickeln sich in einem inflationären Umfeld typischerweise gut, während inflationsgeschützte Staatsanleihen davon profitieren, dass sich die Höhe der Kapital- und Zinszahlungen an die Inflationsentwicklung anpasst.

US-Aktien

US-Aktienmärkte stehen vor einer Verbreiterung, nicht vor einer Rotation

Der US‑Aktienmarkt wurde in den letzten Jahren stark von den Glorreichen Sieben dominiert. Mittlerweile sehen wir jedoch Anzeichen dafür, dass sich diese geschlossene Gruppe von Large-Cap‑Wachstumsunternehmen zu zersplittern beginnt. Die beachtliche Performance der Glorreichen Sieben hatte den S&P 500 zu Jahresstart auf neue Höchststände getrieben – und zu einer historisch starken Index-Konzentration geführt.

Doch neigt sich die einheitliche Performance der Gruppe dem Ende zu. Während NVIDIA, Meta, Microsoft und Amazon den Markt weiterhin übertreffen (Stand Mai), geraten Apple, Alphabet und Tesla allmählich ins Hintertreffen. Da die Glorreichen Sieben kaum alle gleich stark von den Vorteilen der KI-Technologien profitieren dürften, erwarten wir, dass die Performanceunterschiede innerhalb der Gruppe zunehmen.

Die Wertentwicklung in der Vergangenheit ist kein zuverlässiger Indikator für die künftige Wertentwicklung und kann sich ändern.

Value-Aktien dürften von weniger Zinssenkungen profitieren

Value-Aktien könnten ein Comeback erleben, wenn die Anleger versuchen, ihre Positionen über die Glorreichen Sieben hinaus zu diversifizieren – insbesondere angesichts der zunehmenden Erwartung, dass das höhere Zinsniveau länger anhalten wird. Value-Aktien dürften davon profitieren, wenn die Fed nur wenige (oder gar keine) Zinssenkungen vornimmt. Denn sie reagieren üblicherweise stärker auf Zinsänderungen und entwickeln sich in einer Welt mit einem länger anhaltenden höheren Zinsniveau historisch betrachtet besser. Auch wenn Value-Aktien in den letzten Monaten bereits an Fahrt gewonnen haben, werden sie immer noch mit einem deutlichen Abschlag gegenüber Growth-Aktien gehandelt. Daher könnte die starke Growth-Dominanz allmählich schwinden, wenn das Umfeld weiterhin Value-Aktien begünstigt – wovon wir ausgehen.

Small‑Caps, die mehrere Jahre mit steigenden Inflationsraten und Kreditkosten kämpften, werden heute mit einem beträchtlichen Abschlag gegenüber höher kapitalisierten Aktien gehandelt. Während anhaltend höhere Zinsen die Aufwärtspotenziale von Small‑Caps begrenzen könnten, dürfte ein Umfeld mit sinkenden Zinsen die Ertragslage kleinerer Unternehmen verbessern.

Breiteres Spektrum an Anlagechancen

Wir glauben, dass die Dominanz wachstumsorientierter Large-Caps durch Value- und möglicherweise auch Small‑Cap‑Aktien herausgefordert werden könnte. Dennoch ist wichtig zu betonen, dass ein Unterschied zwischen einer Ausweitung der Marktchancen und einer Rotation zwischen Marktstilen, Sektoren oder Kapitalisierungsgrößen besteht. Wir gehen nicht davon aus, dass die Glorreichen Sieben bald in die Bedeutungslosigkeit versinken werden, sondern rechnen damit, dass sich das Spektrum an Anlagechancen kontinuierlich auf weitere Unternehmen und Sektoren des Marktes ausweiten wird, die in den letzten Jahren potenziell hinter dem Markt zurückgeblieben sind.

Value-Aktien sind gut positioniert für Gewinnwachstum

Abbildung 5: Schätzungen zufolge wird gegen Jahresende der Gewinn pro Aktie im Value-Segment höher sein als im Growth-Segment.

Stand: 13. Mai 2024.

Quelle: FTSE Russell (siehe „Zusätzliche Angaben“).

Die tatsächlichen Ergebnisse können erheblich von den Schätzwerten abweichen.Jeder Zeitraum zeigt die geschätzte Veränderung der Quartalsergebnisse für Growth- und Value-Aktien im Vergleich zum Vorjahr für jedes Quartal dieses Jahres.

Small‑Caps, die mehrere Jahre mit steigenden Inflationsraten und Kreditkosten kämpften, werden heute mit einem beträchtlichen Abschlag gegenüber höher kapitalisierten Aktien gehandelt. Während anhaltend höhere Zinsen die Aufwärtspotenziale von Small‑Caps begrenzen könnten, dürfte ein Umfeld mit sinkenden Zinsen die Ertragslage kleinerer Unternehmen verbessern.

Breiteres Spektrum an Anlagechancen

Wir glauben, dass die Dominanz wachstumsorientierter Large-Caps durch Value- und möglicherweise auch Small‑Cap‑Aktien herausgefordert werden könnte. Dennoch ist wichtig zu betonen, dass ein Unterschied zwischen einer Ausweitung der Marktchancen und einer Rotation zwischen Marktstilen, Sektoren oder Kapitalisierungsgrößen besteht. Wir gehen nicht davon aus, dass die Glorreichen Sieben bald in die Bedeutungslosigkeit versinken werden, sondern rechnen damit, dass sich das Spektrum an Anlagechancen kontinuierlich auf weitere Unternehmen und Sektoren des Marktes ausweiten wird, die in den letzten Jahren potenziell hinter dem Markt zurückgeblieben sind.

„Wir (...) rechnen damit, dass sich das Spektrum an Anlagechancen kontinuierlich auf weitere Unternehmen und Sektoren des Marktes ausweiten wird, die in den letzten Jahren potenziell hinter dem Markt zurückgeblieben sind.“

Peter Bates, CFA, Portfolio Manager, Global Equities

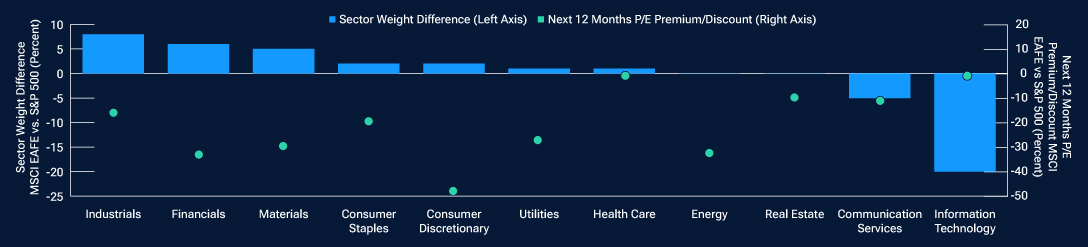

Internationale Aktien

Internationale Aktien weiterhin mit Wertpotenzialen

Angetrieben von der überdurchschnittlichen Performance bei Growth-Technologiewerten erreichten US‑Aktien zu Jahresstart neue Allzeithochs. Zugleich stieg der Aufschlag gegenüber anderen globalen (nicht‑amerikanischen) Aktien auf den höchsten Stand seit 20 Jahren.‑ Internationale Aktien sind immer noch günstig bewertet, während ihre Attraktivität im Post‑COVID-Umfeld gestiegen ist, was sich unter anderem an einem verbesserten Gewinnwachstum in den letzten Jahren zeigt. Den Grund dafür sehen wir darin, dass am internationalen Markt Value‑orientierte Sektoren wie Finanzen, Grundstoffe, Industrie und Energie, für die wir in den kommenden Jahren eine langfristige Unterstützung sehen, stärker vertreten sind als am US-Markt, wo Growth-Sektoren ein hohes Gewicht innehaben. So ist beispielsweise die Sektorzusammensetzung im S&P 500-Index eine ganz andere als im MSCI EAFE-Index.

Die Diversifizierung der Versorgungsketten, der Wiederaufbau der Infrastruktur, die Verteidigungsausgaben und die Wahrscheinlichkeit höherer Energiepreise dürften traditionelle Wertschöpfungssektoren durch steigende Investitionen begünstigen. Da diese Segmente derzeit günstiger bewertet sind und mitunter eine niedrigere Vergleichsbasis bei den Gewinnen aufweisen als ihre US-Pendants, können Anleger, die eine breitere Diversifizierung ihrer Engagements in Large‑Cap-Growth-Aktien des Technologiesektors anstreben, ihre Investments in ausgewählten internationalen Märkten erhöhen.

Der MSCI EAFE Index ist kein ex-US S&P 500 Index

Abbildung 6: Die Sektorgewichtungen und -bewertungen unterscheiden sich deutlich zwischen den beiden Indizes

Stand: 30. April 2024.

Quelle: Analysen von T. Rowe Price basierend auf den Daten von FactSet Research Systems Inc. Alle Rechte vorbehalten. Weitere Angaben zu diesen Informationen von Standard & Poor's finden Sie auf der Seite „Zusätzliche Informationen“.

Diese Werte sind keine Prognose der zukünftigen Ergebnisse. Die tatsächlichen Ergebnisse können davon abweichen.

KGV = Kurs-Gewinn-Verhältnis

Verbesserte Corporate Governance stützt japanische Aktien

Bei internationalen Aktien bevorzugen wir weiterhin Japan. Die verbesserten Corporate-Governance-Standards wirken sich weiterhin spürbar – und in erheblichem Maße – auf die Performance der Unternehmen des Landes aus. Mittlerweile werden die Interessen der Aktionäre in Japan deutlich höher priorisiert. Auch wenn die BoJ zuletzt ihre Negativzinspolitik beendet hat, ist nicht zu erwarten, dass sie einen Zinserhöhungszyklus einleitet, der die Zinsen in Japan auf das Niveau in anderen Industrieländern heben würde. Dadurch dürfte die Schwäche des Yen anhalten, was die Wettbewerbsfähigkeit japanischer Exporte stärkt. Zugleich sind japanische Aktien relativ attraktiv bewertet. Auch wenn der Nikkei 225 fast wieder auf seinem Rekordhoch notiert, werden japanische Aktien nach wie vor zu einem niedrigen Kurs‑Buchwert‑Verhältnis gehandelt. Nicht-japanische Anleger müssen allerdings berücksichtigen, wie sich die Yen-Schwäche gegenüber anderen Währungen auf ihre tatsächliche Rendite auswirkt.

An den Schwellenmärkten favorisieren wir Südkorea und Vietnam

Südkorea bemüht sich, die erfolgreiche japanische Strategie zur Stützung der Aktienmärkte mit einer Corporate Governance-Initiative nachzuahmen. In diesem Rahmen profitieren Unternehmen, die sich verstärkt um die Aktionärsrenditen bemühen, von steuerlichen Anreizen. Zudem werden im neuen „Korea Value‑up-Index“ Unternehmen listet, die ihre Kapitaleffizienz verbessern. Darüber hinaus halten wir vietnamesische Aktien für günstig bewerte – trotz einer zyklischen Erholung, einer expandierenden Konsumwirtschaft und einer bevorstehenden Heraufstufung des Status des Landes als Schwellenland. In einem Umfeld, in dem die Unternehmen ihre Lieferketten zunehmend über China hinaus diversifizieren wollen, scheint Vietnam gut aufgestellt, um Produktionskapazitäten aufzubauen.

Asset Allokation

Anleger, die ihre Barpositionen auflösen, könnten Aktien und kurzfristige Anleihen bevorzugen

In den USA sind derzeit erhebliche Summen in Geldmarktfonds und anderen kurzfristigen liquiden Instrumenten investiert. Aus vergangenen Konjunkturzyklen gibt es Hinweise darauf, dass diese starke Präferenz für flüssige Mittel irgendwann nachlassen wird, insbesondere, wenn eine tiefe Rezession vermieden werden kann.

Da die Sorge um eine harte Landung der US-Wirtschaft schwindet, verlagert sich der Fokus zunehmend vom Rezessions- auf das Inflationsrisiko, was Auswirkungen darauf hat, in welche Segmente die Anleger investieren werden. Historisch betrachtet bieten Anleihen, insbesondere solche mit längeren Laufzeiten, eine hervorragende Absicherung gegen eine Rezession, aber eine schlechte Absicherung gegen Inflation. In den seltenen Fällen, in denen die Inflation aufgrund eines starken wirtschaftlichen Abschwungs in negatives Terrain rutschte, entwickelten sich Anleihen in der Vergangenheit besser als Aktien.

US-Anleger halten reichlich Liquidität vor

Abbildung 7: Das in Geldmarktfonds angelegte Vermögen ist stark erhöht

Stand: 1. April 2024.

Quelle: Investment Company Institute.

„Aus vergangenen Konjunkturzyklen gibt es Hinweise darauf, dass

diese starke Präferenz für flüssige Mittel irgendwann nachlassen wird,

insbesondere, wenn eine tiefe Rezession vermieden werden kann.“

Tim Murray, CFA, Capital Markets Strategist, Multi‑Asset Division

Energieaktien bieten potenziell die beste Absicherung gegen Inflation

Historisch betrachtet entwickeln sich die Aktienmärkte typischerweise am besten, wenn die Inflation niedrig, moderat oder sogar leicht erhöht ist. Indessen verzeichnen sie in Rezessionen deutliche Verluste – und auch in Zeiten mit sehr hoher Inflation. Das gilt allerdings nicht für Energieaktien, die sich in früheren Phasen mit sehr hoher Inflation recht robust behaupteten. Diese Muster deuten darauf hin, dass sich Anleger gegen Inflationsrisiken dadurch absichern können, indem sie ihr Portfolio auf Aktien mit Schwerpunkt auf energie- und anderen rohstofforientierten Sektoren ausrichten.

Angesichts der attraktiven Renditen und des Potenzials von Kurssteigerungen bei einem rückläufigen Renditeniveau dürften die Anleger verstärkt auf Anleihen mit kürzeren Laufzeiten setzen. Kurzfristige Anleihen werden in unsicheren Zeiten wie diesen typischerweise hoch bewertet, da sie von Zinsänderungen weniger stark betroffen sind als ihre längerfristigen Pendants. Außerdem werfen sie potenziell höhere Renditen ab als Barmittel – bei annähernd gleicher Flexibilität, die angesichts unsicherer Wirtschafts- und Marktbedingungen nützlich sein kann.

Aktives Investieren

Sich verändernde Marktbedingungen begünstigen aktives Management

Das Anlageumfeld befindet sich in einem deutlichen Umbruch. Auf eine Ära, die von niedrigen Zinsen und üppiger Liquidität nach der Finanzkrise geprägt war, folgt eine Ära mit höheren Zinsen, größeren Renditeunterschieden und volatileren Märkten. Wir glauben, dass sich diese Übergangsphase in der zweiten Jahreshälfte 2024 fortsetzen wird und dass dieses Umfeld eine Outperformance aktiver Manager unterstützen wird.

Anleger müssen in diesem schwierigen Umfeld ein stärkeres Augenmerk auf die Bewertungen legen als in den letzten Jahren, in denen „die steigende Flut alle Boote nach oben trieb“. Traditionelle Kompetenzen, beispielsweise das Erkennen der treibenden Faktoren für Aktien und der idiosynkratischen Risiken, werden dabei weiter entscheidend sein. Darüber hinaus sind neben den Fundamentaldaten der Unternehmen auch die breiteren makroökonomischen, sozialen und geopolitischen Faktoren zu berücksichtigen.

Aktive Manager schneiden nach Phasen einer hohen Index-Konzentration üblicherweise gut ab

Aktive Manager werfen den Blick typischerweise über die Benchmarks hinaus und setzen auf potenziell zyklische Faktoren, wie es etwa bei Small‑Cap- und Value-Aktien der Fall ist, die unserer Meinung nach in der kommenden Zeit begünstigt werden könnten. Aktive Top-Manager haben in der Vergangenheit auch dann eine gute Performance erzielt, wenn eine hohe Konzentration im Index vorlag, was in der letzten Zeit so sehr der Fall war wie nie zuvor.2 Auch wenn es kaum möglich ist, zu sagen, wann diese hohe Konzentration im Index spürbar nachlassen wird, gibt es doch bereits Anzeichen dafür, dass die Dominanz der Glorreichen Sieben allmählich schwindet.

Wir gehen davon aus, dass mit dem Ende der Niedrigzins-Ära die Renditestreuung und die Volatilität an den Anleihemärkten steigen werden. Anleger können bei der Durationssteuerung, der Länderauswahl, der Kurvenpositionierung und der Wertpapierauswahl von einem aktiven Management profitieren.

Wir erwarten nicht, dass sich die Anleger aufgrund dieser Entwicklungen in großem Stil aus passiven Investments zurückziehen werden, sind jedoch der Ansicht, dass ein aktives Management für das bevorstehende Umfeld von Vorteil sein kann, da es in Zeiten erhöhter Volatilität und Renditestreuung bessere Ergebnisse erzielen kann.

1 Der neutrale Zins ist der Zinssatz, der das Wachstum weder antreibt noch bremst.

2 Basierend auf der Performance von eVestment U.S.Large-Cap-Managernund der Konzentration des S&P 500-Index, Analysen für den Zeitraum 30. September 1989 bis 31. Dezember 2023. Wertentwicklungen in der Vergangenheit sind kein verlässlicher Indikator für zukünftige Erträge. Zum 30. April 2024 verzeichneten der S&P 500-Index und der Russell 1000 Growth-Index die höchste Konzentration seit 20 Jahren (gemessen an der kombinierten Gewichtung der zehn größten Aktien in jedem Index).

More Global Market Outlook Midyear Update insights

How central bank policy could impact your portfolio

Reaccelerating inflation to make central banks walk tightrope

US stocks face a broadening, not a rotation

Abonnieren Sie unseren monatlichen Newsletter und die Global Asset Allocation Viewpoints unseres Investmentkomitees

Jeden Monat erstellt unser Investmentkomitee einen Bericht, in dem dargelegt wird, welche beiden Marktthemen wir gerade beobachten, wie unsere Markteinschätzungen für die einzelnen Regionen aussehen (bullisch, bärisch) und welche Anlageklassen wir aktuell über- bzw. untergewichten.

Dieser Bericht soll Ihnen bei Ihrer Entscheidungsfindung und bei der Beratung Ihrer Kunden helfen.

Aktive Anlagen können mit höheren Kosten verbunden sein als passive. Anlagen und können hinter dem breiten Markt oder passiven Konkurrenten mit ähnlichen Zielen zurückbleiben.

T. Rowe Price weist darauf hin, dass wirtschaftliche Schätzungen und zukunftsgerichtete Aussagen zahlreichen Annahmen, Risiken und Unsicherheiten unterliegen, die sich im Laufe der Zeit ändern können. Die tatsächlichen Ergebnisse können erheblich von den Schätzungen und vorausschauenden Aussagen abweichen, und die zukünftigen Ergebnisse können sich erheblich von den historischen Leistungen unterscheiden. Die hierin enthaltenen Angaben sind nur zur Veranschaulichung und Information bestimmt. Alle historischen Daten, die dieser Analyse zugrunde liegen, beruhen auf Informationen von T. Rowe Price und aus Drittquellen und wurden nicht von unabhängiger Seite überprüft. Zukunftsgerichtete Aussagen gelten nur an dem Tag, an dem sie gemacht werden, und T. Rowe Price ist nicht verpflichtet, zukunftsgerichtete Aussagen zu aktualisieren, und übernimmt dies auch nicht. Wenn Wertpapiere erwähnt werden, dienen die genannten und beschriebenen Wertpapiere nur zu Informationszwecken und stellen keine Empfehlungen dar.

Zusätzliche Angaben

CFA® und Chartered Financial Analyst® sind eingetragene Marken des CFA Institute.London Stock Exchange Group plc und ihre Konzernunternehmen (zusammen die "LSE Group"). © LSE Group 2024. Alle Rechte an den Indizes oder Daten von FTSE Russell liegen beim betreffenden Unternehmen der LSE Group, das Eigentümer des Index oder der Daten ist. Weder die LSE Group noch ihre Lizenzgeber haften für etwaige Fehler oder Auslassungen in den Indizes oder Daten, und keine Partei darf sich auf die Indizes oder Daten in dieser Mitteilung verlassen. Ohne ausdrückliche schriftliche Zustimmung des betreffenden Unternehmens der LSE Group ist die Weiterverbreitung von Daten der LSE Group unzulässig. Der Inhalt dieser Mitteilung wird von der LSE Group weder beworben noch gefördert oder unterstützt.

Der S&P 500 Index ist ein Produkt von S&P Dow Jones Indices LLC, einer Division von S&P Global, oder deren verbundenen Unternehmen („SPDJI“) und wurde für die Verwendung durch T. Rowe Price lizenziert. Standard & Poor's® und S&P® sind eingetragene Marken von Standard & Poor's Financial Services LLC, einer Abteilung von S&P Global ("S&P"); Dow Jones® ist eine eingetragene Marke von Dow Jones Trademark Holdings LLC ("Dow Jones"). Dieses Produkt wird nicht von SPDJI, Dow Jones, S&P oder ihren jeweiligen verbundenen Unternehmen gesponsert, unterstützt, verkauft oder beworben, und keine dieser Parteien gibt eine Zusicherung hinsichtlich der Ratsamkeit einer Investition in dieses Produkt bzw. diese Produkte ab, und sie haften nicht für Fehler, Auslassungen oder Unterbrechungen des S&P 500 Index.

MSCI. MSCI und deren verbundene Unternehmen sowie externe Quellen und Anbieter (gemeinsam „MSCI“) geben keine ausdrücklichen oder stillschweigenden Garantien oder Zusicherungen ab und haften in keiner Weise für in diesem Dokument enthaltene Daten von MSCI. Die Daten von MSCI dürfen nicht weitergegeben oder als Grundlage für andere Indizes, Wertpapiere oder Finanzprodukte verwendet werden. Dieser Bericht wurde von MSCI nicht genehmigt, überprüft oder erstellt. Historische Daten und Analysen von MSCI sind nicht als Indikator oder Garantie für Analysen, Prognosen oder Vorhersagen der zukünftigen Wertentwicklung anzusehen. Die MSCI-Daten sind nicht als Anlageberatung oder Empfehlung für (oder gegen) eine bestimmte Anlageentscheidung gedacht und dürfen auch nicht so verstanden werden.