August 2024 / INVESTMENT INSIGHTS

Der Nutzen eines diversifizierten, ertragsorientierten Multi-Sektor-Ansatzes für Anleiheanlagen

Die Diversified Income Bond Strategy strebt ähnliche Renditen wie bei Hochzinsanleihen an – mit einem Risikoniveau wie bei Investment-Grade-Papieren

Auf den Punkt gebracht

- Diversified Income Bond ist eine aktiv verwaltete, weltweit investierende Strategie mit dem Ziel, ähnliche Renditen wie Hochzinsanleihen zu bieten – mit einem Risikoniveau wie bei Investment-Grade-Papieren.

- Unser Ansatz zielt darauf ab, die Ertragsquellen und Risiken zu diversifizieren, indem wir makroökonomische Top-Down-Einschätzungen mit dem Bottom-Up-Research festverzinslicher Wertpapieren verbinden.

- Globale Anleihen sind 2024 gut positioniert und bieten eine attraktive Gelegenheit zur Diversifizierung, da sich die Geldpolitik der Zentralbanken weltweit unterschiedlich entwickeln dürfte.

Die vergangenen Monate haben verdeutlicht, wie schnell sich das Anlageumfeld für Investoren an den Anleihemärkten ändern kann. Nach einer starken Rally verzeichneten globale Anleihen zu Beginn des Jahres 2024 Kursrückschläge, da die Hoffnung auf bis zu sechs Zinssenkungen der US-Notenbank (Fed) nachließ. Sie erholten sich etwas, als sich abzeichnete, dass die Fed im Juni mit Zinssenkungen beginnen könnte. Doch als Zentralbankvertreter darauf hinwiesen, dass sich der Zeitplan für die Lockerung der Geldpolitik angesichts des robusten Wachstums und der hartnäckigen Inflation in den USA verzögern könnte, gaben die Anleihekurse erneut nach. Auch in Zukunft dürften die veröffentlichten Wirtschaftsdaten die Marktstimmung beeinflussen und Kursschwankungen an den Finanzmärkten auslösen.

Doch wie ein Blick hinter die Gesamtergebnisse zeigt, sind die Renditen der verschiedenen Segmente der Anleihemärkte seit Jahresbeginn alles andere als homogen. Während erstklassige Staatsanleihen und Unternehmensanleihen abwärts tendierten, verzeichneten hochverzinsliche Unternehmensanleihen Gewinne. Auch auf US-Dollar lautende Anleihen von Schwellenländern entwickelten sich positiv, da sich die Kreditspreads deutlich verengten. Solche Unterschiede in der Sektorperformance sind auch über längere Zeiträume zu beobachten (Abbildung 1), wobei Veränderungen der Marktbedingungen unterschiedlichen Anleihesektoren zugutekommen.

Streuung der Gesamtrenditen in den einzelnen Segmenten des Anleihemarkts

(Abb. 1) Der ständige Wechsel der Performancespitzenreiter spricht für ein aktives Management

Stand: 31. März 2024.

Wertentwicklungen in der Vergangenheit sind kein verlässlicher Indikator für zukünftige Erträge.

Quellen: T. Rowe Price; „MBS“ steht für den Bloomberg MBS Index; „CMBS“ steht für den Bloomberg CMBS Index; „EM-Hartwährungsanleihen“ steht für den J.P. Morgan Emerging Markets Bond Global Index; „globale Hochzinsanleihen“ steht für den J.P. Morgan Global High Yield Index; „US-Unternehmensanleihen IG“ steht für den Bloomberg U.S. Corporate Investment Grade Bond Index; „ABS“ steht für den Bloomberg ABS Index; „Bankkredite“ steht für den S&P/LSTA Performing Loan Index; „EM- Lokalwährungsanleihen (nicht abgesichert)“ steht für den J.P. Morgan GBI‑EM Global Diversified Index; „US-Anleihen aggregiert“ steht für den Bloomberg U.S. Aggregate Bond Index; „EM-Unternehmensanleihen“ steht für den J.P. Morgan CEMBI Broad Diversified Index; „globale Anleihen aggregiert“ steht für den Bloomberg Global Aggregate Index; „Kommunalanleihen“ steht für den Bloomberg Municipal Bond Index Total Return Index Value Unhedged USD; „hochverzinsliche Kommunalanleihen“ steht für den Bloomberg Municipals High Yield Index; „US-Agency-Papiere“ steht für den Bloomberg US Agency Index; „US-Staatsanleihen“ steht für den Bloomberg U.S. Treasury Index; „US-Hochzinsanleihen“ steht für den J.P. Morgan Domestic High Yield Index; und „U.S. TIPS“ steht für den Bloomberg U.S. TIPS Index. Quelle der Bloomberg-Indexdaten: Bloomberg Index Services Limited. Weitere Angaben zu diesen Informationen von Bloomberg finden Sie unter „Zusätzliche Angaben“.

Unserer Ansicht nach unterstreichen diese Divergenzen – neben der Erwartung anhaltender Marktschwankungen – die Bedeutung einer weltweit diversifizierten Allokation an den Anleihemärkten. Anlagen in verschiedenen Fixed-Income-Marktsektoren können Investoren aus unserer Sicht helfen, stabilere Renditen zu erwirtschaften und gleichzeitig die Volatilität zu verringern. Kenneth Orchard und Vincent Chung, die die Diversified Income Bond Strategy von T. Rowe Price verwalten, erläutern die Aussichten dieses Ansatzes.

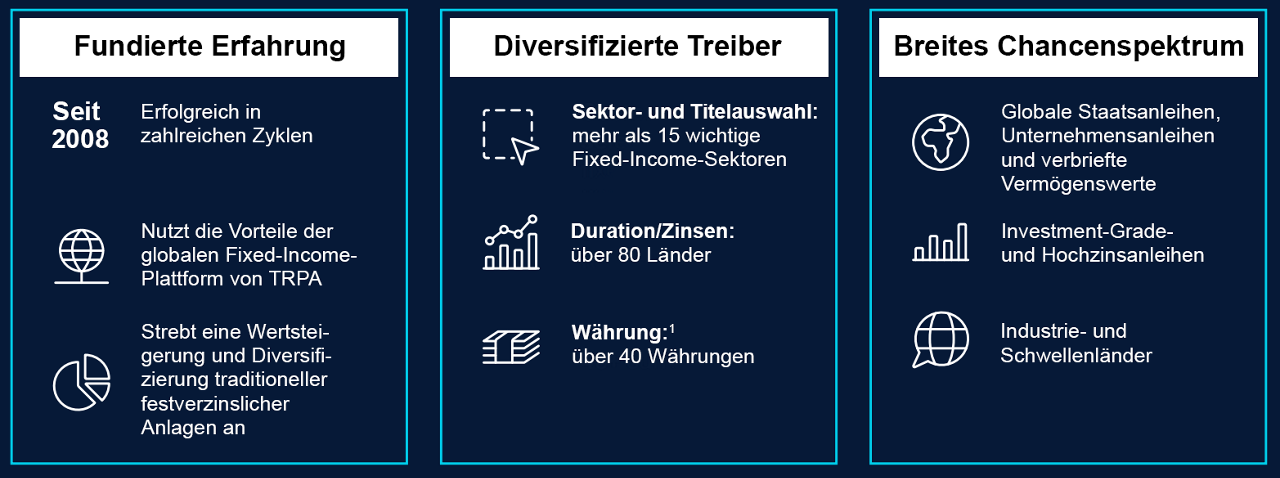

Was sind die wichtigsten Merkmale der Diversified Income Bond Strategy?

Kenneth Orchard: Die Diversified Income Bond Strategy ist eine aktiv verwaltete, weltweit flexibel investierende Core-Anleihestrategie mit dem Ziel, den Anlegern ähnliche Renditen wie Hochzinsanleihen zu bieten – und dies mit einem Risikoniveau wie bei Investment-Grade-Papieren. (Abbildung 2). Zu diesem Zweck nutzen wir die gesamte Breite und Tiefe der Fixed-Income-Ressourcen von T. Rowe Price Associates, Inc. (TRPA) und integrieren die besten ertragsorientierten Anlageideen unserer globalen Research-Plattform in ein einziges hochwertiges Portfolio.

Diversified Income Bond Strategy

(Abb. 2) Ziel ist der Aufbau eines optimalen globalen Fixed-Income-Portfolios

1 Der Großteil des Währungsrisikos wird gegenüber dem US-Dollar abgesichert.

Wir können flexibel in das gesamte Universum festverzinslicher Wertpapiere investieren, das mehr als 15 wichtige Fixed-Income-Marktsektoren, 80 Länder und 40 Währungen umfasst. Auf diese Weise sind wir in der Lage, die attraktivsten Anlagechancen zu identifizieren. Wir sind überzeugt, dass uns diese Erschließung der weltweiten Anlagechancen an den Anleihemärkten ermöglicht, höhere Renditen und bessere risikobereinigte Erträge anzustreben.

Darüber hinaus kann die Strategie dank der Diversifizierung der Rendite- und Ertragsquellen in mehreren renditestarken Marktsektoren verschiedene Arten von Risiken eingehen, die möglicherweise nicht miteinander verknüpft oder sogar negativ korreliert sind. Dies trägt dazu bei, die Gesamtvolatilität des Portfolios zu verringern und es besser auf die Erzielung beständiger langfristiger Renditen auszurichten.

Welche Lösung bietet diese Strategie den Anlegern? Für wen ist die Strategie geeignet?

Kenneth Orchard: Die Diversified Income Bond Strategy bietet Anlegern mit Anleiheallokationen eine Lösung aus einer Hand. Wir streben nicht nur ein diversifiziertes Engagement im gesamten Chancenspektrum der globalen Anleihemärkte an, sondern nehmen auch taktische Anpassungen an den Engagements in den einzelnen Marktsektoren, den Durations- und den Währungspositionen vor. Dabei stützen wir uns auf die Erkenntnisse aus unserer Research-Plattform im Hinblick auf Marktentwicklungen, Bewertungen und die jeweilige Phase im Konjunkturzyklus, um nur einige Beispiele zu nennen. Dank dieses flexiblen Verfahrens müssen sich die Anleger keine Gedanken mehr darüber machen, welche Wertpapiere sie kaufen oder wann sie Positionen umschichten sollten.

Daher ist die Strategie aus unserer Sicht für alle Arten von Investoren gut geeignet. Sie kann insbesondere für Anleger von Nutzen sein, die beständige Ertragsströme anstreben, gleichzeitig aber umsichtig agieren und übermäßige Risiken vermeiden wollen. Stabilere potenzielle Erträge können zudem in Stressphasen am Markt als Puffer dienen.

Was ist das Besondere am Ansatz von T. Rowe Price?

Vincent Chung: Eines der wesentlichen Differenzierungsmerkmale der Strategie ist ihr globaler Charakter. Dadurch unterscheidet sie sich von anderen Fixed-Income-Lösungen, die möglicherweise stärker auf spezifische Marktsektoren ausgerichtet sind, beispielsweise US-amerikanische Kernanleihen oder verbriefte Kredite. Wir ziehen es dagegen vor, den Fokus nicht auf bestimmte Regionen oder Segmente zu richten, um Konzentrationen in einem einzelnen Segment oder Zinszyklus zu vermeiden. Stattdessen nutzen wir das gesamte weltweite Chancenspektrum bei Staats- und Unternehmensanleihen sowie verbrieften Schuldtiteln, einschließlich Investment-Grade- und Hochzinsanleihen aus Industrie- und Schwellenländern. Wir können auch in Titel außerhalb der traditionellen Marktsektoren investieren, darunter Mortgage-Backed Securities und Wandelanleihen.

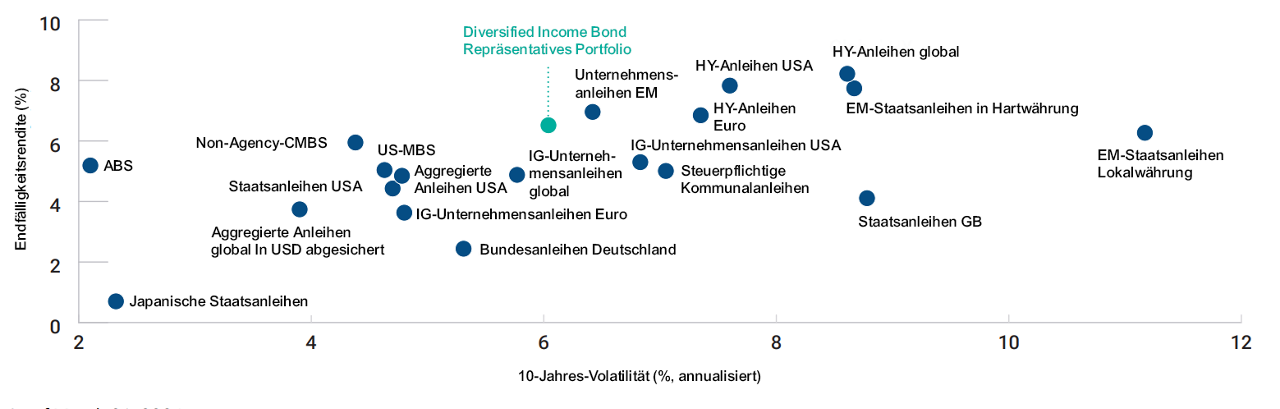

Wir halten den Zugang zu einem derart breiten Fixed-Income-Anlageuniversum für entscheidend, da der Strategie dadurch mehr Marktsektoren, Emittenten und Zinsrisikopositionen zur Verfügung stehen. So können wir geografisch und sektoral diversifizierte Quellen für Gesamtrenditen und laufende Erträge nutzen (Abbildung 3). Zudem profitieren wir auf diese Weise von einer Vielzahl von Risikoprämien. Unsere Portfolios sind im Hinblick auf Durations-, Währungs-, Kredit-, Schwellenländer- sowie strukturierte und Liquiditätsrisiken weltweit gut diversifiziert und somit keinem dieser Faktoren übermäßig ausgesetzt. Dank dieser Kombination kann die Strategie attraktive Rendite- und Ertragschancen nutzen – und dies bei einer geringeren Volatilität.

Ein breiteres Chancenspektrum an den Anleihemärkten nutzen

(Abb. 3) Diversifizierung der Renditequellen und Risiken

Stand: 31. März 2024.

Wertentwicklungen in der Vergangenheit sind kein verlässlicher Indikator für zukünftige Erträge.

Quellen: Bloomberg Finance L.P., T. Rowe Price und J.P. Morgan Chase. Verwendete Indizes: US-Treasuries: Bloomberg U.S. Treasury; aggregierte Anleihen USA: Bloomberg U.S. Aggregate; IG-Unternehmensanleihen USA: Bloomberg U.S. Corp. I.G.; Hochzinsanleihen USA: Bloomberg U.S. High Yield; Hartwährungs-Staatsanleihen Schwellenländer: J.P. Morgan Emerging Market Global Diversified Bond; EM-Unternehmensanleihen: J.P. Morgan CEMBI Broad Diversified; Lokalwährungs-Staatsanleihen Schwellenländer: J.P. Morgan GBI EM GD; IG-Unternehmensanleihen global: Bloomberg Global Aggregate ex‑U.S.; aggregierte Anleihen global: Bloomberg Global Aggregate (USD Hedged); Euro-Hochzinsanleihen: Bloomberg Pan‑European High Yield; japanische Staatsanleihen: Bloomberg Asian Pacific Japan; deutsche Bundesanleihen: Bloomberg Global Treasury Germany; britische Gilts: Bloomberg Global Treasury UK; globale Hochzinsanleihen: Bloomberg Global High Yield; IG-Unternehmensanleihen Euro: Bloomberg Euro Aggregate Corporate; US-MBS: Bloomberg U.S. MBS; ABS: Bloomberg ABS; Non‑Agency-CMBS: Bloomberg Non‑Agency CMBS US Agg Eligible; steuerpflichtige Kommunalanleihen: Bloomberg Taxable Municipal Bond. Weitere rechtliche Hinweise und Haftungsausschlüsse finden Sie auf der Seite „Zusätzliche Angaben“. Das repräsentative Portfolio ist ein Depot innerhalb des Composite, das in unseren Augen den aktuellen Portfoliomanagementstil für die Strategie am besten abbildet. Die Wertentwicklung wird bei der Zusammenstellung des repräsentativen Portfolios nicht berücksichtigt. Das dargestellte repräsentative Portfolio kann andere Merkmale aufweisen als andere Konten der Strategie. Der GIPS® Composite-Bericht ist auf Wunsch erhältlich.

Natürlich beruht die Effektivität unseres Ansatzes in erster Linie auf unserer Expertise bei der Auswahl der einzelnen Wertpapiere und Marktsektoren, die sich auf unsere umfangreichen globalen Research-Ressourcen stützt. Unsere erfahrenen Fixed-Income-Portfoliomanager werden von spezialisierten Kredit- und Staatsanleiheanalysten unterstützt, die alle wichtigen Marktsektoren abdecken. Was uns zudem auszeichnet, ist eine Kultur der Zusammenarbeit über verschiedene Anlageklassen hinweg. Unsere Fixed-Income-Analysten arbeiten oft eng mit ihren Kollegen aus dem Aktienbereich zusammen, tauschen sich dabei über Fundamentalanalysen aus und nehmen gemeinsam an Treffen mit Unternehmen teil. Dank dieser engen Beziehung erhalten sie Zugang zu Fundamentaldaten von Unternehmen, die Kreditanalysten in der Regel nicht zur Verfügung stehen.

Wie identifizieren Sie Anlagechancen und wie legen Sie die Allokationen in den einzelnen Marktsektoren fest? Verfolgen Sie einen Top-Down- oder einen Bottom-Up -Ansatz?

Vincent Chung: Beim Management der Strategie verfolgen wir einen ganzheitlichen Ansatz, bei dem wir makroökonomische Top-Down-Einschätzungen mit Bottom-Up-Fundamentalanalysen kombinieren. Ziel ist es, ein optimales Fixed-Income-Portfolio aufzubauen, das sich auf die besten Anlageideen unserer gesamten Research-Plattform stützt.

Kenneth Orchard und ich haben die oberste Aufsicht über die Diversified Income Bond Strategy. Wir sind dafür verantwortlich, Zielwerte für die Sektorallokation festzulegen und Entscheidungen über die Positionierung hinsichtlich der globalen Zins- und Währungsrisiken zu treffen. Zudem arbeiten wir mit einem Team von erfahrenen Sektor-Portfoliomanagern zusammen, die alle Experten in ihren jeweiligen Marktbereichen sind. Gemeinsam mit ihren jeweiligen Teams von Kreditanalysten und Händlern erarbeiten die Sektor-Portfoliomanager Ideen mit hohem Überzeugungsgrad für die Titelauswahl.

Unsere Kreditanalysten führen Bottom-up-, Fundamental-, technische und Relative-Value-Analysen für die von ihnen beobachteten Wertpapiere durch und beurteilen dabei auch ESG-Faktoren (Umwelt, Soziales und Unternehmensführung).1 Ihre Empfehlungen, ausgedrückt durch interne Kreditratings und Conviction-Scores, tragen entscheidend dazu bei, dass wir vielversprechende Anlagechancen ausfindig machen und gleichzeitig Probleme durch eine Verschlechterung der Fundamentaldaten vermeiden.

Wie beurteilen Sie die Aussichten für den Rest des Jahres 2024? Wie könnte die Diversified Income Bond Strategy im aktuellen Umfeld Mehrwert für Anleger generieren?

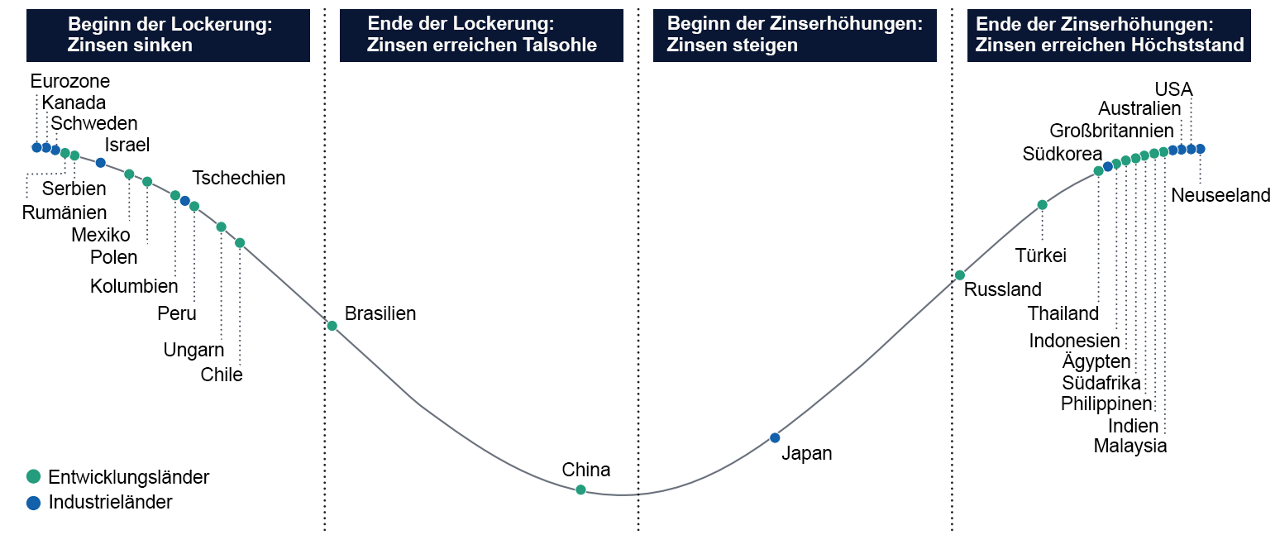

Kenneth Orchard: Durch die anhaltende Sonderstellung der US-Wirtschaft im Vergleich zum Rest der Welt erhöht sich die Wahrscheinlichkeit dafür, dass sich die Geldpolitik der großen Zentralbanken künftig unterschiedlich entwickelt. Unserer Ansicht nach könnte dies Fixed-Income-Anlegern eine günstige Gelegenheit bieten, ihr Engagement in globalen Anleihen zu verstärken. Dieser Marktsektor ist möglicherweise gut positioniert, um von sinkenden Zinsen außerhalb der USA zu profitieren (Abbildung 4).

Globale geldpolitische Divergenz

(Abb. 4) In den Schwellenländern haben die Zinssenkungen begonnen, in den Industrieländern stehen sie noch aus,

Stand: 31. März 2024.

Nur zur Veranschaulichung.

Quelle: IWF; Analysen von T. Rowe Price.

Unterdessen bleiben die Gesamtrenditen attraktiv, und die Verbesserung des makroökonomischen Umfelds dürfte Risikoanlagen weiterhin Unterstützung bieten. Die Kreditspreads haben sich jedoch erheblich verengt und bieten daher im Fall einer plötzlichen Verschlechterung der Konjunkturbedingungen nur noch eine begrenzte Pufferwirkung. Dies unterstreicht, wie wichtig es ist, zur Steuerung der Abwärtsrisiken einen selektiven und diversifizierten Ansatz zu verfolgen.

Der aktive Managementstil und die robuste Risikokontrolle der Diversified Income Bond Strategy von T. Rowe Price tragen letztlich dazu bei, die Volatilität über verschiedene Marktzyklen hinweg zu minimieren. Wir können unsere Risikopositionen, Absicherungen und Liquiditätsbestände anpassen und sind in der Lage, defensivere oder opportunistischere Positionen aufzubauen, wenn sich die Marktbedingungen ändern. Diese Flexibilität trägt dazu bei, dass die Strategie ihr Leistungsversprechen erfüllt: Anlegern ein geringeres Maß an Marktvolatilität zu bieten und dennoch beständige Renditen und Erträge anzustreben.

Wichtige Informationen

Dieses Dokument wurde ausschließlich zu allgemeinen Informations- und Werbezwecken erstellt. Dieses Dokument ist in keiner Weise als Beratung oder als Verpflichtung zur Beratung zu verstehen (auch nicht in Bezug auf Treuhandanlagen). Es sollte zudem nicht als primäre Grundlage für eine Anlageentscheidung herangezogen werden. Interessierte Anleger sollten sich in rechtlichen, finanziellen und steuerlichen Belangen von unabhängiger Seite beraten lassen, bevor sie eine Anlageentscheidung treffen. Die T. Rowe Price-Unternehmensgruppe, zu der auch T. Rowe Price Associates, Inc. und/oder deren verbundene Gesellschaften gehören, erzielen Einnahmen mit Anlageprodukten und -dienstleistungen von T. Rowe Price. Wertentwicklungen in der Vergangenheit sind kein verlässlicher Indikator für zukünftige Erträge. Der Wert einer Anlage sowie die mit dieser erzielten Erträge können sowohl steigen als auch sinken. Es ist möglich, dass Anleger weniger zurückbekommen als den eingesetzten Betrag.

Das vorliegende Dokument stellt weder ein Angebot noch eine persönliche oder allgemeine Empfehlung oder Aufforderung zum Kauf von Wertpapieren in irgendeinem Land oder Hoheitsgebiet beziehungsweise zur Durchführung bestimmter Anlageaktivitäten dar. Das Dokument wurde von keiner Aufsichtsbehörde irgendeines Landes oder Hoheitsgebiets geprüft.

Die hierin geäußerten Informationen und Ansichten wurden aus oder anhand von Quellen gewonnen, die wir als zuverlässig und aktuell erachten; allerdings können wir die Richtigkeit oder Vollständigkeit nicht garantieren. Wir übernehmen keine Gewähr dafür, dass sich Vorhersagen, die möglicherweise getätigt werden, bewahrheiten werden. Die hierin enthaltenen Einschätzungen beziehen sich auf den jeweils angegebenen Zeitpunkt und können sich ohne vorherige Ankündigung ändern; diese Einschätzungen unterscheiden sich möglicherweise von denen anderer Gesellschaften und/oder Mitarbeiter der T. Rowe Price-Unternehmensgruppe. Unter keinen Umständen dürfen das vorliegende Dokument oder Teile davon ohne Zustimmung von T. Rowe Price vervielfältigt oder weiterverbreitet werden.

Das Dokument ist nicht zum Gebrauch durch Personen in Ländern oder Hoheitsgebieten bestimmt, in denen seine Verbreitung untersagt ist oder Beschränkungen unterliegt. In bestimmten Ländern wird es nur auf spezielle Anforderung zur Verfügung gestellt.

Das Dokument ist nicht für Privatanleger bestimmt, unabhängig davon, in welchem Land oder Hoheitsgebiet diese ihren Wohnsitz haben.

August 2024 / INVESTMENT INSIGHTS