Neuer Fonds von T. Rowe Price mit über 1 Mrd. US-Dollar Zuflüssen in 6 Monaten

Eine attraktive Investmentlösung für europäische Anleger

Der am 15. Dezember 2023 aufgelegte T. Rowe Price Funds SICAV - US Structured Research Equity Fund hat alle internen Erwartungen hinsichtlich des Tempos und des Umfangs der Mittelflüsse übertroffen. Der Fonds wird als enhanced Indexkonzept aktiv gemanagt. Das Kernportfolio besteht aus 200 bis 275 US-Aktien, die sich am S&P 500 Index als Benchmark orientieren. Der Fonds wurde mit dem Ziel aufgelegt, europäischen Anlegern das Beste aus aktiven und passiven Investments zu bieten, unterstützt durch unsere bewährte Research-Plattform. Dass dieser Meilenstein von 1 Mrd. US-Dollar in einem so kurzen Zeitraum erreicht wurde, unterstreicht unser fortwährendes Engagement, Investoren genau die Anlagelösungen zu bieten, die sie benötigen.

Unser am schnellsten wachsender Fonds in EMEA

Der Erfolg des US Structured Research Equity Fund, der in den ersten sechs Monaten nach seiner Auflegung Investitionen in Höhe von mehr als 1 Mrd. US-Dollar anzog, macht ihn zu unserer bisher am schnellsten wachsenden Strategie in der Region. Diese großartige Leistung spiegelt das Vertrauen der europäischen Anleger in unsere Expertise und unsere Fähigkeit wider, kontinuierlich Alpha am US-Aktienmarkt zu generieren. Der US-Aktienmarkt wird von vielen als der effizienteste der Welt angesehen. Wir verwalten derzeit Kundenvermögen von über 75 Mrd. USD in verschiedenen Vehikeln der US Structured Research Equity Strategy1. Die Erfolgsbilanz der Strategie ist auf Bloomberg (PRCOX) zu finden.

Wie kann der S&P 500 geschlagen werden?

Die Strategie hat durchweg eine starke Wertentwicklung erzielt und gezeigt, dass sie in der Lage ist, selbst schwierige Marktzyklen erfolgreich zu meistern. Das Portfolio stützt sich auf einen analystenorientierten Ansatz, wobei rund 30 US-Analysten für Kauf- und Verkaufsentscheidungen innerhalb ihres abgedeckten Bereichs verantwortlich sind. Die regelbasierte Portfoliokonstruktion ist darauf ausgelegt, das aktive Risiko zu begrenzen, und weist eine ähnliche Volatilität und ähnliche Merkmale wie die Benchmark auf. In den vergangenen 25 Jahren hat die Strategie eine durchschnittliche 12-Monats-Überrendite gegenüber dem S&P 500 von mehr als 1 % erzielt, mit einem Tracking Error von 1,1 % und einer Information Ratio von 1. Bemerkenswert ist zudem, dass die Strategie den S&P 500 sowohl in fallenden als auch in steigenden Märkten sowie in einem Marktumfeld übertroffen hat, das von Wachstum und Value geprägt war. Das Portfolio erzielte über 25 Jahre eine durchschnittliche jährliche Überrendite von 0,8-1,2 %*. Ausschlaggebend ist, dass die Strategie so konzipiert ist, dass sich ein Favortienwechsel bezogen auf den Anlagestil oder typische Sektor Rotationen kaum ausgewirkt hat, was bedeutet, dass die gezielte Titelauswahl hauptverantwortlich für die Rendite war und sich auf breiter Front auf unterschiedliche Sektoren verteilte. Indem wir europäischen Anlegern diesen nachweislich erzielten Erfolg kommunizieren, wollen wir ihnen auch den Zugang zu einem Investmentansatz erleichtern, der sich im Laufe der Zeit bewährt hat. Durch die Kombination unserer Expertise im Fundamentalresearch mit einem disziplinierten Ansatz für die Portfoliokonstruktion bietet der Fonds unserer Ansicht nach eine einzigartige und überzeugende Anlagelösung, die uns vom Markt abhebt.

Schlussfolgerung:

Die Rekordzuflüsse von 1 Mrd. US-Dollar legen nahe, dass die solide 25-jährige Erfolgsbilanz in den USA sowie ein überzeugender, „time tested“ Investmentansatz bei europäischen Anlegern willkommen sind. Durch die Kombination unserer Expertise im Fundamentalresearch mit einem disziplinierten Ansatz für die Portfoliokonstruktion bietet der Fonds unserer Ansicht nach eine einzigartige und attraktive Anlagelösung, die seinesgleichen sucht. Dieser Erfolg ist Ansporn für uns, den wandelnden Bedürfnissen unserer europäischen Kunden mit attraktiven Lösungen zu begegnen. Wir freuen uns darauf, unsere Partner weiter dabei zu unterstützen, ihre Anlageziele zu erreichen.

1 Per März 2024: Das verwaltete Vermögen des Gesamtunternehmens umfasst das von T. Rowe Price Associates, Inc. sowie den verbundenen Anlageberatungsunternehmen verwaltete Vermögen.

* Überrenditen des US Structured Research Equity Composite nach Abzug von Gebühren über gleitende Zwölfmonatszeiträume von Juni 1999 bis Februar 2024.

US Structured Research Equity auf einen Blick:

- Portfolio aus 200–275 Aktien, orientiert sich am S&P 500 als Benchmark, etwa 30 Research-Analysten bestimmen die Kauf- und Verkaufsentscheidungen

- Die maximale Abweichung der Aktiengewichtung im Vergleich zum S&P 500 beträgt +/- 1 %

- Durchschnittlich werden nur 4-6 % außerhalb der Benchmark investiert (max. 10 %)

- Indikativer Tracking Error: 1,0 % - 1,2 % (max. 1,75 %)

- Die Titelauswahl ist die wichtigste Alphaquelle, weitgehend sektor- und stilneutral

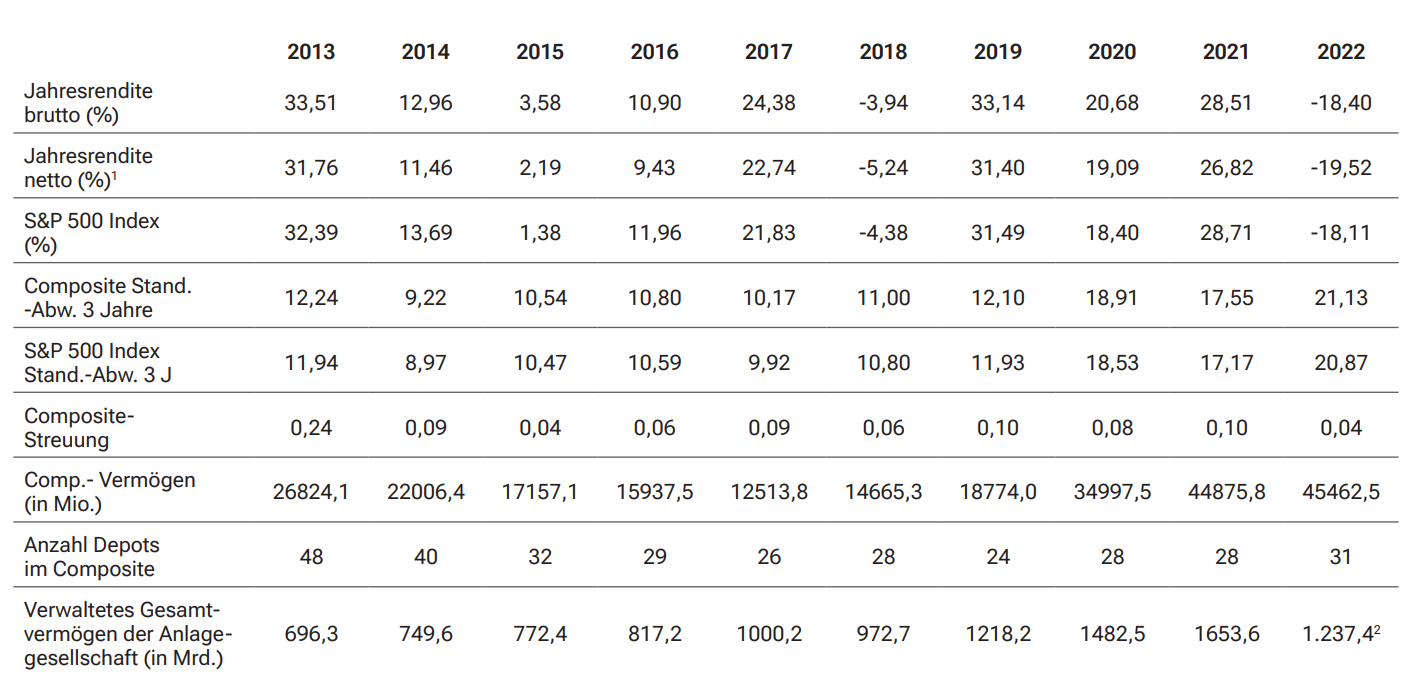

GIPS® Composite Bericht

Zeitraum bis zum 31. Dezember 2023

Werte sind in U.S. Dollar angegeben

US Structured Research Equity Composite

1 Der für die Berechnung verwendete Gebührensatz beträgt 1,35%. Dies ist der maximale Gebührensatz für alle Composite-Mitglieder. Wertentwicklungen in der Vergangenheit sind kein verlässlicher Indikator für zukünftige Erträge.

2 Vorläufige Daten – Anpassung vorbehalten.

T. Rowe Price (TRP) erklärt die Einhaltung der Global Investment Performance-Standards (GIPS®) und hat diesen Bericht gemäß GIPS-Standards erstellt und veröffentlicht. Das TRP wurde für den 27-Jahres-Zeitraum bis zum 30. Juni 2023 von KPMG LLP unabhängig geprüft. Der Prüfbericht ist auf Anfrage erhältlich. Unternehmen, die sich zur Einhaltung der GIPS-Standards verpflichtet haben, müssen durch die Einführung von Richtlinien und Verfahren gewährleisten, dass alle anwendbaren Anforderungen der GIPS-Standards erfüllt sind. Die Verifizierung gibt Aufschluss darüber, ob die Richtlinien und Verfahren der Firma in Bezug auf die Verwaltung von Composite- und Poolfonds sowie die Berechnung, Präsentation und Verteilung der Performance in Übereinstimmung mit den GIPS-Standards entwickelt und firmenweit umgesetzt wurden. Die Prüfung gewährleistet nicht die Richtigkeit einer bestimmten Composite-Darstellung.

TRP ist ein US-amerikanisches Anlageverwaltungsunternehmen mit verschiedenen Anlageberatern, die bei der US-amerikanischen Börsenaufsichtsbehörde (Securities and Exchange Commission), der britischen Finanzaufsichtsbehörde (Financial Conduct Authority) und anderen Aufsichtsbehörden in verschiedenen Ländern registriert sind, und gibt sich für GIPS-Zwecke gegenüber potenziellen Kunden als Unternehmen mit diesem Status aus. Darüber hinaus definiert sich TRP gemäß GIPS als diskretionärer Anlageverwalter, der vorwiegend institutionelle Kunden im Hinblick auf verschiedene Mandate betreut, darunter Anlagestrategien für die US-Märkte sowie internationale und globale Strategien; ausgeschlossen sind dabei jedoch die Leistungen der Private Asset Management Group. Seit dem 1. Oktober 2022 besteht keine Mindestvermögensschwelle mehr für die Aufnahme eines Portfolios in den Composite. Vor Oktober 2022 betrug das Mindestvermögen für Aktienportfolios, die in Composites einbezogen werden sollten, 5 Millionen US-Dollar. Das Mindestvermögen für festverzinsliche und Asset-Allocation-Portfolios, die in Composites aufgenommen werden sollen, beträgt 10 Millionen Dollar. Die Bewertungen werden in US-Dollar berechnet und die Performance wird in US-Dollar ausgewiesen.

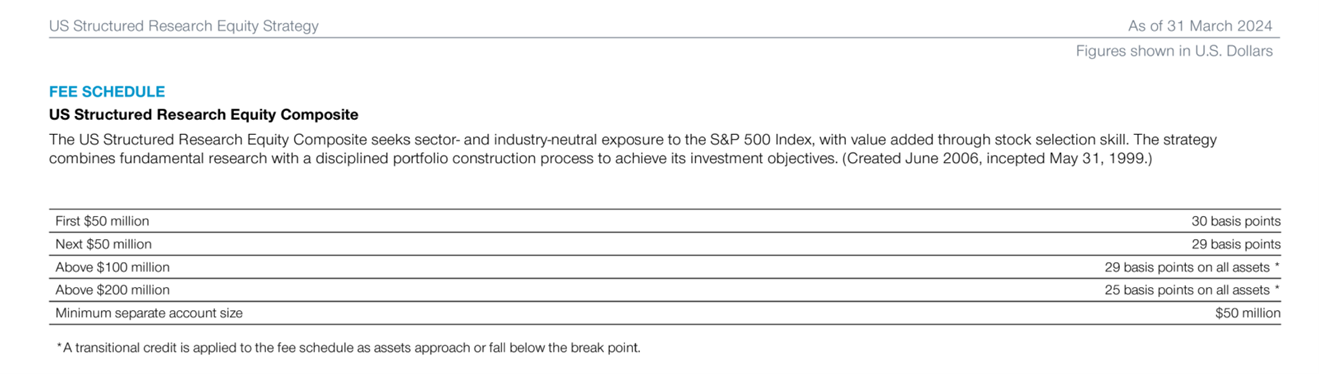

Die Bruttoperformance wird vor Abzug der Verwaltungsgebühr und gegebenenfalls aller sonstigen Gebühren, jedoch nach Abzug der Handelskosten ausgewiesen. Die Nettoperformance spiegelt den Abzug des maximalen Gebührensatzes wider, der für alle Composite-Mitglieder gilt (siehe oben). Die Bruttoperformance-Renditen werden vor Abzug von Quellensteuern auf Dividenden, Zinserträge und Kapitalgewinne ausgewiesen. Wir weisen darauf hin, dass die tatsächliche Performance aller anderen Portfolios im Composite, die der Quellensteuer unterliegen, niedriger sein kann als die Composite-Renditen ohne Quellensteuer, wenn ein Kunde der Quellensteuer unterliegt. Zur Berechnung der dargestellten Risikokennzahlen wurden Bruttorenditen verwendet. Seit dem 30. Juni 2013 werden die Portfoliobewertung und die verwalteten Vermögen auf Basis der Schlusskurse der betreffenden Wertpapiere am jeweiligen Markt berechnet. Zuvor wurden Portfolios mit Positionen in internationalen Wertpapieren unter Umständen im Hinblick auf Ereignisse nach Börsenschluss korrigiert. Die Richtlinien für die Bewertung von Portfolios, die Berechnung der Performance und die Erstellung von Präsentationen im Einklang mit den geltenden Anforderungen sind auf Anfrage erhältlich. Die Streuung wird gemessen durch die Standardabweichung der vermögensgewichteten Portfoliorenditen innerhalb eines Composites für das Gesamtjahr. Für Composites, in denen höchstens fünf Portfolios enthalten sind, wird keine Streuung berechnet.

Einige Portfolios können mit Futures, Optionen und anderen potenziell risikoreichen Derivaten handeln, durch die eine Hebelwirkung entstehen kann. Solche Anlagen machen jedoch im Allgemeinen insgesamt weniger als 10% eines Portfolios aus.

Benchmarkdaten stammen aus öffentlich zugänglichen Quellen und können auf anderen Berechnungsmethoden, Zeitpunkten der Kursfeststellung und Wechselkursquellen basieren als der Composite.

Die Composite-Politik erfordert die vorübergehende Entfernung jedes Portfolios, bei dem ein vom Kunden initiierter signifikanter Mittelzu- oder -abfluss von mehr als oder gleich 10 % des Portfoliovermögens auftritt. Der vorübergehende Ausschluss eines solchen Kontos erfolgt zu Beginn des Berechnungszeitraums, in dem der wesentliche Mittelfluss erfolgt; die erneute Aufnahme des Kontos in den Composite erfolgt am letzten Tag des laufenden Monats nach dem Mittelfluss. Auf Anfrage sind weitere Informationen zur Behandlung wesentlicher Kapitalflüsse erhältlich.

Die Liste der Composite-Beschreibungen des Unternehmens, eine Liste der Beschreibungen der gepoolten Fonds mit beschränktem Vertrieb und eine Liste der gepoolten Fonds mit umfassendem Vertrieb sind auf Anfrage erhältlich. GIPS® ist eine eingetragene Marke des CFA Institute. CFA Institute unterstützt oder bewirbt dieses Unternehmen nicht und garantiert nicht für die Richtigkeit oder Qualität der Inhalte dieses Dokuments.

Risiken – folgende Risiken sind für das Portfolio von wesentlicher Bedeutung:

Small/Mid Cap-Risiko - Die Aktienkurse kleiner und mittelgroßer Unternehmen können volatiler sein als die von größeren Unternehmen.

Allgemeine Portfoliorisiken:

Aktien können aus verschiedenen Gründen schnell an Wert verlieren, und ihr Kurs kann auf unbestimmte Zeit niedrig bleiben.

ESG- und Nachhaltigkeitsrisiken können den Wert einer Anlage und die Wertentwicklung des Portfolios erheblich beeinträchtigen.

Geografisches Konzentrationsrisiko kann dazu führen, dass die Wertentwicklung stärker durch soziale, politische, wirtschaftliche, ökologische oder Marktbedingungen beeinflusst wird, die sich auf die Länder oder Regionen auswirken, in denen die Vermögenswerte des Portfolios konzentriert sind.

Anlageportfoliorisiko – Anlagen in Portfolios sind mit bestimmten Risiken verbunden, denen ein Anleger bei einer Direktanlage an den Märkten nicht ausgesetzt wäre.

Marktrisiko kann dazu führen, dass das Portfolio Verluste erleidet, die durch unerwartete Veränderungen einer Vielzahl von Faktoren verursacht werden.

Operationelles Risiko kann zu potenziellen Interessenkonflikten im Zusammenhang mit den Verpflichtungen des Anlageverwalters führen.

Das operationelle Risiko kann zu Verlusten infolge von Zwischenfällen führen, die durch Menschen, Systeme und/oder Prozesse verursacht werden.

Wichtige Hinweise

Die Fonds sind Teilfonds der T. Rowe Price Funds SICAV, einer Luxemburger Investmentgesellschaft mit variablem Kapital, die bei der Commission de Surveillance du Secteur Financier registriert ist und als Organismus für gemeinsame Anlagen in Wertpapieren ("OGAW") gilt. Ausführliche Angaben zu den Zielen, der Anlagepolitik, den Risiken und den Informationen zur Nachhaltigkeit finden sich im Prospekt, der zusammen mit den wesentlichen Anlegerinformationen (KIID) und/oder den wesentlichen Informationen (KID) in englischer Sprache und in einer Landessprache der Länder, in denen die Fonds für den öffentlichen Vertrieb registriert sind, erhältlich ist, sowie in der Satzung und den Jahres- und Halbjahresberichten (zusammen "Fondsdokumente"). Jede Anlageentscheidung sollte auf der Grundlage der Fondsunterlagen getroffen werden, die kostenlos beim örtlichen Vertreter, der örtlichen Informations-/Zahlstelle oder bei den zugelassenen Vertriebsstellen erhältlich sind. Sie können auch zusammen mit einer Zusammenfassung der Anlegerrechte in englischer Sprache unter www.Funds.troweprice.com abgerufen werden. Die Verwaltungsgesellschaft behält sich das Recht vor, Vertriebsvereinbarungen zu beenden.

202406-3615894