Mai 2024 / INVESTMENT INSIGHTS

Die US-Wirtschaft hat den Rezessionsängsten getrotzt. Was nun?

Eine „sanfte Landung“ der Wirtschaft ist zweifellos positiv, doch es gibt Gründe, vorsichtig zu bleiben

Key Insights

- Das Risiko einer US-Rezession hat sich im Jahr 2024 deutlich verringert, was für die kurzfristige Entwicklung an den Aktienmärkten vielversprechend ist.

- Doch an den Aktien- und Kreditrisikomärkten ist überwiegend die optimistische Einschätzung eingepreist, dass das derzeitige Umfeld aus robustem Wachstum und Disinflation anhalten wird.

- Vor diesem Hintergrund scheint es angebracht, sich auf angemessen bewertete Unternehmen zu konzentrieren, die ein beständiges Wachstum aufweisen und sich auf solide Fundamentaldaten stützen können.

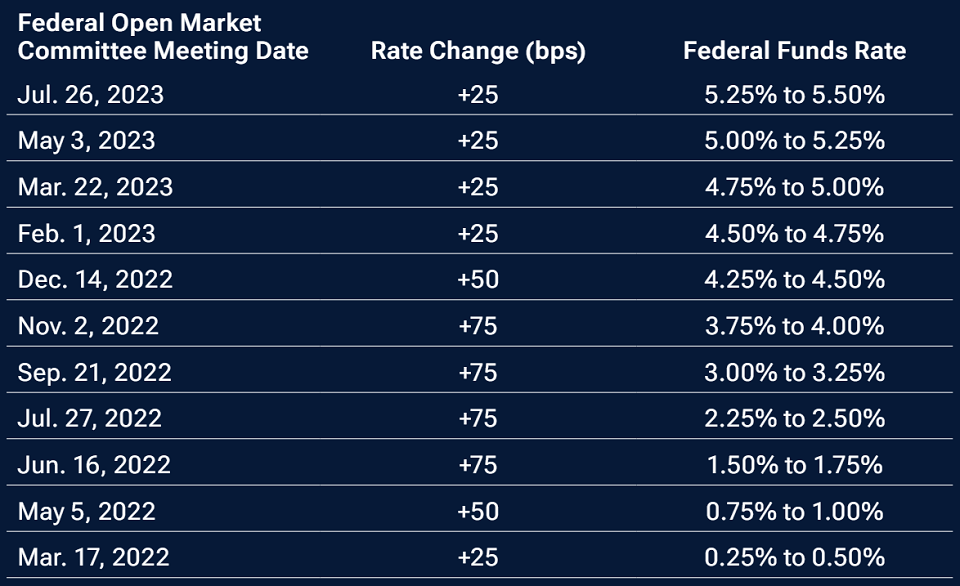

Der US-Notenbank (Fed) ist offenbar das Kunststück gelungen, die allgemein erhoffte sanfte Landung der Wirtschaft zu verwirklichen. Trotz der extremen Straffung der Geldpolitik (Abb. 1) haben sich die makroökonomischen Bedingungen in den letzten Quartalen deutlich verbessert. Dadurch ist die Fed in der Lage, von ihrem aggressiven Straffungskurs abzurücken und ein Umfeld zu schaffen, in dem die Inflation möglicherweise eingedämmt wurde, ohne eine Rezession auszulösen. Was bedeutet das für Anleger am US-Aktienmarkt im Jahr 2024 und darüber hinaus?

Eindämmung der US-Inflation

(Abb. 1) Zinserhöhungen der US-Notenbank 2022–2023

Stand: 8. März 2024.

Quelle: Refinitiv Eikon. © 2024 Refinitiv. Alle Rechte vorbehalten.

Starke Titelauswahl mit besonderem Fokus auf Risikomanagement

Das Risiko einer Rezession im Jahr 2024 hat sich deutlich verringert, was für die kurzfristige Entwicklung an den Aktienmärkten sehr vielversprechend ist. Das reale Wachstum der US-Wirtschaft ist robust geblieben, während die Inflation, in den letzten 18 Monaten deutlich zurückgegangen ist, nachdem sie den höchsten Stand seit über 30 Jahren erreicht hatte.

Dennoch ist angesichts der erneuten Risikobereitschaft an den Märkten Vorsicht geboten, insbesondere bei einer unkritischen Haltung der Anleger wie bei der starken Marktrally Ende 2023, als risikoreiche Aktien von Unternehmen geringerer Qualität an der Spitze lagen. In der Vergangenheit hat sich gezeigt, dass die Outperformance von Unternehmen, denen es an Unterstützung durch solide Fundamentaldaten mangelt, in der Regel nicht lange anhält. Die aktuelle Entwicklung hat dies erneut bestätigt: Seit Anfang 2024 liegen hochwertigere Unternehmen mit stärkeren Fundamentaldaten bei der Marktperformance wieder an der Spitze.

Kurzfristig scheint am US-Aktienmarkt eine Fortsetzung des Aufwärtstrends, der Ende 2023 begann, am wahrscheinlichsten zu sein. Da für die Marktaussichten jedoch nach wie vor eine Reihe von Risiken bestehen, wird die Anlegerstimmung entsprechend den aktuellen Konjunkturdaten oder geopolitischen Entwicklungen weiter schwanken. Angesichts dieser Perspektiven ist eine gute Titelauswahl, die sich auf Qualitätsunternehmen mit beständigem oder sich beschleunigendem Wachstum und angemessenen Bewertungen konzentriert, von entscheidender Bedeutung. Ebenso wichtig sind das Risikomanagement und der Mut, sich „gegen den Wind zu lehnen“, falls die Marktstimmung irrational wird oder nicht durch die Fundamentaldaten unterstützt wird, wie es Ende 2023 der Fall war.

Eine dynamische Wirtschaft mit strukturellen Vorteilen

Ein Risiko für den US-Aktienmarkt ist sein derzeit hohes Bewertungsniveau, dessen Nachhaltigkeit in Frage steht. Die hohen Bewertungen einiger weniger Aktien an der Spitze der Marktentwicklung geben zusätzlich Anlass zur Sorge, doch auch der Gesamtmarkt ist im Vergleich zur Vergangenheit und zu den wichtigsten anderen Märkten derzeit teuer bewertet. Doch einige Faktoren deuten darauf hin, dass der derzeitige Bewertungsaufschlag des US-Markts nicht nur angemessen ist, sondern auch bestehen bleiben dürfte.

Die Risikobereitschaft und die Bewertungen steigen in der Regel, wenn sich die wirtschaftlichen Aussichten verbessern. Denn dadurch verstärkt sich die Zuversicht der Anleger, dass es den Unternehmen gelingen wird, ein stetiges Gewinnwachstum zu erzielen. Und Aktien tendieren in der Regel aufwärts, solange die Gewinnerwartungen steigen, selbst wenn die Bewertungen (gemessen am Kurs-Gewinn-Verhältnis auf Basis der erwarteten Gewinne) hoch sind. In diesem Umfeld befinden wir uns derzeit, wobei der Bewertungsanstieg durch die gestiegenen Gewinnerwartungen verursacht wird.

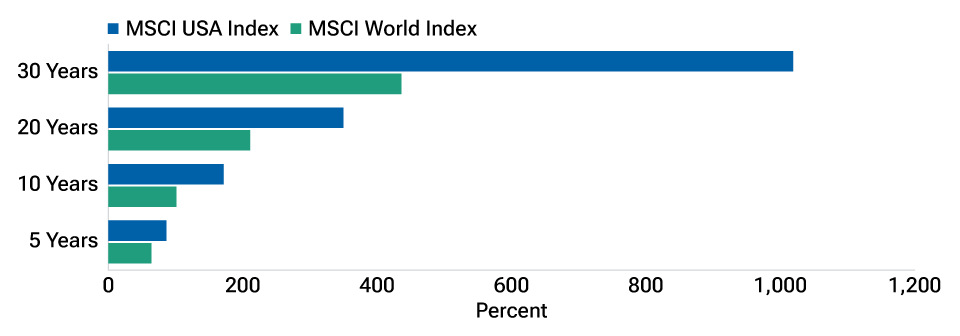

US-Aktien haben eine beständige Outperformance erzielt

(Abb. 2) Vergleich der Renditen des MSCI USA Index und des MSCI World Index

Stand: 8. März 2024.

Die Wertentwicklung in der Vergangenheit ist kein verlässlicher Indikator für die zukünftige Wertentwicklung.

Quelle: Refinitiv Eikon, Analysen von T. Rowe Price. Kumulierte Renditen. © 2024 Refinitiv.

Alle Rechte vorbehalten.

Im Hinblick auf die längerfristige Nachhaltigkeit der Bewertungen darf nicht vergessen werden, dass die US-Wirtschaft vielfältig und dynamisch ist. Zudem weist sie bestimmte strukturelle Vorteile, die dazu beigetragen haben, dass US-Aktien in den letzten 5, 10, 20 und 30 Jahren besser abgeschnitten haben als die globalen Aktienindizes (Abb. 2). Angesichts der besonderen Merkmale der USA wie einer großen, gut ausgebildeten und produktiven Erwerbsbevölkerung, einer Kultur, die dem Kapitalismus positiv gegenübersteht und Unternehmertum fördert, sowie einer führenden Rolle bei technologischen Innovationen wird das derzeit erhöhte Bewertungsniveau am US-Markt möglicherweise nicht so bald zu seinem langfristigen Durchschnitt zurückkehren.

Hauptrisiken für den Ausblick

Vor dem Hintergrund der aktuellen US-Daten ist eine sanfte Landung der Wirtschaft auf kurze Sicht das wahrscheinlichste Szenario. Das Wachstum ist robust, der Arbeitsmarkt ist in guter Verfassung, aber nicht mehr überhitzt, das Wachstum der Unternehmensgewinne ist insgesamt positiv, und die Fed ließ in Wahljahren in der Vergangenheit eine eher expansive geldpolitische Haltung erkennen. An den Aktien- und Kreditrisikomärkten ist jedoch überwiegend die optimistische Einschätzung eingepreist, dass das derzeitige Umfeld aus robustem Wachstum und Disinflation anhalten wird. Aus unserer Sicht gibt es Gründe für eine etwas vorsichtigere Haltung. Angesichts der enormen Widerstandsfähigkeit, die die Wirtschaft während der starken geldpolitischen Straffung im vergangenen Jahr gezeigt hat, kann das Potenzial einer Überhitzung im Jahr 2024, wenn die Geldpolitik gelockert wird, nicht ausgeschlossen werden. Dies könnte eine hartnäckigere oder sogar wieder anziehende Inflation zur Folge haben, insbesondere bei einem Anstieg der Ölpreise.

Dieses Szenario würde nicht nur weniger hochwertige Unternehmen mit hohem Verschuldungsgrad belasten, sondern hätte auch negative Auswirkungen auf Aktien mit längerer Duration, etwa Technologieunternehmen mit geringerer Cash-Generierung. Diese Unternehmen sind in der Regel stärker von künftigen Gewinnen abhängig und daher anfälliger für einen Anstieg der Zinssätze, die zur Abzinsung dieser Gewinne verwendet werden.

Fokus auf beständiges Wachstum zu angemessenen Bewertungen

Die positive Marktstimmung in Bezug auf eine sanfte Landung der US-Wirtschaft ist zwar vielversprechend und dürfte zyklischen Unternehmen zugutekommen. Doch in vielen Aktien zyklischer Marktsegmente scheint bereits ein beträchtlicher Optimismus eingepreist zu sein, während eine mögliche Verschlechterung der Aussichten offenbar kaum berücksichtigt wird. Wir bleiben daher vorsichtiger. Angemessener bewertete Unternehmen mit einem beständigen/beschleunigten Wachstum erscheinen im aktuellen Umfeld als adäquatere Anlage.

Wir stützen uns bei der Beurteilung von Anlagechancen auf ein Vier-Säulen-Konzept, in dem jedes Unternehmen im Hinblick auf Qualität, Markterwartungen, Fundamentaldaten und Bewertungsniveau annualisiert und bewertet wird. Derzeit lassen sich beispielsweise im Energiesektor verschiedene Aktien finden, die diesem Profil eines Wachstumsunternehmens mit angemessener Bewertung entsprechen. Und im Technologiesektor halten wir zwar nicht alle Bereiche für attraktiv, doch bestimmte Unternehmen mit Fokus auf das spannende Potenzial der künstlichen Intelligenz (KI) erscheinen angemessen bewertet. Diese spezifischen Anlagebereiche werden im Folgenden näher beleuchtet.

Ausblick auf 2024

Die Aussichten für Aktien erscheinen Anfang 2024 deutlich günstiger als über weite Strecken des Jahres 2023. Das Wachstum bleibt stabil, der Arbeitsmarkt ist in guter Verfassung, aber nicht mehr überhitzt, und die US-Notenbank hat bereits deutlich gemacht, dass sie ihre Geldpolitik lockern will. Zudem haben US-Aktien in jedem Wahljahr seit dem Zweiten Weltkrieg, in dem ein amtierender Präsident zur Wiederwahl anstand, im Durchschnitt um 13,6%1 zugelegt. Das Hauptrisiko für diesen Ausblick ist aus unserer Sicht, dass sich die Konjunktur im Laufe des Jahres wieder aufheizt. Das Angebot am Ölmarkt könnte 2024 knapper werden, die Dienstleistungsinflation ist nach wie vor hoch, und eine zu restriktive Geldpolitik der US-Notenbank könnte ebenfalls zu erneutem Inflationsdruck führen.

Wir sind jedoch weiterhin zuversichtlich für eine mögliche „sanfte Landung“ positioniert und konzentrieren uns auf günstig bewertete, wachstumsstarke Unternehmen mit soliden Fundamentaldaten. Vorsichtig bleiben wir dagegen nach wie vor bei weniger hochwertigen Unternehmen mit hohem Verschuldungsgrad (z.B. den Aktien, die bis Ende 2023 stark aufwärts tendierten) sowie bei nicht zyklischen Vermögenswerten mit langer Duration, da diese Titel auf einen möglichen Anstieg der Inflation besonders empfindlich reagieren.

Wichtige Informationen

Dieses Dokument wurde ausschließlich zu allgemeinen Informations- und Werbezwecken erstellt. Dieses Dokument ist in keiner Weise als Beratung oder als Verpflichtung zur Beratung zu verstehen (auch nicht in Bezug auf Treuhandanlagen). Es sollte zudem nicht als primäre Grundlage für eine Anlageentscheidung herangezogen werden. Interessierte Anleger sollten sich in rechtlichen, finanziellen und steuerlichen Belangen von unabhängiger Seite beraten lassen, bevor sie eine Anlageentscheidung treffen. Die T. Rowe Price-Unternehmensgruppe, zu der auch T. Rowe Price Associates, Inc. und/oder deren verbundene Gesellschaften gehören, erzielen Einnahmen mit Anlageprodukten und -dienstleistungen von T. Rowe Price. Wertentwicklungen in der Vergangenheit sind kein verlässlicher Indikator für zukünftige Erträge. Der Wert einer Anlage sowie die mit dieser erzielten Erträge können sowohl steigen als auch sinken. Es ist möglich, dass Anleger weniger zurückbekommen als den eingesetzten Betrag.

Das vorliegende Dokument stellt weder ein Angebot noch eine persönliche oder allgemeine Empfehlung oder Aufforderung zum Kauf von Wertpapieren in irgendeinem Land oder Hoheitsgebiet beziehungsweise zur Durchführung bestimmter Anlageaktivitäten dar. Das Dokument wurde von keiner Aufsichtsbehörde irgendeines Landes oder Hoheitsgebiets geprüft.

Die hierin geäußerten Informationen und Ansichten wurden aus oder anhand von Quellen gewonnen, die wir als zuverlässig und aktuell erachten; allerdings können wir die Richtigkeit oder Vollständigkeit nicht garantieren. Wir übernehmen keine Gewähr dafür, dass sich Vorhersagen, die möglicherweise getätigt werden, bewahrheiten werden. Die hierin enthaltenen Einschätzungen beziehen sich auf den jeweils angegebenen Zeitpunkt und können sich ohne vorherige Ankündigung ändern; diese Einschätzungen unterscheiden sich möglicherweise von denen anderer Gesellschaften und/oder Mitarbeiter der T. Rowe Price-Unternehmensgruppe. Unter keinen Umständen dürfen das vorliegende Dokument oder Teile davon ohne Zustimmung von T. Rowe Price vervielfältigt oder weiterverbreitet werden.

Das Dokument ist nicht zum Gebrauch durch Personen in Ländern oder Hoheitsgebieten bestimmt, in denen seine Verbreitung untersagt ist oder Beschränkungen unterliegt. In bestimmten Ländern wird es nur auf spezielle Anforderung zur Verfügung gestellt.

Das Dokument ist nicht für Privatanleger bestimmt, unabhängig davon, in welchem Land oder Hoheitsgebiet diese ihren Wohnsitz haben.

April 2024 / INVESTMENT INSIGHTS